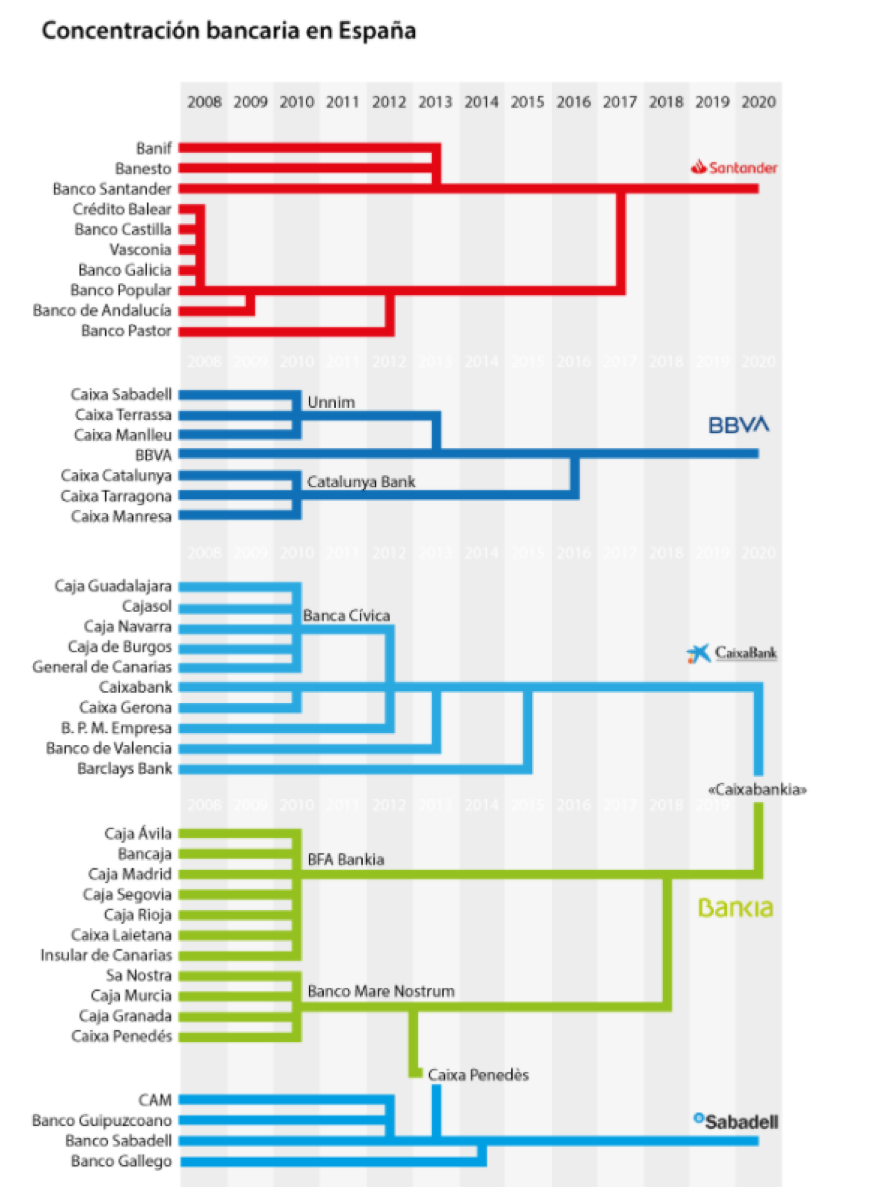

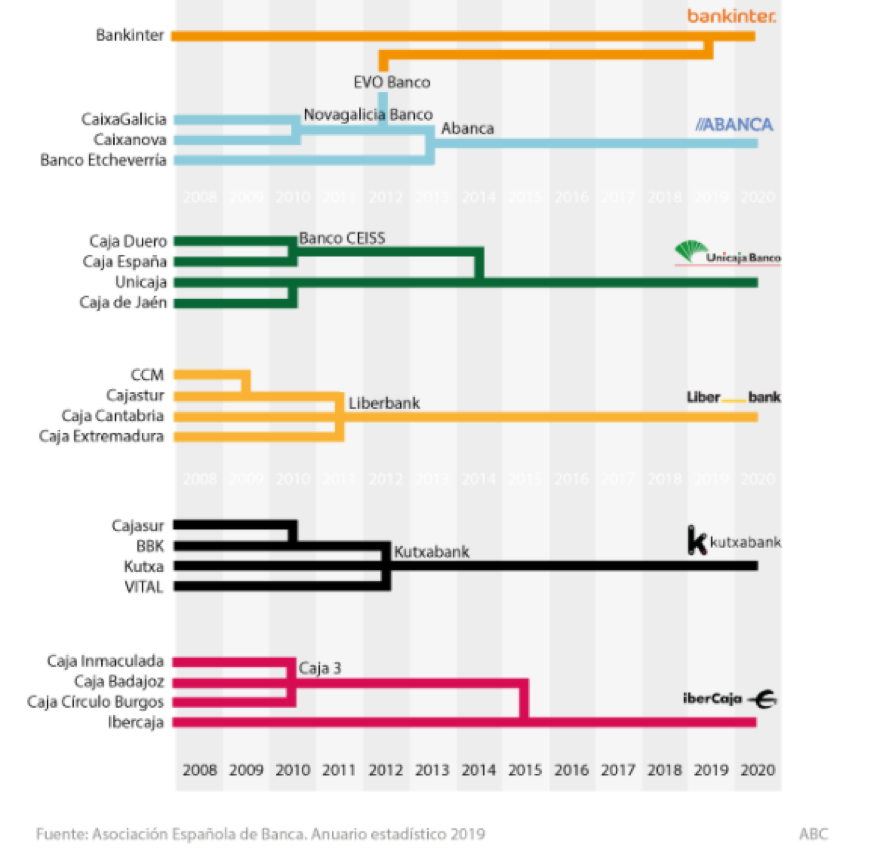

Cuando en 2008 empezó la crisis financiera internacional de la Gran Recesión, 62 bancos y cajas españoles iniciaron una inusitada carrera de fusiones y compras que 12 años después ha super concentrado nuestro sector bancario en tan solo 10 entidades. Esta fiebre por la concentración bancaria no ha ocurrido solo en España en los últimos años, ha sido una estrategia europea y global de reducir el número de instituciones financieras pero dotadas de mayor musculo para afrontar los evidentes obstáculos de un menor crecimiento económico en un entorno de tipos de interés a la baja. Sin embargo, el caso español ha sido el más dramático en cuanto al ritmo de concentración: ¡una reducción del 83,8% del número de entidades bancarias en tan solo 12 años!

Noticia relacionada

Mayor solidez de las entidades supervivientes y mayor peso dentro del sistema financiero europeo ha sido el resultado positivo de todo este proceso. Menor competencia y mayor tendencia a aprovechar esta posición dominante por parte de las entidades de este claro oligopolio bancario ha sido el resultado negativo de todo este proceso.

Y la guinda del pastel ha sido la reciente fusión entre CaixaBank y Bankia, que, aunque técnicamente es una fusión con ecuación de canje de acciones, realmente parece más una compra de Bankia por parte de CaixaBank, que mantendrá su marca para el nuevo grupo creando un gigante dentro del sistema financiero español. Veamos solo algunos números para entender la magnitud del poder de este gigante. En cuatro comunidades autónomas (Navarra, Baleares, Murcia y Canarias) ¡prácticamente una de cada dos oficinas bancarias será de la nueva CaixaBank! Y en otras 6 comunidades (La Rioja, Madrid, Andalucía, Catalunya, Valencia y Ceuta/Melilla) entre 3 y 4 oficinas de cada 10 también serán de esta misma entidad. Viendo estos números, lo que parece no ser un problema para las autoridades de la competencia, honestamente creo que, sí que es un problema, y grande, para los usuarios de banca en España.

Y para terminar, permítanme comentar lo que a mi entender es la gran paradoja de la compra (más que fusión) de Bankia por parte de CaixaBank. Ya en los años 90, pero sobre todo en la primera década de este milenio, Caja Madrid (raíz principal de Bankia) se embarcó en una estrategia de ganar poco a poco cuota de mercado a CaixaBank (“La Caixa” entonces) con el objetivo final de superarla. Y lo consiguió. En 2010 con la fusión de 7 cajas españolas, Caja Madrid se convirtió en BFA Bankia para finalmente superar a CaixaBank.

Aún recuerdo como estando yo en una mesa negociando bonos (bonos de cajas españolas muchos de ellos) de una entidad inglesa en la City de Londres recibí la llamada de otro operador de bonos también en Londres y buen amigo mío (él madrileño, yo catalán), que con gran satisfacción y entusiasmo me dijo: “!ya os hemos superado!”. Esa primera posición de la entidad madrileña se consiguió con un alto coste para todos los ahorradores que acudieron al debut de Bankia en bolsa y para los contribuyentes con un rescate de €22 mil millones.

Y con la gran paradoja: quien arriesgó todo para desbancar a CaixaBank en 2010, ahora, una década más tarde acaba comprada “de facto” por CaixaBank. Saquen las conclusiones que quieran. La mía es que una entidad financiera tiene que anteponer siempre la solidez de su balance, y por tanto la seguridad de sus depositantes, ante las prisas por crecer de manera desordenada como le ocurrió a Caja de Madrid (luego Bankia).

Robert Casajuana i Alujas ( @CasajuanaRobert )

Socio Economista SLM ( www.slm-afi.es )

Profesor y Director Académico de ISEFi ( www.isefi.es )