La mayoría de los inversores pasaron febrero para aceptar el impacto de la pandemia incipiente. Pero uno intuyó una oportunidad de oro para ganar dinero. Bill Ackman, el controvertido fundador del fondo de cobertura Pershing Square Capital Management, comenzó a construir una posición que valdría la pena si los mercados de bonos de las empresas se hundían. En solo un mes, había convertido 27 millones de dolares en 2.6 mil millones de dolares logrando un rendimiento del 9.500% en apenas un mes, y ahora que Ackman vuelve a comprar un "seguro" contra una crisis del mercado, los inversores grandes y pequeños pueden querer tomar nota.

Noticia relacionada

¿Qué significa esto para nosotros?

Los fondos de cobertura tienen como objetivo ganar dinero ya sea que los mercados suban o bajen. No hay una fórmula mágica; Como era de esperar, los fondos de cobertura simplemente cubren sus apuestas. Pero mientras que los buenos administradores de fondos de cobertura identifican operaciones que deberían funcionar bien si el resto de su cartera tiene problemas, las grandes, como Ackman, pueden descubrir inversiones que representan una “asimetría” significativa en términos de riesgo y recompensa.

Entonces, ¿qué tipo de oportunidad está viendo Bill Ackman en este momento?

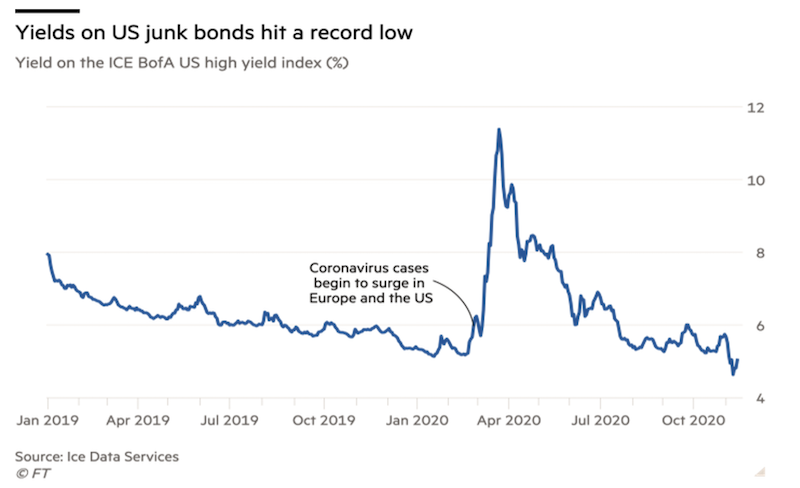

El rendimiento ofrecido por el mercado de bonos "basura" de Estados Unidos alcanzó recientemente un mínimo histórico del 4,6%. Esta disposición a aceptar un nivel tan bajo de compensación por una deuda empresarial tan arriesgada sugiere que los inversores confían en que incluso las empresas plagadas de pandemias podrán, en general, reembolsar sus préstamos. Pero Ackman piensa lo contrario. Le preocupa que el mercado se haya vuelto demasiado complaciente con los riesgos a corto plazo que plantea el coronavirus, y que las finanzas de la empresa podrían empeorar antes de mejorar.

¿Sigue siendo "alto rendimiento" un buen nombre para los bonos basura?

Para cubrir su cartera contra esos riesgos, Ackman esencialmente ha estado comprando inversiones que ofrecen protección contra caídas en varios índices de bonos corporativos. Si la confianza de los inversores se deteriora, el valor de esos índices caerá, y otros se apresurarán a comprar un seguro propio contra pérdidas adicionales, lo que elevará el precio de la protección y, una vez más, conducirá a ganancias significativas para Ackman.

¿Por qué debería importarnos?

Primero, porque la oportunidad aquí es altamente asimétrica: mientras que la pérdida máxima está limitada al precio pagado por la protección, el beneficio ofrecido es en teoría ilimitado.

En segundo lugar, porque, siguiendo el consejo de otro legendario inversor, el éxito significa tener miedo cuando los demás son codiciosos y codiciosos cuando otros tienen miedo. En este caso, adoptar una posición contraria también implica comprar un seguro cuando es barato y venderlo cuando es caro. ¡Suena mucho más seguro que al revés!

Ahora, sé lo que estás pensando: "es genial saber cómo esos fondos de cobertura generan dinero, pero ¿cómo puedo beneficiarme de todo esto como inversor minorista?"

La buena noticia es que aquellos de ustedes con acceso a los mercados de opciones pueden adoptar una estrategia similar comprando opciones “put” en el fondo cotizado en bolsa de HYG , que rastrea el valor de los bonos basura estadounidenses. Al igual que el enfoque de Ackman, esto limita sus pérdidas, mientras que potencialmente lo abre a importantes ganancias. Sin embargo, aún está por verse si demuestra tener razón por segunda vez en 2020 ...