Las grandes acciones de crecimiento de alta calidad llevan un tiempo arrasando, dejando a las acciones de valor más pequeñas y menos llamativas abandonadas.

Es fácil entender por qué: estos gigantes corporativos tienen mucha menos deuda y ganan más dinero, por lo que los tipos de interés más altos no les afectan tanto. También son más rentables, y sus fuertes ventajas competitivas les permiten navegar incluso en mares económicos inciertos. Además, los titanes de la tecnología, como Microsoft, Alphabet y Nvidia, se han subido a la ola de la inteligencia artificial. Así que no es de extrañar que los inversores se vuelquen (y gasten) en estos monstruos mientras dan la espalda a las opciones más pequeñas y asequibles.

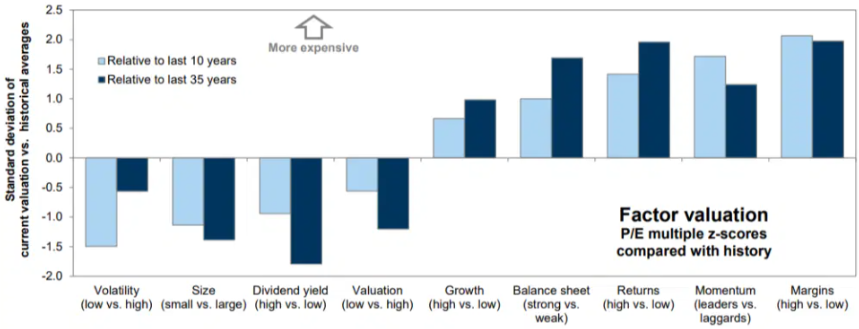

El problema es que la "prima" que los inversores están pagando por esos atributos tan demandados ha alcanzado niveles extremos en términos de valoración. Si miramos este gráfico podemos ver que la prima adicional que se paga por valores con elevados márgenes de beneficios, sólidos datos financieros y un crecimiento vertiginoso se sitúa entre una y dos desviaciones estándar por encima de sus normas a diez años (azul claro) y 35 años (azul oscuro) (la línea horizontal gris, cero).

Vamos a ponernos en contexto; la desviación típica mide cuánto se han desviado las cifras de la media. En una distribución normal, sólo cerca del 16% de los valores se sitúan por encima de una desviación típica de la media, y sólo el 2,5% por encima de dos. Por tanto, las primas y descuentos que vemos son muy elevados.

Mientras tanto, las acciones más discretas (las de baja volatilidad, las más pequeñas, las preferidas por los dividendos y las más asequibles) se encuentran cotizando con descuentos bastante excepcionales en comparación con su cotización habitual.

Eso no significa que haya llegado el momento de abandonar los titanes de la industria y nadar con los perdedores. Las decisiones de inversión basadas únicamente en el coste actual de determinadas características no son una garantía de éxito. Además, dado que la incertidumbre económica sigue siendo elevada, es probable que la actual preferencia del mercado por los grandes valores orientados al crecimiento se mantenga.

Pero si el clima económico da un giro y cambian las preferencias de los inversores (por ejemplo, si desaparece la preocupación por la inflación), la consiguiente sacudida del mercado puede ser significativa, dada la magnitud de la desconexión.

Por lo tanto, debemos asegurarnos de que nuestras carteras no dependen por completo de esas grandes acciones de crecimiento de alta calidad, sino que también se codea con algunas de esas joyas más pequeñas e infravaloradas. Se trata de no poner todos los huevos en la misma cesta, especialmente en un mercado que puede cambiar como el tiempo.