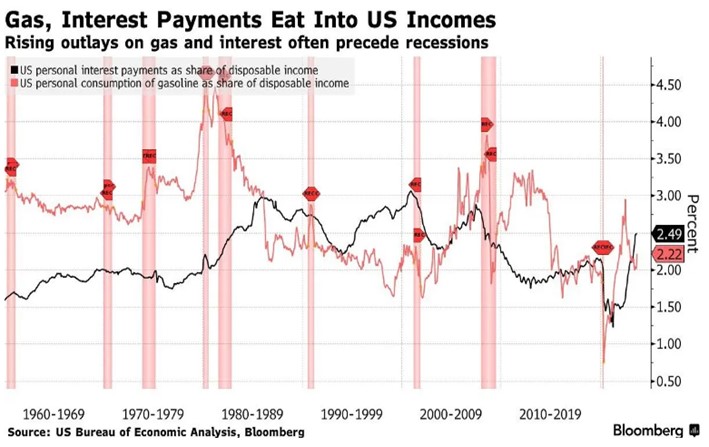

Con más subidas de tipos de interés de las que hemos visto en décadas, no es de extrañar que los estadounidenses empiecen a sentirse ahogados por el encarecimiento del crédito. Según las cifras publicadas por el Gobierno este fin de semana, el pago de intereses absorbe ya el 2,5% de la renta disponible de los estadounidenses, es decir, de su "sueldo neto", el dinero que les queda para gastar o ahorrar una vez deducidos los impuestos. Es la cifra más alta desde septiembre de 2008.

Los precios del petróleo no facilitan las cosas: han subido más de un 10% este año, obligando a los consumidores a destinar también una mayor parte de su sueldo neto a la gasolina. En conjunto, el gasto en intereses y gasolina representó el 4,7% de la renta disponible de EEUU el mes pasado, la cifra más alta desde agosto de 2014. Los aumentos en la proporción de los ingresos que se destinan al pago de intereses o a los gastos de gasolina a menudo preceden a las recesiones, y este reciente aumento en ambos plantea un doble desafío.

Ello se debe a que el aumento de los costes de los intereses y del gas merma los ingresos discrecionales de los estadounidenses, es decir, el dinero que queda después de pagar impuestos y gastos esenciales como vivienda, alimentos, intereses, gas, servicios públicos, etc. A su vez, una menor renta discrecional reduce el gasto de los consumidores, que es el principal motor de la economía estadounidense.

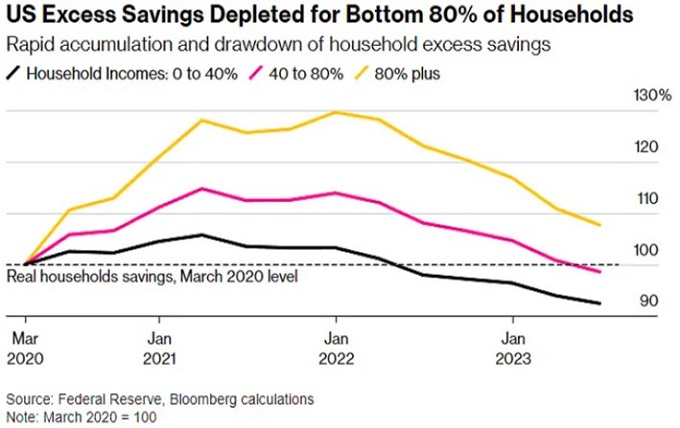

Y ya lo estamos viendo: el gasto general de los consumidores aumentó sólo un 0,1% en agosto, una vez ajustado a la inflación, lo que supone el dato más débil desde marzo. Según el último estudio de la Reserva Federal sobre las finanzas de los hogares, todos los estadounidenses, salvo el 20% más rico, han gastado sus ahorros y disponen ahora de menos efectivo que cuando empezó la pandemia.