No fue ni un matemático ni un genio de las finanzas quién descubrió este hecho. En el siglo XIX, un humilde criador de cerdos descubrió unas pautas que han seguido los precios de los activos a lo largo de los siglos. Estas pautas se rigen por una serie de movimientos al alza que le siguen caídas y el más conocido pánico bursátil. Su nombre era Samuel Benner.

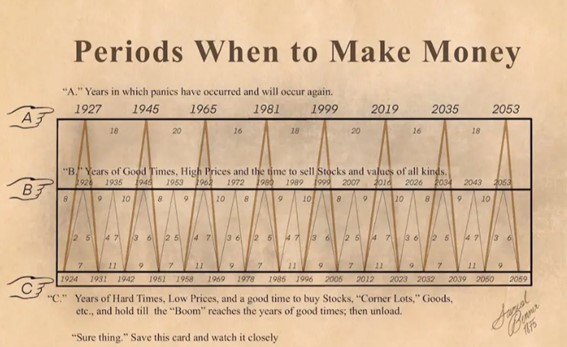

Benner desveló su teoría sobre los ciclos de los activos en un libro escrito en el año 1875. El ciclo que identificó se mueve sobre la base de tres secuencias temporales. Primero viene una secuencia de prosperidad en un patrón de 16, 18 y 20 años, seguido de mínimos en los precios de las materias primas en un patrón de 8, 9 y 10 años, y finalmente recesiones en uno de 5, 6 y 7 años. Para que quede claro, un patrón 16, 18 y 20 años significa que hay que esperar 16 años entre los dos primeros periodos prósperos, 18 años entre los dos siguientes y 20 años entre los dos siguientes. Después de eso, se vuelve a 16 años entre ellos.

Esta teoría de ciclos elaborada por Benner lleva más de un siglo recompensando a los inversores. Siguiendo sus ciclos, habríamos vendido acciones en la zona "B" (1926, 1999, 2007 y 2019) justo antes de que se dieran los grandes desplomes que podemos ver en la zona "A". La mayoría de los puntos de compra en la zona "C" resultaron estar situados en una sincronización inteligente, lo que hace aún más interesante que 2023 se encuentre justo en la parte inferior del gráfico, insinuando que podríamos estar en un momento para comprar después de días sombríos y precios bajos.

Pero no nos dejemos llevar. Es cierto que los mercados se mueven en secuencias cíclicas, al igual que las materias primas agrícolas se mueven al ritmo de los ciclos de la naturaleza (cosecha, energía solar, patrones climáticos) y el comportamiento humano está probablemente influido por ciclos de codicia y miedo. En este sentido, ver cómo los precios bailan entre años buenos y malos a intervalos regulares no es exactamente sorprendente.

Pero confiar en las predicciones de un gráfico con 150 años de historia no nos asegura 100% que vayamos a generar beneficios futuros. Por eso, es mejor que sigamos fijándonos en los verdaderos motores del mercado bursátil, es decir, la economía, los resultados empresariales y la confianza de los inversores. Hará falta algo más que unas cuantas secuencias de ciclos de mercado para predecir hacia dónde nos dirigimos ahora mismo.