La pérdida de valor de la moneda común europea frente al dólar está azotando la cuenta de resultados de las empresas importadoras que no cubrieron la divisa de forma conveniente. Aquellas que optaron por exponerse a la evolución de los tipos de cambio están constatando en toda su crudeza lo aventurado de su estrategia.

Y es que no es sencillo predecir cómo puede evolucionar el euro frente al dólar. La creencia más extendida entre los expertos es que la moneda única europea seguirá valiendo menos que la estadounidense durante todo el próximo año. Pero cualquier vaticinio, por fundamentado que parezca, no está exento de error, máxime en una situación tan inestable como la actual, con tantos factores económicos y geopolíticos desplegados en el tablero de juego.

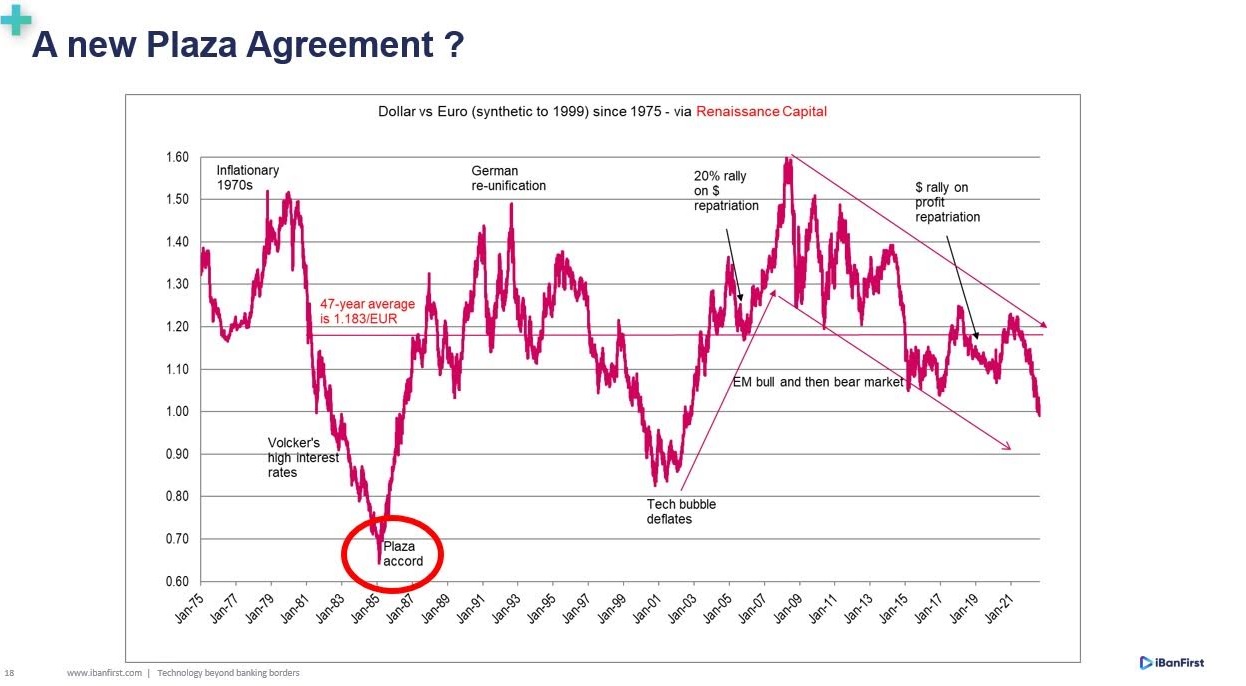

En todo caso, la actual desventaja del euro con respecto al dólar dista mucho de ser inédita. Aunque resulte paradójico, antes de existir el euro, la moneda comunitaria ya cotizó muy por debajo del dólar. Lo sabemos por el cálculo del llamado euro sintético, una moneda hipotética cuyo valor se calcula a partir de la media de los valores de las monedas nacionales sobre las que se edificó la unión monetaria en Europa. Ese antecesor del euro actual llegó a estar a 0,70 dólares en 1985, en un contexto en el que la moneda estadounidense cotizaba al alza. Tanto, que obligó a sellar un pacto entre los países más industrializados del momento para intervenir el mercado de divisas y así depreciar el dólar en relación al yen japonés y al marco alemán.

Protección frente a la volatilidad

La tormenta monetaria producida por la depreciación del euro frente al dólar ha evidenciado la falta de previsión de muchas empresas españolas ante determinados imprevistos que afectan a su negocio. En torno al 70% de las pymes españolas que operan en el comercio exterior lo hacen importando materias primas, componentes o productos manufacturados de países fuera de la zona euro. Sin embargo, se calcula que más de la mitad de las operaciones de pagos internacionales se efectúan sin haber contratado ningún tipo de cobertura de riesgo para protegerse de las fluctuaciones del mercado de divisas.

Todos entendemos que el negocio de una compañía no consiste en acertar cómo se va a comportar el mercado de divisas, sino en realizar su actividad de forma rentable y evitando cualquier eventualidad que afecte a su cuenta de resultados. Y, por ello, a la hora de realizar pagos en otras monedas siempre es altamente aconsejable contar con una cobertura de riesgo adecuada. Más aún en un entorno tan volátil como en el que nos movemos, donde ésta no solo es una opción recomendable sino una alternativa casi imprescindible.

La pregunta lógica viene inmediatamente después: ¿y cómo protejo mi empresa ante la que está cayendo? Es posible que haya escuchado en estos días que el precio de las coberturas de riesgo se está encareciendo de forma significativa y que su contratación ya no compensa ante la perspectiva de que el dólar siga subiendo. Esto no es cierto, o solo en una pequeña parte. Esa fluctuación solo afecta a las llamadas opciones sobre el tipo de cambio, coberturas que contratan generalmente grandes corporaciones con una estructura de tesorería compleja. Estas opciones, como su nombre indica, otorgan al adquiriente la posibilidad de comprar o vender una divisa en un momento futuro a un precio determinado. Ese derecho se puede ejercer o no, según le convenga a su poseedor. Sólo este tipo de coberturas conllevan el pago de una prima inicial y, por tanto, un desembolso económico.

No obstante, las opciones de cambio no representan la cobertura de riesgo más extendida en ningún país. De hecho, las pymes de todo el mundo usan una alternativa mucho más ajustada a sus necesidades, que no supone coste alguno y que concita alrededor del 90% de las coberturas de riesgo que ya se contratan en España. Son los llamados seguros de cambio. Este nombre puede llevar a confusión y pensar que existe una prima que la empresa contratante ha de pagar para asegurarse un determinado tipo de cambio en un concreto periodo de tiempo. Sin embargo, no es así.

Un seguro de cambio supone el acuerdo entre dos partes de vender una cantidad determinada de una divisa (euro en el caso de un importador) a cambio de obtener la divisa que se desea comprar (dólares usualmente) a un precio fijado en el momento del acuerdo en una fecha a futuro. En este caso, el pacto sí obliga a la empresa a comprar esa moneda a ese precio, que podría llegar a resultar mayor o menor del que finalmente se registre en el plazo estipulado. De este modo, cerramos de antemano cuál va a ser el precio exacto en euros al que va a comprar el producto que importa. De este modo, la cuenta de resultados no queda al albur de una evolución del mercado que podría ser lesiva para nuestros intereses en el supuesto de no contar con ese contrato.

Se trata, pues, de una solución medida y sencilla, que bien aplicada constituye el mejor refugio para que las pymes naveguen con rumbo seguro en medio de la tormenta monetaria. En una situación como la actual, sería ideal contar con una bola de cristal que nos permitiera predecir fluctuaciones futuras, pero nadie la tiene. En consecuencia, la mejor opción para que las empresas que realizan pagos internacionales eviten riesgos innecesarios es tener en perspectiva dos principios básicos: centrarse en su negocio y no perder el foco intentando predecir la evolución del mercado de divisas. Y para ello, es fundamental contar con la cobertura de riesgo adecuada: el seguro de cambio.

Luis Azofra es country manager en España de IbanFirst