La evolución del dinero en los mercados financiera está viva y en constante movimiento y por lo tanto el ránking estático de los flujos de capital en las industrias europeas está sujeto a oscilaciones y cambios. Las últimas semanas hablamos como se comportaban sectores como el bancario o como la industria de las telecomunicaciones ganaba peso en el ranking de interés de las manos fuertes del mercado y como las finanzas eran una de las peores opciones para invertir en Europa si atendemos a este modelo rotacional de flujos.

Recuerden que esta información de ranking de mercado europeo y muchas más información e ideas de trading en acciones europeas y americanas, pueden consultarlo en nuestra zona premium de enbolsa.

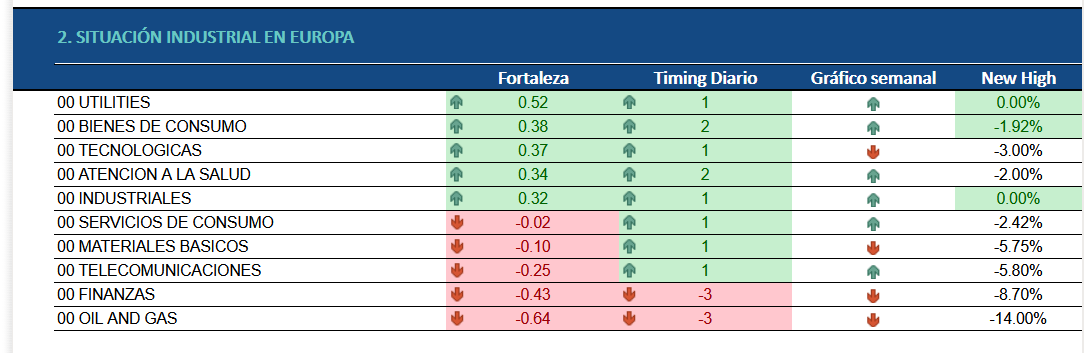

Aquí podemos ver la situación Industrial del mercado de acciones europeo.

Esta semana nos vamos a fijar en una industria que es, en estos momentos, la peor opción para invertir en bolsa europea atendiendo a los flujos de dinero y a su posición en la tabla de industrias europeas que mostramos justo en la parte superior de la imagen. En este caso vemos una industria del petróleo dominada por la fuerza negativa y en la posición 10 del ranking industrial, con una tendencia negativa o bajista y una fase impulsiva semanal negativa o cruzada a la baja. Todos estos factores han provocado que el índice que recoge a todas las compañas europeos relacionadas con el mundo del petróleo y del gas se encuentre a una distancia del 14% de los máximos anuales.

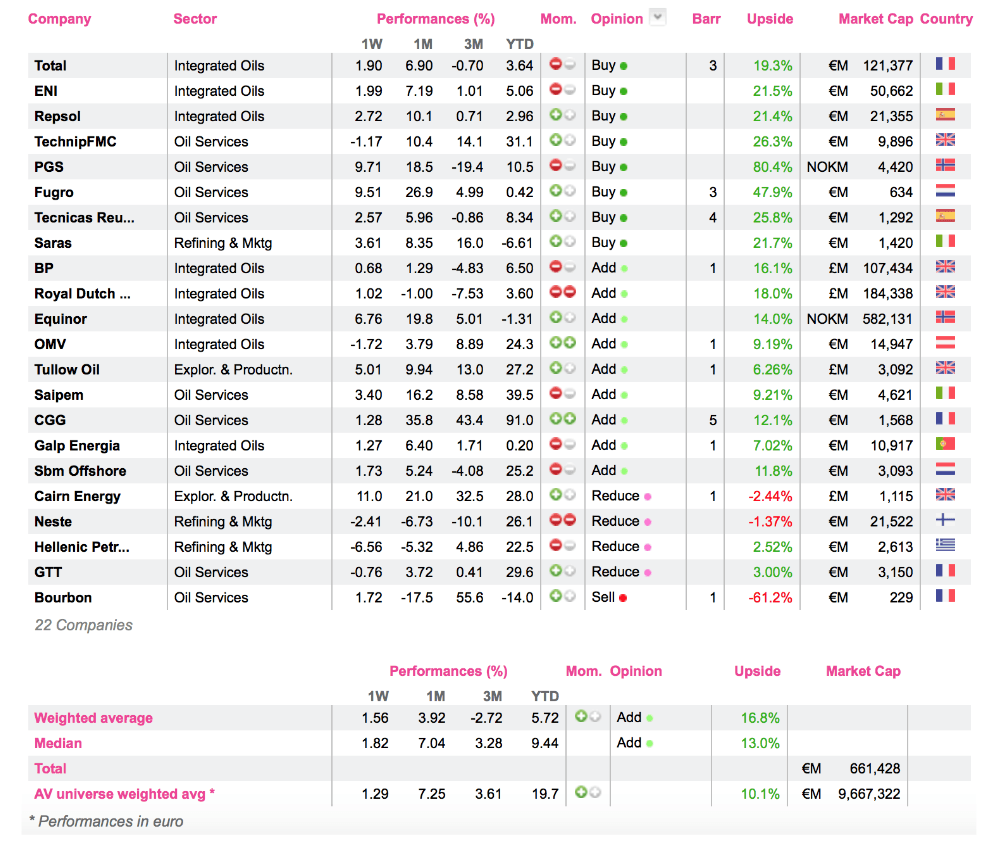

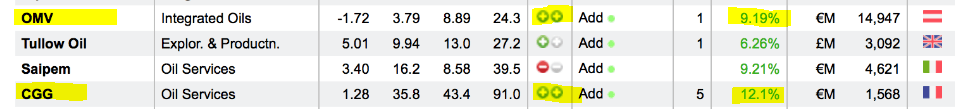

Esta situación bajista y débil de la industria, provoca que tan solo dos compañías de las 22 analizadas por el modelo de ALPHA VALUE este en un momento positivo de entrada en estas acciones, si tenemos en cuenta que el análisis se desarrolla sobre un total de 22 empresas podemos entender que tan solo menos de 10% de las compañías analizadas, podrían ser operadas en plena tendencia positiva. Estas dos compañías son la Austriaca OMV del sector de productores de oil and gas y con un potencial alcista del 9.19% según estudios por fundamentales y la compañía francesa CGG del sector de Equipamientos, servicios y distribución petrolífera, con un potencial alcista del 12.1% según estudios por fundamentales de la compañía.

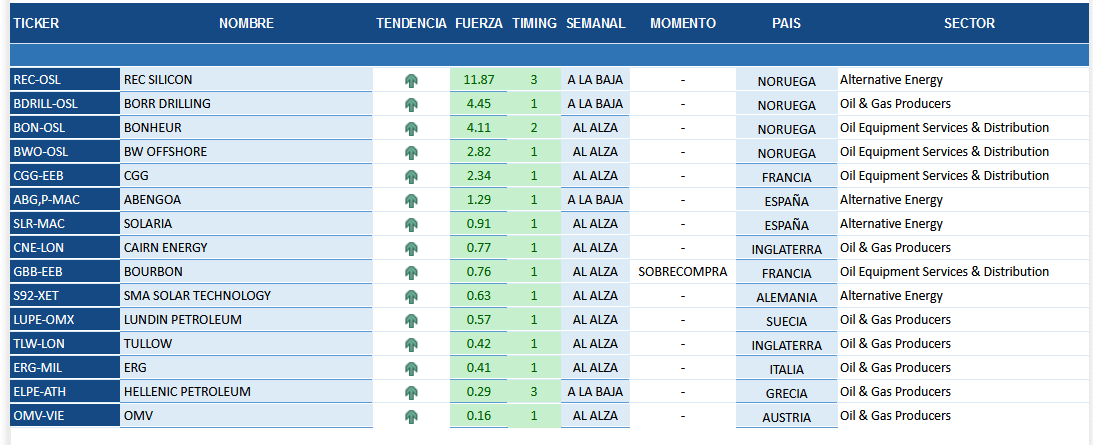

Si nos atenemos a nuestra zona premium y seleccionamos solo aquellas compañías de la industria petrolífera que presenten fuerza positiva y tendencia alcista la lista también será muy reducida, aunque podemos integrar algunas opciones más que las que mostramos anteriormente.

En este listado aparecen las compañías europeas de la industria petrolera que presentan características positivas para la inversión, o lo que es igual, las mejores acciones petroleras para hacer largos. Aparece el nombre de la compañía, la fuerza relativa, la tendencia marcada con un color verde, el momento de la tendencia alcista marcada con números, su fase impulsiva semanal, nivel de sobrecompra o sobreventa, país al que pertenece la acción y el sector al que pertenece dentro de la estructura de la propia industria.

En este caso destacamos las cuatro primeras compañías noruegas, que son las que lideran la industria de oil and gas y que pertenecen a tres sectores distintos dentro de la industria.

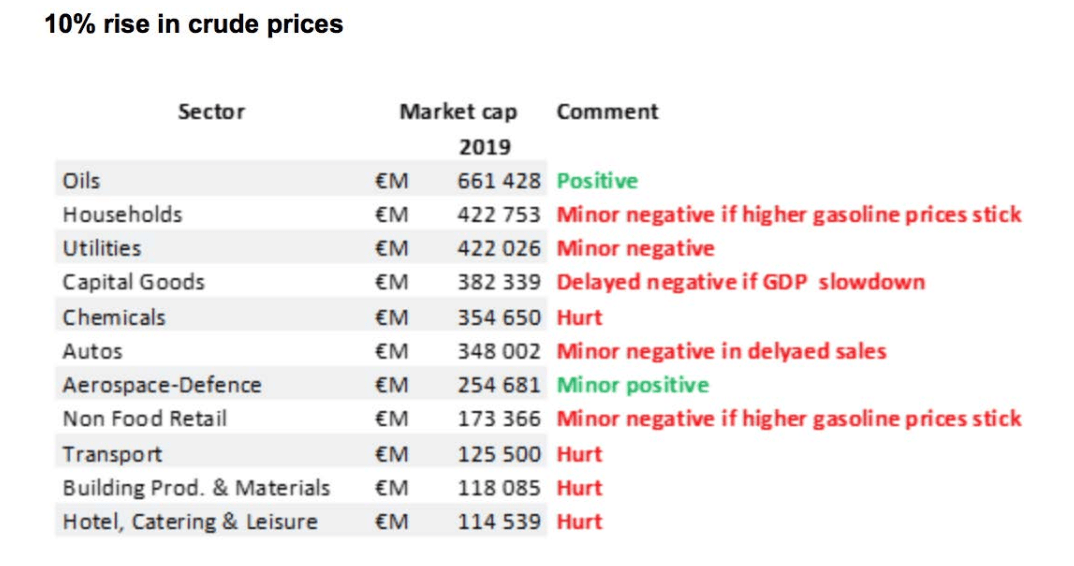

De los cerca de 10 tn€ de market cap que representan las compañías cubiertas por AlphaValue en este sector, aproximadamente una tercera parte puede sufrir los efectos de la caída en la producción de crudo de Arabia Saudí por el ataque con drones a la mayor refinería de petróleo de ARAMCO el pasado sábado.

Esto se traduce en que habrá efectos negativos para el 75% de nuestra cobertura total, que probablemente experimente efectos dominó.

A continuación, abordaremos las perspectivas para los precios del crudo. La magnitud de los cambios en los precios y la volatilidad asociada, obviamente, afectarán más o menos a los sectores anteriores. Lo más probable es que el recorte de alrededor del -5% en la producción mundial se considere rápidamente como un problema, pero la fragilidad de la oferta de Arabia Saudita habrá quedado expuesta a pesar de su extraordinario gasto en defensa. Este punto será presumiblemente donde se concentren los riesgos del mercado: una prima de riesgo geopolítica más alta.

Esta fragilidad es también capital para la privatización de Aramco, la adquisición de Sabicy la compra deCLARIANT (comprar, objetivo 25,6 CHF) por parte de Sabic.

También es potencialmente un golpe para la capacidad de Arabia Saudí de asegurar los recursos a largo plazo, que pueden reducir su compromiso con los esfuerzos de diversificación, como sus inversiones en el VisionFund I de Softbank.

También plantea preguntas sobre la rentabilidad de los dólares invertidos por el Gobierno en la defensa de sus fronteras. Década tras década, los sauditas han gastado grandes cantidades de dinero para proteger su país, pero no ha resultado ser muy eficaz ante una tecnología relativamente barata como son los drones.

Sobre el “saldo” de la oferta / demanda de petróleo, la subida del precio del crudo Brent en un solo día de un +10% apunta hacia una escasez aceptable de aproximadamente 5,5 Mb/d. Parte del recorte parece derivarse de ciertas medidas de precaución que deberían descartarse rápidamente.

En términos de capacidad disponible, como resultado del recorte de producción, la llamada "OPEP +" (excluyendo a Arabia Saudí) tiene disponible probablemente alrededor de 1 M b/d de producción adicional proveniente de Rusia,

Emiratos Árabes Unidos, Kuwait e Irak. Arabia Saudí tenía disponibles 1,5 M b/d antes de los ataques con drones.

Cuánto de este petróleo saudita extra está disponible ahora es otra pregunta que Aramco debería responder en breve.

Siguiendo la lógica, Estados Unidos actuará como el productor sustituto del país árabe. Esperamos ver un aumento en la actividad de las plataformas si los precios Brent superan los 70-75 $/b, que es el siguiente nivel sin una rápida recuperación de la producción total de Arabia Saudí. Asumiendo que Estados Unidos está cubriendo, temporalmente, una cuota aún mayor de la producción mundial de crudo, la prima de riesgo geopolítico deberá bajar. Es probable que se llegue al equilibrio correcto entre el riesgo en Oriente Medio y la certeza empresarial en Texas sólo después de un período de mayor volatilidad.

Os recordamos nuestra cobertura europea para el Sector Petrolero: