Los mejores inversores no buscan titulares: se basan en metodologías rigurosas y basadas en datos para predecir las tendencias del mercado. Al comprender qué factores impulsan los precios de los activos y las hipótesis en las que se basan, pueden llegar a una predicción informada y razonada de lo que puede ocurrir en el futuro. Y tú también.

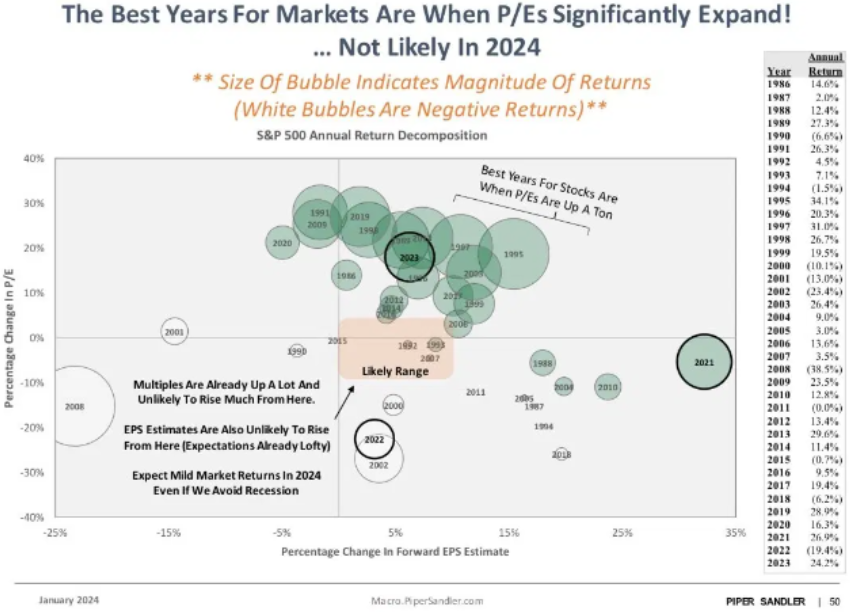

Una forma útil de prever las rentabilidades futuras de las acciones es desglosarlas en sus dos principales impulsores: cambios en las valoraciones (eje vertical) y cambios en las estimaciones de beneficios (eje horizontal).

Como podéis ver en el gráfico, los beneficios significativos (como los que vimos en 1989, 1995, 1997, 2003 y 2013) suelen coincidir con un fuerte repunte de ambos factores. Pero las valoraciones parecen tener una mayor influencia: los periodos de fuerte crecimiento de las valoraciones casi siempre terminaron con grandes rentabilidades, pero hubo muchos casos en los que el fuerte crecimiento de los beneficios no se vio coronado por fuertes rentabilidades. Por eso es tan útil esta metodología: para hacernos una idea de las rentabilidades de las acciones que podríamos ver en 2024, necesitamos estimar qué cambios podrían producirse en las valoraciones y en las previsiones de beneficios.

Este gráfico procede del estratega Michael Kantrowitz y su equipo de Piper Sandler. Afirman que, tras sus grandes subidas recientes, es probable que ni las valoraciones ni las previsiones de beneficios sigan subiendo a partir de ahora (puede ver sus expectativas en el cuadrado naranja). Si están en lo cierto, es probable que las rentabilidades para 2024 sean decepcionantes (probablemente aterrizando en los dígitos bajos como en 1992, 1993 y 2007) incluso si evitamos una recesión.

Eso sí, su visión podría ser demasiado bajista, y tanto los múltiplos como los beneficios podrían seguir subiendo. Después de todo, eso es lo que ocurrió a finales de la década de 1990, cuando ambos siguieron desafiando las expectativas y subieron durante cinco años seguidos. No parece totalmente fuera de lo posible ahora que los aumentos de productividad impulsados por la IA y un panorama económico más estable puedan dar un impulso prolongado a las valoraciones y los beneficios.

Aun así, su análisis obliga a plantearse una pregunta importante: ¿qué tipo de mejora de la economía y de la confianza haría falta para que los múltiplos y los beneficios siguieran subiendo desde sus niveles actuales (ya elevados)?

Mi opinión personal es que otro año de rentabilidades de dos dígitos para las acciones es posible, pero poco probable. E incluso si llegamos a ver uno, la experiencia de la era de las puntocom sirve como una advertencia importante: que una racha excepcional de rentabilidad no siempre termina bien. Eso no significa que tengas que vender tus acciones y salir corriendo: simplemente asegúrate de que eres consciente de las suposiciones que estás haciendo si apuestas por otro año de dos dígitos.