Si preguntamos a un grupo de inversores qué activo es la apuesta más segura que existe, la mayoría diría que el mercado bursátil estadounidense. Es difícil no estar de acuerdo: alberga algunas de las empresas de mayor calidad del planeta, se nutre del mercado de consumo más rico del mundo y goza del respaldo de la principal divisa de reserva mundial. Además, cuenta con un número inigualable de compradores y vendedores, es un hervidero de innovación y crecimiento, y tiene un montón de normas de gran confianza para el gobierno corporativo y regulatorio.

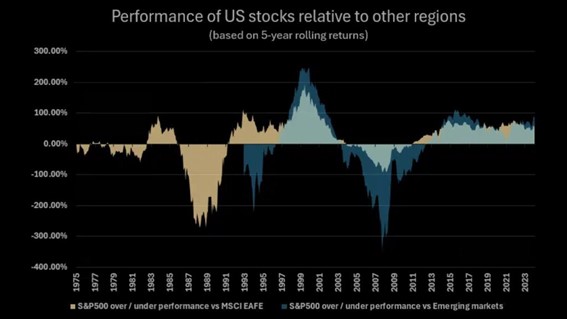

No es de extrañar, por tanto, que las acciones estadounidenses hayan dejado a menudo en la cuneta a sus homólogas mundiales. En los últimos diez años, por ejemplo, el S&P 500 ha superado ampliamente a los mercados emergentes (sobre una base móvil de cinco años, en azul) y ha superado a las acciones de 21 mercados desarrollados mundiales (representados por el índice EAFE, en naranja). Se trata de la mayor racha de rentabilidad superior de la historia.

Pero eso no significa que debas apostar todo al mercado estadounidense. El S&P 500 podría (o no) estar a punto de caer. Podría (o no) verse superado por valores de otras regiones. El hecho es que el futuro es impredecible, y el pasado es, la mayoría de las veces, una mala guía del futuro.

Incluso las todopoderosas acciones de EE.UU. han registrado períodos agudos y prolongados de rentabilidad inferior en relación con otras regiones, como podemos ver en el gráfico. Por tanto, distribuir nuestras inversiones por regiones es una de las estrategias más fiables para aprovechar los atractivos rendimientos a largo plazo de las acciones.

Y, por supuesto, hay momentos en que una tormenta económica es tan intensa que afecta a todos los mercados en todas partes. Pero a largo plazo, las distintas regiones tienden a moverse con sus propios ritmos económicos, trayectorias de crecimiento y oportunidades. De hecho, incluso algunos de los mayores desplomes (Japón en la década de 1990, EE.UU. a principios de la década de 2000 o China en 2007) se limitaron relativamente a un solo mercado, lo que pone de relieve el valor de una cartera geográficamente variada.

Así que, por supuesto, mantén el mercado estadounidense como piedra angular de tu cartera si estás satisfecho con él. Pero no ignoremos las oportunidades en el extranjero. En mi opinión, añadir algo de presencia internacional al menos a un tercio de nuestras carteras es lo óptimo. La próxima década puede ser muy diferente de la anterior, pero mejor estar bien posicionados con antelación.