- -0,042€

- -0,95%

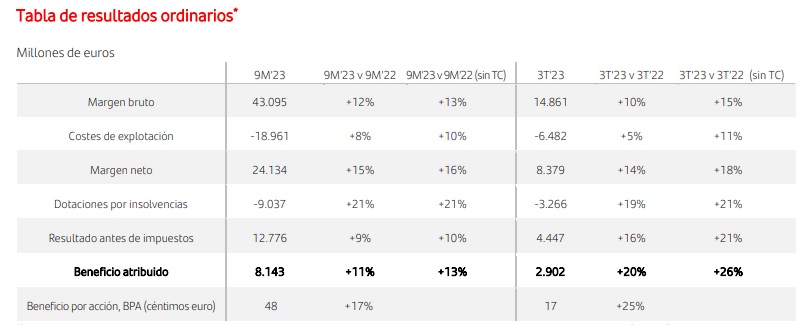

Banco Santander ha obtenido un beneficio de 8.143 millones de euros en los nueve primeros meses del año, lo que supone una mejora del 11% frente al mismo periodo de 2022. En el trimestres estanco, el banco incrementó su beneficio atribuido un 20%, hasta 2.902 millones de euros.

Noticia relacionada

El banco ha explicado que este incremento del beneficio responde al fuerte crecimiento de los ingresos, especialmente en Europa y México, que permitió neutralizar el esperado aumento de las provisiones.

Los ingresos crecieron un 13%, hasta los 43.095 millones de euros hasta septiembre, tras aumentar el número de clientes en nueve millones, lo que sitúa el total en 166 millones. El repunte de la actividad de los clientes y de los tipos de interés propició un incremento del 16% del margen de intereses. Los ingresos por comisiones aumentaron un 6%, impulsados por las ventas de productos de valor añadido, especialmente en los negocios globales. Estos negocios representan el 38% de los ingresos totales y el 42% de los ingresos por comisiones. El margen de intereses y los ingresos por comisiones suponen el 96% de los ingresos totales del grupo.

La entidad ha añadido que la fortaleza de los resultados se reflejó en el aumento de la rentabilidad y el valor para los accionistas, con un retorno sobre el capital tangible (RoTE) del 14,8% (+1,3 puntos porcentuales); un beneficio por acción (BPA) de 48 céntimos de euros, un 17% más, y un valor contable tangible (TNAV) por acción al final del tercer trimestre de 4,61 euros. Si se tiene en cuenta el dividendo en efectivo pagado el pasado mayo contra los resultados de 2022 y el primero a cuenta de 2023 que se pagará en noviembre, el valor creado para los accionistas (TNAV por acción más el dividendo por acción) equivale a más de 8.000 millones de euros.

Los recursos de clientes repuntaron un 5%, con un crecimiento de los depósitos del 4% gracias al aumento en clientes minoristas y Corporate & Investment Banking (Santander CIB). Los clientes siguieron utilizando en el trimestre el exceso de depósitos para amortizar deuda, especialmente hipotecas. Por esta razón, así como por una disminución de la demanda en algunos mercados debido al incremento de los tipos de interés, el volumen de préstamos totales cayó un 2%, aunque la financiación al consumo creció un 7%, ha precisado el banco.

"Hemos logrado otro trimestre récord, con un aumento del beneficio por acción del 17% y un retorno sobre el capital tangible del 14,8%. Tenemos nueve millones de nuevos clientes, los ingresos crecen al 13% y avanzamos en la simplificación de nuestros negocios. La decisión de adaptar el modelo operativo de las actividades de banca minorista y comercial y de consumo a nuestra estrategia es un paso decisivo para aprovechar aún más la fortaleza de nuestra red global para dar mejor servicio a nuestros clientes e incrementar la creación de valor para los accionistas", ha declarado Ana Botín, presidenta de Banco Santander.

"Este año, ya hemos aumentado el valor contable tangible (TNAV) más el dividendo por acción un 12% y el dividendo en efectivo por acción un 39% interanual. En un entorno cada vez más incierto, la fortaleza de nuestro modelo y de nuestros equipos es aún más evidente. Tengo plena confianza en que conseguiremos nuestros objetivos del 2023 basado en el impulso positivo que llevamos y que esperamos continuar en 2024", ha añadido.

El banco ha seguido avanzando en la simplificación de su oferta de productos y acelerando su transformación digital para "ofrecer mejores servicios a los clientes y mejorar la eficiencia". De esta forma, el crecimiento de los ingresos (+13%) superó al de los costes (+10%), lo que propició una mejora de la ratio de eficiencia de 1,5 puntos porcentuales, hasta el 44,0%, impulsada por la transformación del grupo hacia un modelo más sencillo, digital e integrado. La entidad siguió reduciendo los costes en términos reales (-0,5%).

Por su parte, las dotaciones aumentaron un 21% en términos interanuales, un incremento previsto tras el aumento de los tipos de interés y la inflación, la normalización en Estados Unidos y la mayor cobertura de la cartera hipotecaria en francos suizos en Polonia. "La calidad crediticia se mantuvo sólida", ha remarcado la entidad, con un coste del riesgo del 1,13%, por debajo del objetivo fijado para el conjunto del año, y mercados como Brasil han mejorado su coste del riesgo por segundo trimestre consecutivo. La ratio de morosidad se mantuvo prácticamente estable en el 3,13%.

Asimismo, Santander explica que a cierre del tercer trimestre la ratio de cobertura de liquidez del grupo (LCR), que mide los activos líquidos frente a las salidas esperadas de efectivo a corto plazo en un escenario de estrés, fue del 161%. A septiembre de 2023, el colchón de liquidez, compuesto por activos líquidos de alta calidad (HQLA), superó los 331.000 millones de euros, de los que 210.000 millones eran en efectivo, lo que equivale a más del 20% de la base de depósitos del banco.

La ratio de capital CET1 fully-loaded creció hasta el 12,3%, por encima del objetivo de capital del grupo, gracias a la fuerte generación de capital orgánico bruto (+45 puntos básicos), que "compensó cargos para un pago futuro de dividendo en efectivo correspondiente a los resultados de 2023, la recompra de acciones en curso y otros impactos.

Y es que el pasado mes de septiembre el consejo de administración de Banco Santander anunció el pago de un dividendo en efectivo a cuenta de los resultados de 2023 de 8,10 céntimos de euro por acción, un 39% más que el mismo dividendo del año pasado. Además, acordó lanzar un programa de recompra de acciones por un importe máximo de 1.310 millones de euros, que ya se está ejecutando. Una vez completado, el grupo habrá recomprado el 9% de sus acciones en circulación desde 2021.

El payout de Santander (la proporción de los beneficios distribuidos a los accionistas) aumentó del 40% al 50% del beneficio atribuido, en línea con la nueva política de retribución a los accionistas anunciada en el Investor Day del pasado mes de febrero. En total, la remuneración a cuenta de los resultados de 2023 será de aproximadamente 2.620 millones de euros, lo que representa una rentabilidad equivalente anualizada superior al 9%.

RESULTADO POR REGIONES

Santander también desgrana sus resultados en base a las diferentes regiones en las que opera. "La diversificación geográfica y de negocios del grupo continúa propiciando un crecimiento consistente y rentable", afirma, y es que el "fuerte crecimiento" en Europa durante los primeros nueve meses del año "compensó con creces" el incremento de las provisiones en Norteamérica y Sudamérica.

En Europa, el beneficio atribuido alcanzó los 4.176 millones de euros en los nueve primeros meses, un 47% más, "gracias al fuerte crecimiento en todos los mercados". En España, aumentó el 68%, hasta los 1.854 millones de euros, mientras que en Reino Unido subió el 9%, hasta los 1.243 millones. Portugal también mejoró un 68% hasta los 604 millones, y en Polonia el beneficio escaló un 131% hasta los 529 millones de euros.

El banco siguió acelerando la transformación de su negocio en la región con el despliegue de productos y servicios compartidos, entre los que se incluye una app de banca móvil común. Todo esto contribuyó al crecimiento de clientes (casi un millón) y a generar un modelo operativo "más eficiente", ha explicado el banco, que ha detallado que los depósitos se mantuvieron estables, mientras que los créditos se redujeron el 7%, debido a la menor demanda de las empresas y a las amortizaciones, especialmente en hipotecas. Los fondos de inversión crecieron el 9%.

En Norteamérica, el beneficio atribuido alcanzó los 1.900 millones de euros hasta septiembre, un 16% menos, debido a que "el sólido comportamiento de México", donde el beneficio se elevó un 33%, hasta los 1.163 millones de euros, se vio neutralizado por la normalización de las dotaciones para el negocio retail y por la estacionalidad del negocio de automóviles en Estados Unidos, en línea con lo previsto".

En EEUU, explica Santander, el beneficio atribuido en los nueve primeros meses fue de 865 millones de euros, un 42% menos que en el mismo periodo del año anterior. También detalla que el crédito creció un 4% en la región, con subidas en Estados Unidos y México, mientras que los depósitos aumentaron el 10% (EEUU un 8% y México un 17%). El banco mantiene su foco en "segmentos con claras ventajas competitivas y en impulsar las capacidades de red entre México y Estados Unidos, al tiempo que racionaliza negocios y productos con escala y rentabilidad limitadas con el objetivo de crecer de manera rentable".

Por último, en Sudamérica el beneficio atribuido descendió un 19%, hasta los 2.329 millones de euros, por el aumento de los costes y las mayores dotaciones. En Brasil, el beneficio atribuido fue de 1.426 millones de euros, un 30% menos, ya que "el fuerte crecimiento de clientes y el buen comportamiento de los ingresos por comisiones se vieron neutralizados por un aumento de los costes derivados de la inflación y de las provisiones".

Según Santander, "las perspectivas macroeconómicas en Brasil han tenido un efecto positivo en el coste del riesgo, que ha mejorado por segundo trimestre consecutivo, y lo tendrá también sobre los ingresos".

En Chile, el beneficio cayó un 24% hasta los 417 millones de euros, mientras que en Argentina se elevó un 74% hasta 406 millones de euros. Otros mercados de la región han cosechado un resultado positivo de enero a septiembre: en Uruguay el beneficio se ha elevado un 36% a 131 millones, mientras que en Perú ha sido un 19% superior, hasta los 62 millones. Colombia ha mejorado un 1% a 22 millones de euros.

El banco continuó aumentando la conectividad en toda la región y avanzando en su transformación digital para mejorar la eficiencia y la rentabilidad. Los créditos y los depósitos aumentaron un 5% y un 12%, respectivamente, en toda la región. En Brasil, el crédito aumentó el 3% y los depósitos, el 12%.