- -0,011€

- -0,24%

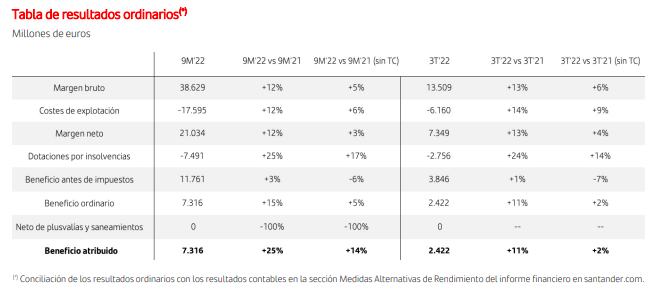

Banco Santander obtuvo un beneficio atribuido de 7.316 millones de euros en los nueve primeros meses de 2022, un 25% más con respecto al mismo periodo del año anterior. Sin contar el cargo extraordinario de 530 millones de euros en el mismo periodo de 2021, el beneficio ordinario creció un 15%.

En el tercer trimestre estanco, el beneficio atribuido fue de 2.422 millones de euros, un 11% más tras incorporar un cargo neto de 181 millones de euros por la nueva normativa de moratorias en Polonia.

El beneficio antes de impuestos alcanzó los 11.761 millones de euros, un 3% más, mientras que los impuestos sobre beneficios fueron de 3.538 millones de euros, lo que sitúa la tasa fiscal efectiva en el 30%.

Santander ha destacado en un comunicado que continuó con "una fuerte actividad comercial en el trimestre a pesar de la incertidumbre en los mercados". Los recursos de clientes alcanzaron su cifra más alta (1,13 billones de euros, un 4% más) gracias al crecimiento de los depósitos (+6%). Los créditos aumentaron un 7%, hasta los 1,04 billones, con las hipotecas y el crédito al consumo creciendo un 7% y el crédito a empresas, un 6%. La cartera de crédito del banco se mantiene "muy diversificada" tanto por líneas de negocio como por geografías, con un 65% del crédito con garantía real.

El número de clientes creció en ocho millones en los últimos doce meses, hasta los 159 millones.

La fuerte actividad, así como el aumento de los tipos de interés en Reino Unido, la eurozona, Polonia y otros lugares favorecieron un aumento del 15% en el margen de intereses debido a la revalorización de la mayoría de las divisas, con un crecimiento especialmente alto en Reino Unido (+12%), Polonia (+104%), México (+12%) y Argentina (+142%), ha detallado la entidad.

Los ingresos por comisiones aumentaron un 14% gracias a los mayores volúmenes y la mejora de la actividad.

Como consecuencia, los ingresos totales crecieron un 12%, hasta los 38.629 millones de euros, con el margen de intereses y los ingresos por comisiones proporcionando el 97% de los ingresos del grupo.

INFLACIÓN Y DIVERSIFICACIÓN GEOGRÁFICA

El banco ha explicado que el fuerte repunte de la inflación provocó un aumento general de los costes (+6%), si bien, en términos reales, es decir, descontada la inflación, los costes cayeron un 5% gracias a la mejora de la productividad y la conectividad entre los distintos mercados. Así, la ratio de eficiencia del grupo cerró en el 45,5% en los nueve primeros meses del año (mejora 0,1 puntos porcentuales frente al mismo periodo de 2021).

La entidad cántabra también ha destacado que la diversificación continúa siendo "una gran palanca de crecimiento". El beneficio ordinario del periodo, en euros constantes, creció un 32% en Europa, hasta los 2.837 millones de euros, y un 6% en Sudamérica, hasta los 2.884 millones, mientras que se redujo un 9% en Norteamérica, hasta los 2.271 millones, debido a la esperada normalización de las dotaciones por insolvencias. El beneficio ordinario de Digital Consumer Bank aumentó un 11%, hasta los 908 millones de euros.

MÉTRICAS DE RENTABILIDAD

Estos resultados han permitido mejorar las métricas de rentabilidad del banco, ha subrayado éste en el comunicado, con un retorno sobre el capital tangible (RoTE) del 13,6%, muy por encima del coste de capital, y un beneficio por acción (BPA) de 0,409 euros, un 31% más. Para el conjunto de 2022, el objetivo es obtener un RoTE ordinario por encima del 13%.

El valor contable tangible (TNAV) por acción en septiembre de 2022 se situó en 4,31 euros. "El TNAV por acción más el dividendo en efectivo por acción pagado en mayo de 2022 y el anunciado para noviembre de 2022, una métrica clave para los inversores que muestra la creación de valor, creció un 11% en los últimos doce meses", ha señalado Santander.

“Hemos conseguido unos buenos resultados, con un aumento de los ingresos y una rentabilidad por encima del objetivo (RoTE del 13,6%), apoyados en un balance sólido", ha declarado Ana Botín, presidenta de Banco Santander.

"El entorno macroeconómico continuará siendo complicado, con Europa y Norteamérica adaptándose a niveles de inflación no vistos en décadas, pero nuestros equipos tienen gran experiencia gestionando con éxito situaciones de este tipo y tenemos confianza en que el aumento de los ingresos compensará el incremento de los costes y del riesgo", ha añadido.

"Estamos convencidos de que nuestra trayectoria de constante mejora de la rentabilidad, con un crecimiento del 31% interanual en el beneficio por acción, nos permitirá seguir aumentando el TNAV más dividendo en efectivo por acción y creando valor para los accionistas”, concluye Botín.

La ratio de morosidad se situó en el 3,08%, 10 puntos básicos menos frente al año anterior gracias al buen comportamiento de Europa y Digital Consumer Bank, con una ratio de cobertura del 70%, ha precisado la entidad. El coste del riesgo ha aumentado tres puntos básicos en el trimestre, hasta el 0,86%, por el incremento de las dotaciones, que incluyen cargos por incertidumbres macroeconómicas.

Santander destaca la "fuerte generación orgánica de capital en el trimestre", con la ratio de capital CET1 fully loaded situándose en el 12,10%. De cara al futuro, el grupo prevé mantener esta ratio en el 12%.

DIVIDENDO Y OBJETIVOS

En aplicación de la política de remuneración al accionista para 2022, el consejo de administración aprobó la primera distribución a cuenta de los resultados de 2022, que constará de dos partes: un dividendo en efectivo de 5,83 céntimos de euros por acción que se pagará a partir del 2 de noviembre de 2022 y que supone un incremento del 20% frente al primer dividendo a cuenta de los resultados de 2021, y un programa de recompra de acciones de hasta 979 millones, que se iniciará una vez se haya obtenido la pertinente autorización regulatoria. Con ello, el total de la remuneración del primer pago superará los 1.900 millones de euros (un 16% más frente a 2021) y supone aproximadamente el 40% del beneficio ordinario de la primera mitad de 2022.

Santander ha concluido que va camino de alcanzar sus objetivos para el año de ingresos (crecimiento de en torno al 5%), rentabilidad (RoTE por encima del 13%) y capital (12%), mientras que espera mejorar la ratio de eficiencia de 2021 y cerrar el año cerca de su objetivo (45%) pese a las presiones inflacionarias.

"El consejo de administración mantiene su compromiso de generar retornos para los accionistas, entre los que hay casi cuatro millones de accionistas minoritarios en España, Reino Unido y otros países. También mantiene su política de dividendo para 2022, según la cual tiene la intención de repartir aproximadamente el 40% del beneficio ordinario, distribuido aproximadamente a partes iguales entre dividendos en efectivo y recompras de acciones", ha explicado.