- 0,028€

- 0,92%

Ence se ha desplomado en bolsa (-13%; 2,10 euros) pese a registrar ganancias en el tercer trimestre del año, un periodo en el que la compañía alcanzó un beneficio neto atribuible de 2,2 millones de euros frente a las pérdidas de 16 millones registradas en el mismo periodo de 2020. Según ha explicado, esta mejora en sus cuentas es gracias a la fuerte recuperación de los precios de la celulosa en 2021 tras los mínimos registrados en el ejercicio anterior.

Como detallan en sus resultados, entre julio y septiembre Ence volvió a beneficios pese al impacto de las coberturas del precio de la celulosa y de la electricidad, cerradas de manera excepcional en 2020, dentro del citado contexto de precios mínimos y de elevada incertidumbre provocada por la propagación del Covid. Estas supusieron una liquidación negativa de 36 millones en el tercer trimestre y de 48 millones hasta septiembre.

En los nueve primeros meses del año el grupo obtuvo un beneficio neto ordinario de 4 millones de euros, si bien, en cumplimiento de la normativa contable, la compañía ha registrado en el segundo trimestre el impacto contable que podrían tener las sentencias dictadas por la Audiencia Nacional, que anulan la prórroga de la concesión de la biofábrica de Ence en Pontevedra. Además de presentar los correspondientes recursos de casación ante el Tribunal Supremo, la sociedad agotará todas las vías jurídicas en defensa de la legalidad de la prórroga de esta concesión.

En los estados financieros del segundo trimestre se registraron deterioros de activos y provisiones de gastos que no supondrán una salida de caja por un importe neto de 148 millones, junto con una provisión de 42 millones para hacer frente a los costes estimados por el potencial desmantelamiento de la biofábrica y una provisión de 6 millones para hacer frente a los costes estimados por la potencial cancelación de contratos.

El resultado operativo consolidado del grupo fue de 27 millones en el tercer trimestre y de 86 millones en lo que va de año. En el negocio de Celulosa, la citada recuperación de los precios impulsó el resultado operativo antes de coberturas hasta alcanzar los 52 millones en el tercer trimestre y los 100 millones en los nueve primeros meses de 2021, seis veces más que en el mismo periodo del año anterior. En el negocio de Energía Renovable, el resultado operativo antes de coberturas alcanzó los 11 millones en el tercer trimestre y los 34 millones en los nueve primeros meses del año, un 21% más que su comparable en el mismo periodo de 2020 (excluyendo la planta termosolar vendida en diciembre).

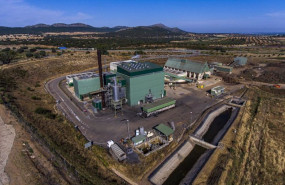

Ence cuenta con una cartera de 513 MW, con acceso a red y localizaciones aseguradas, de los que 140 MW corresponden a tres plantas de biomasa y 373 MW a cinco proyectos fotovoltaicos. Su tramitación administrativa está en curso y se espera completarla progresivamente durante los próximos trimestres.

Asimismo, la compañía ha iniciado un proceso ordinario de evaluación de ofertas para la posible venta de su cartera de proyectos fotovoltaicos de 373 MW, con el objetivo de continuar creciendo en energías renovables. El proceso se encuentra en una fase preliminar de recepción de ofertas no vinculantes, sin que se haya iniciado todavía ninguna negociación con posibles inversores interesados.

La deuda neta del grupo se redujo un 8% en el tercer trimestre, hasta los 162 millones. La compañía mantiene un balance muy saneado, con una deuda neta de 18 millones en su negocio de Celulosa y de 144 millones en el negocio de Energía Renovable.