- En català:BBVA guanya 3.311 milions i anuncia una de les recompres més importants d'accions d'Europa

- -0,084€

- -0,91%

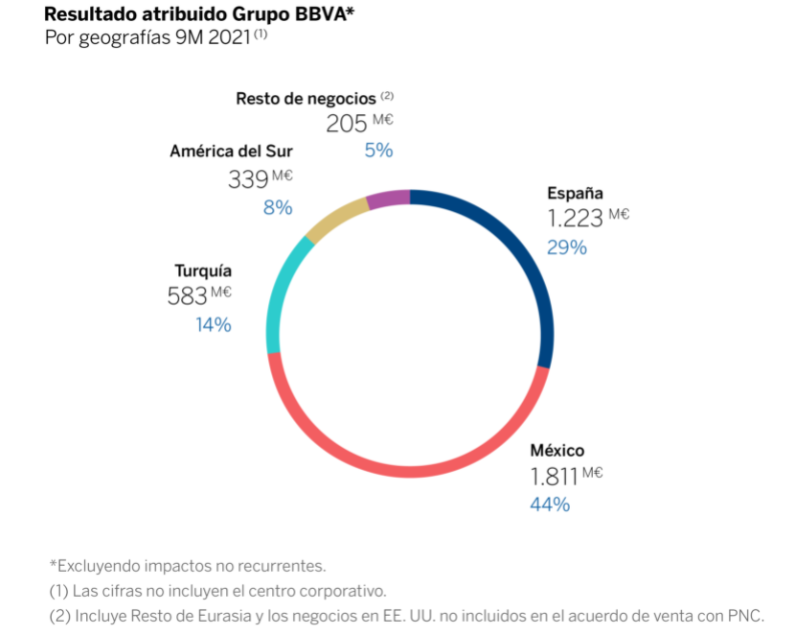

BBVA obtuvo un beneficio atribuido de 3.311 millones de euros entre enero y septiembre de 2021, frente a unas pérdidas de 15 millones de euros el año anterior. El resultado recurrente (sin tener en cuenta impactos extraordinarios) fue de 3.727 millones, un 85% más que un año antes.

Solo en el tercer trimestre, el beneficio atribuido fue de 1.400 millones de euros, uno de los más elevados de la historia. La entidad ha dicho que este resultado ha sido posible gracias a la fortaleza del margen de intereses y las comisiones, así como a una evolución mejor de lo esperado de los saneamientos crediticios. El grupo mantiene una "sólida capacidad de generación de capital" (+31 puntos básicos desde junio), con un ratio CET1 ‘fully loaded’ del 14,48% a cierre de septiembre. Esta fortaleza de capital permite a BBVA hacer una recompra de acciones de hasta el 10% de su capital, por un importe máximo de 3.500 millones de euros.

“En el tercer trimestre de 2021 nuestros resultados han avanzado de forma extraordinaria. El beneficio atribuido alcanzó 1.400 millones de euros, gracias al buen comportamiento de los ingresos recurrentes y a la mejora de los indicadores de riesgo. La gran fortaleza del capital nos permite seguir creciendo e incrementar la remuneración a nuestros accionistas. En este sentido, el Banco Central Europeo ha autorizado la recompra de hasta el 10% de nuestras acciones por un importe máximo de 3.500 millones de euros, una de las mayores de Europa hasta la fecha”, ha dicho Onur Genç, consejero delegado de BBVA.

PRINCIPALES MAGNITUDES

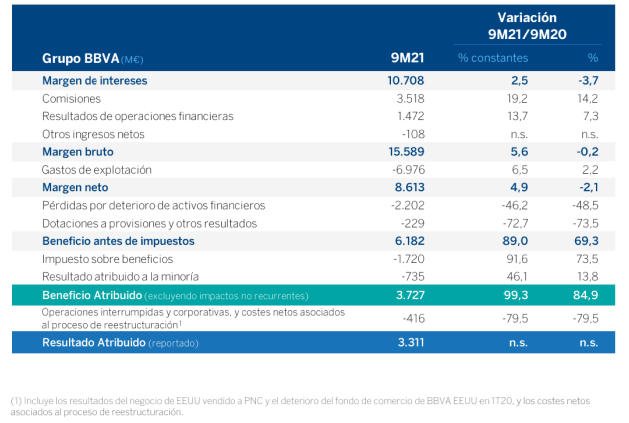

El margen de intereses registró una caída del 3,7% entre enero y septiembre (sube un 2,5% a tipos constantes), hasta 10.708 millones de euros. Las comisiones crecen al 14,2% interanual en los nueve primeros meses del año, hasta 3.518 millones de euros.

El resultado de operaciones financieras (ROF) alcanzó 1.472 millones de euros entre enero y septiembre (+7,3% interanual), impulsado por la unidad de Mercados Globales en España y por las revalorizaciones de las inversiones del grupo en empresas tecnológicas a través de fondos y otros vehículos de inversión y en la cartera de participaciones industriales y financieras.

Con todo, el margen bruto cayó un 0,2% interanual entre enero y septiembre, hasta 15.589 millones de euros.

Los gastos de explotación se incrementaron un 2,2% en los nueve primeros meses del año, hasta 6.976 millones de euros, en un contexto de crecimiento económico generalizado y de normalización de la actividad. Frente al mismo periodo de 2019 -un año pre-Covid- los gastos crecieron un 3,4%. El ratio de eficiencia se situó a finales de septiembre en el 44,7%, lo que supone una mejora de 83 puntos básicos con respecto al dato de cierre de 2020.

El margen neto ascendió a 8.613 millones de euros en los nueve primeros meses del año, un 2,1% menos que un año antes.

En los nueve primeros meses de 2021, destaca el acusado descenso de los saneamientos (-48,5%) -gracias a la buena evolución de los riesgos subyacentes, en línea o incluso mejor que los niveles pre pandemia-, así como de las provisiones y otros resultados (-73,5%).

INDICADORES DE RENTABILIDAD Y RIESGO

El ROE se situó en el 11,1% y el ROTE, en el 11,7%, frente al 10,4% y el 11,0%, respectivamente, en el primer semestre del año.

Noticia relacionada

En relación al capital, el ratio CET1 ‘fully loaded’ del grupo se situó en el 14,48% a 30 de septiembre de 2021, una cifra que se encuentra "holgadamente por encima" (588 puntos básicos) de los requerimientos regulatorios. BBVA ha recibido ya la autorización por parte del BCE para la recompra de hasta el 10% de las acciones, por un importe máximo de 3.500 millones de euros. Este plan es uno de los mayores de Europa hasta la fecha. La recompra se ejecutará en varios tramos durante un período máximo de doce meses. El primero de ellos, por un importe máximo de 1.500 millones de euros, y cuya ejecución se estima que durará de tres a cuatro meses, comenzará tras el Investor Day (18 noviembre). El ratio CET1 ‘pro forma’ del grupo, descontando el importe máximo de 3.500 millones de euros, se situaría en el 13,18%.

En cuanto a los indicadores de riesgo, destaca el descenso del coste del riesgo acumulado del año, hasta el 0,92% (frente a un 1,68% un año antes y un 1,00% hace tres meses), una evolución mejor de lo esperado. La tasa de mora mejoró con respecto a junio hasta el 4,0% y la de cobertura creció hasta el 80%. Estas cifras excluyen los saldos correspondientes al negocio de Estados Unidos vendido a PNC.

En balance y actividad, la cifra de préstamos y anticipos a la clientela (bruto) registró un crecimiento del 1,5% con respecto al cierre de diciembre de 2020, favorecida por la evolución en clientes particulares (+2,5%), con crecimientos en casi todos los países. Los recursos de clientes crecieron el 1,5% en el mismo periodo por la evolución "favorable" de los depósitos a la vista y de los recursos fuera de balance en todas las geografías (especialmente, los fondos de inversión en España y en México).