Este viernes tiene lugar el primer gran vencimiento del año. El volumen de contratación en los futuros de los índices acostumbra a incrementarse significativamente en las sesiones previas, debido fundamentalmente al 'rolo' de las posiciones abiertas hacia el siguiente vencimiento (junio de 2021).

- 20.214,790

- -0,50%

- 11.720,900

- -1,50%

- 6.747,180

- -

Análisis Técnico

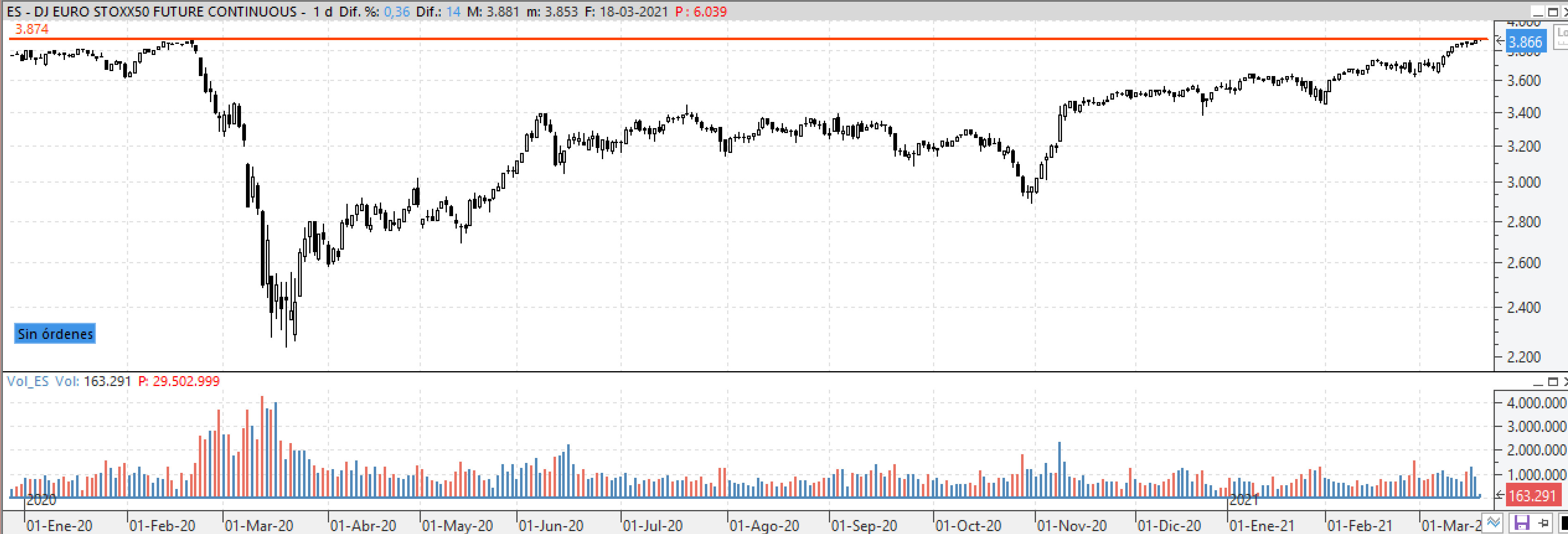

Y llega en un momento donde tenemos a la gran mayoría de los índices bursátiles en máximos anuales. Con el Dow Jones, el S&P 500 y el Dax en máximos históricos, con el EuroStoxx 50 en máximos de 2020 (niveles prepandemia) y con el Ibex en máximos del año, pero todavía a un 16% de los máximos de 2020. Y los ojos de los inversores puestos en las caídas de los bonos norteamericanos (en precio) y fuertes subidas en las rentabilidades.

¿En qué consiste?

Tal día como hoy vencen las opciones y futuros sobre índices y acciones tanto en Europa como al otro lado del Atlántico, lo que suele traducirse en una jornada de fuerte volatilidad, o eso es lo que le gusta decir a gran parte de los analistas y medios económicos especializados. Es cierto que existen vencimientos más volátiles que otros, pero por lo general diría que lo que les caracteriza es un mayor incremento del volumen de contratación y no tanto la volatilidad.

Volumen que, por otro lado, se empieza a notar desde principios de semana y que, poco a poco, suele ir aumentando conforme se aproxima el vencimiento. Dicho esto, un vencimiento no es más que una fecha límite en la cuál vencen (se ejecutan) numerosos productos derivados sobre acciones y sobre índices sobre los que hay que decidir si cerramos la posición o por el contrario nos “rolamos” (traspasamos) al siguiente vencimiento.

¿Por qué se llama así?

La Cuádruple Hora Bruja es una sesión a la que también se la conoce como 'Freaky Friday'. Este nombre hace referencia a los movimientos extraños que realizan los mercados en ese día. Así, 'Freaky Friday' viene a significar un viernes raro, extraño, o viernes estrafalario. Muchos hacen la comparación de esta sesión como un día de mucho trasiego de operaciones en los dos sentidos, los inversores que cierran posiciones y los que las traspasan al siguiente vencimiento (rollover). Tradicionalmente se utilizaba el término “triple hora bruja” para designar al tercer viernes de cada trimestre (marzo, junio, septiembre y diciembre), meses en los que vencen los contratos trimestrales de opciones y futuros sobre índices y las opciones sobre acciones. Posteriormente, con el nacimiento de los futuros sobre acciones, pasó a bautizarse como “cuádruple” hora bruja.

¿Cuándo se produce?

Tiene lugar el tercer viernes del mes de marzo, junio, septiembre y diciembre, coincidiendo con el vencimiento trimestral de los futuros y opciones. No en todas las bolsas europeas los vencimientos son a la misma hora. Así por ejemplo el vencimiento para el Euro Stoxx 50 tiene lugar a las 12 horas; una hora más tarde tiene lugar en el Dax; a las 14:30 sobre algunos índices de Wall Street; a las 16:00 horas sobre el Cac 40 y a las 16:45 horas en el Ibex 35. En el caso que nos ocupa, el de nuestro selectivo, el precio de liquidación del futuro se calcula como la media de este entre las 16:15 y las 16:45 tomando un valor por minuto.

¿Y por qué aumenta el volumen?

Muchos hacen la comparación de esta sesión como un día de mucho trasiego de operaciones en los dos sentidos, los inversores que cierran posiciones y los que las traspasan al siguiente vencimiento (rollover). Se cruzan numerosas operaciones de todo tipo, tanto al alza como a la baja en muy poco tiempo, de ahí la “teórica” alta volatilidad de la sesión y el fuerte volumen de negocio.

¿Es igual en otros países?

No, no es igual en todos. Por ejemplo, en el mercado americano no existen los futuros sobre acciones. Se prohibieron para evitar manipulaciones en las cotizaciones de los activos. Por eso allí, al otro lado del Atlántico, se denomina la triple hora bruja (vencen futuros sobre índices y opciones sobre índices y acciones). Además, en el caso de la Bolsa española y a diferencia de otros países, hay vencimientos mensuales por lo que no hay que esperar a cada uno de los trimestres.

Noticias relacionadas

Dow Jones y S&P 500, en niveles récord tras las nuevas previsiones de Powell

La Fed marca un hat trick: mucho crecimiento, inflación pasajera y tipos al 0%

La OMS aconseja la vacuna Janssen "incluso en países con nuevas variantes" del Covid