- El PP llevó en su programa electoral revisar la fiscalidad del rescate de los planes de pensiones

- La propuesta va en la línea de las reclamaciones de la industria, que pide que el rendimiento tribute como ahorro y no IRPF

La vieja reivindicación fiscal de la industria de planes de pensiones privados tendrá que esperar. A pesar de que el PP planteó un mejor trato tributario de estos productos en su programa electoral, la medida no está recogida en el proyecto de los Presupuestos Generales del Estado de 2017 y en Hacienda no está encima de la mesa.

El Partido Popular se hizo eco en los programas electorales de diciembre de 2015 y junio de 2016 de la petición del sector en torno a la tributación de estos productos: separar en el momento del rescate el capital aportado de la rentabilidad obtenida, para que ésta última tribute como rendimientos del ahorro en vez de con los tramos del Impuesto sobre la Renta de las Personas Físicas (IRPF).

“Revisaremos la forma de cálculo del IRPF cuando se rescaten planes de pensiones”, aseguró el programa del PP en la parte de fiscalidad del ahorro y la inversión. “Ahora que las aportaciones de los planes de pensiones pueden rescatarse transcurridos diez años desde su constitución, queremos que la tributación de estos casos sea equilibrada. Por ello, promoveremos que la parte de los fondos recuperados que corresponde al rendimiento de las inversiones sea tratada como ahorro y tribute a un tipo menor”, añadía el documento.

El PP, en su programa: "Promoveremos que la parte de los fondos recuperados que corresponde al rendimiento de las inversiones sea tratada como ahorro y tribute a un tipo menor"

Sin embargo, en los presupuestos no hay ninguna modificación del modelo de tributación de los planes de pensiones. Y en el Ministerio de Hacienda no está encima de la mesa, ya que el Ejecutivo también tendría la opción de un decreto ley o una reforma fiscal. “No parece que esté por ahora en la agenda política”, explican a ‘Bolsamanía’ fuentes cercanas al Ejecutivo.

VENTAJA AL INVERTIR… Y HACHAZO AL RECUPERAR EL DINERO

Los planes de pensiones son, en general, el producto de ahorro o inversión con una mayor ventaja al aportar y con la mayor desventaja a la hora de recuperar el dinero. En el primer caso, las aportaciones dan derecho a desgravaciones en la declaración de la renta a través de la casilla 416, con un máximo de 8.000 euros o del 30% de la suma de los rendimientos netos del trabajo y de actividades económicas percibidos individualmente en el ejercicio.

La posibilidad de rebajar la base imponible de la renta es uno de los principales reclamos de este producto, vendido principalmente en diciembre con la campaña que realizan todos los años los bancos en esas fechas para atraer a los clientes. Además, los planes permiten el traspaso, igual que los fondos de inversión, con lo que se puede cambiar de producto sin necesidad de vender y comprar y, por lo tanto, diferir la tributación de lo ganado.

La situación cambia drásticamente al rescatar el dinero, ya sea en una ventana de liquidez que se abre cada diez años o en la jubilación, cuando se puede elegir entre hacerlo en forma de capital (cobrar todo de golpe), renta periódica, o una vía mixta entre las dos opciones anteriores. En este caso, el montante se suma a la base imponible del contribuyente y se tributa con los tramos del IRPF. Sólo las aportaciones (y sus rendimientos) anteriores a 2006 permiten una reducción de las mismas en un 40%.

“Seguimos insistiendo en que se adecúe la fiscalidad de los planes de pensiones a otros productos. Entendemos que el capital aportado tribute por IRPF al haber tenido derecho a deducciones, pero la rentabilidad debería tributar como otros productos”, señala Ángel Martínez-Aldama, presidente de la patronal del sector de gestoras, Inverco. “Esto añadiría un atractivo extra a los planes de pensiones”, agrega.

En este sentido, el planteamiento de la industria es que el rendimiento obtenido con la inversión tribute con los tramos del ahorro: un 19% hasta los 6.000 euros, un 21% desde esta cifra hasta los 50.000 euros, y un 23% en adelante. Actualmente, todo lo rescatado se tributa por IRPF, con lo que los tramos marginales máximos a los que se enfrenta el contribuyente van desde el 43,5% de Madrid hasta el 52% de Navarra. En el tramo más bajo, la horquilla está entre varias comunidades como Madrid, con un 9,5%, hasta el 12% de Cataluña.

NUEVO MECANISMO DE PENSIONES

Inverco publicó en marzo un informe sobre pensiones públicas en el que advirtió que las pensiones estarán casi congeladas durante las próximas décadas, con un crecimiento del 0,25% anual que se situará muy por debajo de la evolución del IPC si el Banco Central Europeo (BCE) cumple con el objetivo del 2% a medio plazo. Una advertencia con la que coinciden las simulaciones de los estudios realizados por diversos organismos, desde el Banco de España hasta Fedea. Y a pesar de este recorte, según los cálculos de Inverco el gasto en pensiones incrementará el endeudamiento del Estado en un 54,5% del PIB.

Bajo estas condiciones, la patronal aboga por introducir en el sistema un mecanismo de capitalización para que el 4% de los salarios se invierta. Inverco no especificó si bajo su opinión estas aportaciones, que serían repartidas entre el trabajador y el empresario, se deberían gestionar desde la industria.

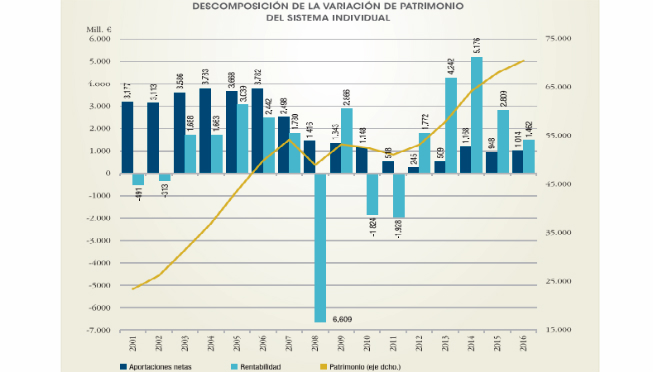

Actualmente, el volumen de patrimonio de los planes de pensiones privados asciende a 71.000 millones de euros, según los datos de Inverco al cierre del primer trimestre, lo que supone un incremento del 6,3% respecto al año anterior. Por su parte, los planes de empleo gestionan 35.600 millones, un 1,76% más que 12 meses antes. Los crecimientos se justifican en gran medida por las rentabilidades, y en el último caso sólo cuatro empresas de cada 1.000 tienen un fondo de pensiones privado para sus empleados.

El peso de los fondos de pensiones respecto al PIB se sitúa en España ligeramente por debajo del 10%, muy lejos del 37% de la media de los países de la OCDE o del 97% de Reino Unido, país al que señalan algunos expertos como modelo a seguir por el peso de los planes de pensiones privados obligatorios a través de las empresas. Otros países del entorno, no obstante, están por debajo: Francia (0,6%), Italia (7%) o Alemania (7%).

Los planes privados registraron suscripciones netas (aportaciones menos prestaciones) de 244 millones de euros en 2016. Una cifra que contrasta con los 13.800 millones de los fondos de inversión, que gestionan 240.000 millones. Entre las razones para el menor crecimiento de los planes está la visión negativa sobre sus rentabilidades y costes: “Hay estigmas, pero nosotros nos remitimos a los datos, que muestran que las rentabilidades son homologables a las de los fondos. Las comisiones son del 0,2% en promedio en los planes de empleo y del 1,2% en los privados, mientras que en los fondos son del 0,9%”, defiende Martínez-Aldama en una entrevista con ‘Bolsamanía’.

Evolución de los planes de pensiones individuales

Noticias relacionadas

Aportar al plan de pensiones sólo en diciembre reduce su rentabilidad más de un 2% anual

Las acciones en las que invierten los mejores planes de pensiones

Guía definitiva (en 18 pasos) para la declaración de la Renta 2016

El drama de la renta fija: la mitad de planes de pensiones pierde dinero en el último año