- Según el último dato disponible, de 2015, sólo el 35% de los inversores en planes hizo alguna aportación

- El pasado año hubo aportaciones netas de 244 millones, lejos del crecimiento de los fondos de inversión

- Pese a ello, la industria de inversión colectiva ha alcanzado el medio billón de euros, gracias al crecimiento de los fondos de inversión

La fiscalidad no es suficiente. La industria de planes de pensiones está estancada en España, como refleja el dato de aportaciones netas de 244 millones en un universo de 107.000 millones de euros de patrimonio. No obstante, las gestoras independientes y los bancos compensan esta falta de crecimiento con los fondos de inversión. En total, el sector gestiona ya más del medio billón de euros.

Una cifra que se incrementó en 2016 un 22% respecto al año anterior, al alcanzar los 501.058 millones de euros frente a los 477.620 millones de euros con los que había terminado 2015, según el informe anual de la patronal, Inverco, sobre el estado del sector, que representa ya el 13% del ahorro de las familias, sólo menos que la inversión directa en activos -25%- y en depósitos -39%-.

Los planes de las empresas no sólo no suman sino que restan. Deben ser un vehículo importante para la jubilación, y por ello hemos hecho varias propuestas

Pero este crecimiento no se debe a los fondos de pensiones, que terminaron el ejercicio en 106.839 millones de euros, con un incremento del 2,3% producido por la evolución del mercado y su reflejo en la rentabilidad de los activos. En términos comerciales, las aportaciones netas sumaron 244 millones, la cifra más baja desde 2012. El dato desagregado muestra una captación neta del sistema individual de 1.040 millones, frente a las salidas netas del sistema asociado de 20 millones y del sistema de empleo en 750 millones. “Los planes de las empresas no sólo no suman sino que restan. Deben ser un vehículo importante para la jubilación, y por ello hemos hecho varias propuestas”, admite Ángel Martínez-Aldama, presidente de Inverco.

Los planes tienen en torno a 10 millones de partícipes, que se distribuyen en más de tres cuartas partes en los individuales, otros 2 millones en los de empleo, y una parte residual de menos de 70.000 en los asociados. Del montante total, apenas un tercio hace aportaciones a su plan. En este caso el último dato disponible por parte de Inverco corresponde a 2015, pero es ilustrativo, con un 65% de los partícipes sin hacer ninguna aportación. Además, otro 10% hizo aportaciones inferiores a los 300 euros, y un 12,4% adicional entre 301 y 900 euros. Aportaciones superiores a los 1.800 euros -equivalente a 150 euros al mes- sólo realizó el 7,1% de los ahorradores.

El núcleo de las aportaciones -con estimaciones de 2016- se realizaron en el tramo final del año. Una tónica habitual por las que los partícipes pierden varios puntos de rentabilidad de forma sistemática. El año pasado, la asociación calcula que el 50% de las aportaciones se realizó en el último trimestre.

En total, las cifras que ha presentado hoy la patronal dejan a España muy lejos de los estándares internacionales. En España, el patrimonio que gestionan los planes equivale a algo menos del 10% del PIB. En la media de la OCDE es del 36,6%. Es decir, en términos relativos la industria de planes representa una cuarta parte del promedio de las principales economías desarrolladas, y especialmente lejo¡s de los países que están en cabeza: Holanda, con un 178%; Islandia, con un 150%; Suiza, con un 123%; Australia, con un 118%; y Reino Unido, con un 97%.

Así, la ventaja fiscal de las desgravaciones de hasta 8.000 euros en la declaración de la renta no es suficiente para impulsar el crecimiento. Tampoco ayudan las rentabilidades, que en el caso de los de empleo, obtuvieron un 2,7% el año pasado. Mientras que a 3 años consiguen un 4,2% anualizado, a 5 años un 5,8%, a 10 años un 3,1%, a 15 años un 3,5%, a 20 años un 3,9% y a 25 años un 6%. No obstante, según estudio del profesor del IESE Pablo Fernández junto con otros tres investigadores, únicamente tres fondos de pensiones han superado en los últimos 15 años al Ibex 35.

MAYOR PESO DE LOS FONDOS

Las estadísticas presentadas por Inverco reflejan que los fondos de inversión son el producto que sostiene el crecimiento de la industria de gestión de activos, con más de 235.000 millones de euros al acabar 2016, 15.000 millones más que el año anterior con una cifra de suscripciones netas de 13.820 millones de euros. A esto se le suman las compras de participaciones en instituciones de inversión colectiva extranjera de 3.500 millones, aumentando el volumen de activos que gestionan de inversiones españoles hasta los 125.000 millones.

Estas dos ramas son las que crecen, frente al decrecimiento de las Sicavs y el estancamiento de los planes de pensiones. En el primer caso, el patrimonio ha disminuido desde los 34.803 millones hasta los 33.501 millones. Una caída del 3,7% en el volumen de activos que se produce en medio de la incertidumbre sobre su fiscalidad y sus requisitos, lo que propicia que Inverco vaticine un crecimiento nulo para este año.

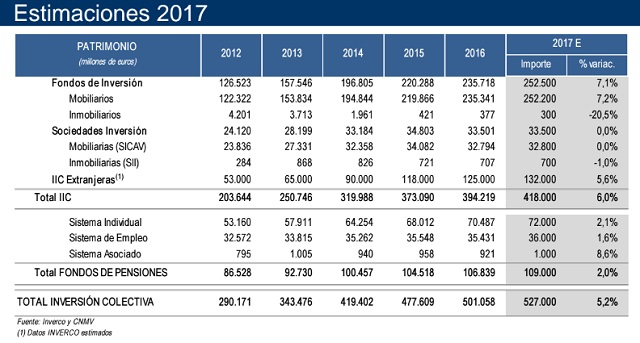

La tendencia de cada segmento se prolongará este año, según las previsiones de la patronal, que espera un crecimiento del 5,2% durante 2017 en patrimonio -teniendo en cuenta sus expectativas de captación y rentabilidades- hasta los 527.000 millones de euros (ver cuadro tras el texto).

Bajo estas proyecciones, los fondos de inversión aumentarán su patrimonio un 7,1% hasta los 252.500 millones de euros, con un incremento del 7,2% en los mobiliarios, que acabarán el ejercicio en 252.300 millones, mientras que los inmobiliarios disminuirán sus activos en un 20% hasta los 300 millones, una cifra raquítica en el global. Asimismo, Inverco espera que las instituciones de inversión colectiva extranjeras acaben 2017 con 132.000 millones de euros, un 5,6% más que en 2016. En el caso de los fondos de pensiones, las expectativas son de un incremento del 2% hasta los 109.000 millones.

Noticias relacionadas

Los planes de pensiones privados ¿la mejor alternativa para la jubilación?

Ocho mitos sobre los planes de pensiones que hay que desmontar

Los planes de pensiones captan 918 millones de euros en 2016 con el esfuerzo comercial de diciembre

Aportar al plan de pensiones sólo en diciembre reduce su rentabilidad más de un 2% anual