- 178,648

- 0,85%

Wall Street ha cerrado sin tendencia definida este lunes (Dow Jones:-0,60%; S&P500:-0,20%; Nasdaq:+0,11%) tras el signo mixto del jueves y después de poner fin a un mes de marzo y a un primer trimestre del año alcistas, que permitieron al S&P 500 registrar su mejor arranque de curso desde 2019.

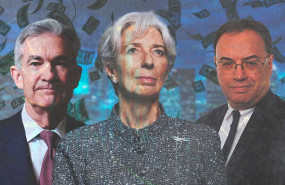

El viernes, con el mercado cerrado por Viernes Santo, se dio a conocer el deflactor de consumo PCE de febrero, la medida de inflación preferida de la Reserva Federal (Fed), un dato que los inversores descuentan en esta sesión, al igual que las palabras de Jerome Powell, que insistió en que "no necesitamos tener prisa por recortar" los tipos de interés.

La inflación PCE se situó en el 2,5%, ligeramente por encima del 2,4% de enero, y en línea con lo estimado por el consenso. La variable subyacente, por su parte, se moderó levemente hasta el 2,8% desde el 2,9% del mes anterior, y también en línea con las estimaciones.

"La mala noticia –para la inflación– es que el gasto personal aumentó más de lo esperado en febrero, pero la buena noticia es –para la inflación– que los ingresos personales cayeron más rápidamente que las expectativas", valora Ipek Ozkardeskaya, analista sénior de Swissquote Bank.

Según los expertos de Bankinter, este indicador dio "nuevas señales de que la última milla en combatir la inflación será la más difícil de superar. El nivel de precios queda anclado alrededor del +3% e invita a pensar en una Fed que sigue insistiendo en ganar más confianza en la buena evolución de la inflación, retrasando el inicio del ciclo de recortes de tipos".

"El hecho de que la economía estadounidense esté creciendo a un ritmo tan sólido, y que el mercado laboral todavía sea muy, muy fuerte, da a la Fed la oportunidad de tener un poco más de confianza en que la inflación bajará antes de recortar tipos", añade Ozkardeskaya.

REFERENCIAS DESTACADAS

Tras la publicación del PCE, y el hecho de que la economía estadounidense esté creciendo a un ritmo sólido, ha llevado a los estrategas a esperar, con un 68% de probabilidades, según la herramienta FedWatch, de CME Group, que la primera bajada de tasas llegue en junio.

Con todo, los próximos datos macro que se vayan conociendo serán determinantes para anclar esta expectativa, por ello, el informe de empleo oficial, que se conocerá el viernes, será determinante. Asimismo, este martes se publicará la encuesta de ofertas de trabajo y rotación laboral (JOLTS), mientras que el miércoles será el turno del dato de empleo de ADP y el jueves el de las peticiones semanales de desempleo.

La agenda económica también incluye otras referencias destacadas como el PMI y el ISM manufacturero, que este lunes ha mostrado la mejora del sector hasta entrar en territorio expansivo tras 16 meses de contracción, y el PMI y el ISM servicios (miércoles).

EMPRESAS Y OTROS MERCADOS

En el plano empresarial, Tesla ha subido en 1.000 dólares el precio de su Model Y en Estados Unidos desde este 1 de abril. En las últimas semanas, el fabricante de vehículos eléctricos también subió los precios de sus coches en Europa en alrededor de unos 2.000 euros.

Por su parte, Microsoft venderá su aplicación de chat y vídeo 'Teams' por separado de su producto Office a nivel mundial, como ya decidió hacer en Europa para cumplir con las reglas antimonopolio comunitarias.

Asimismo, las acciones de Micron Technology han subido un 5,44% después de que Bank of America elevara el precio objetivo de la firma hasta 144 dólares por acción, desde los 120 dólares anteriores.

En el lado de las caídas, Trump Media & Technology Group, la matriz de Truth Social, la plataforma impulsada por Donald Trump, se ha dejado un 21,47% tras reportar pérdidas por valor de 58,2 millones de dólares en 2023.

En otros mercados, el petróleo West Texas ha subido un 0,91% ($83,92) y el Brent ha ganado un 0,68% ($87,58). Por su parte, el euro se ha depreciado un 0,45% ($1,0742), y la onza de oro ha ganado un 1,13% ($2.263).

Además, la rentabilidad del bono americano a 10 años se ha revalorizado al 4,321% y el bitcoin ha cedido un 1,97% ($69.567).