- La matriz Grupo Villar Mir eleva su participación hasta el 46% del capital

- Natixis y Société Générale controlan, también en préstamo, el 7%

- -0,007€

- -2,47%

La familia Villar Mir reagrupa su participación accionarial en torno a su holding y eleva el control directo sobre OHL hasta el 46% del capital, aunque mantiene la propiedad de otro 7% cedido temporalmente a dos bancos franceses.

Nuevo encaje de bolillos financieros en el imperio Villar Mir. La familia se ha convertido en uno de los mejores clientes de la banca de inversión en los últimos años. No sólo por la multitud de operaciones corporativas que han protagonizado (OPAs, OPVs, desinversiones…), sino también por la propia operativa accionarial intragrupo que han realizado y las decenas de sofisticadas operaciones financieras llevadas a cabo. El último gran movimiento se acaba de registrar en la CNMV esta semana, aunque tuvo lugar el pasado 27 de febrero, en vísperas de la presentación de resultados de OHL.

El clan constructor, a través de Grupo Villar Mir (GVM) e Inmobiliaria Espacio, ha comunicado al supervisor de la bolsa española un traspaso de acciones desde el fondo luxemburgués GVM Debentures, controlado por los Villar Mir y desde el que ha realizado varias de las emisiones de bonos que han sobreendeudado al grupo en los últimos tiempos. El comprador de las acciones de OHL ha sido Grupo Villar Mir SAU, sociedad radicada en España y cabecera del grupo familiar.

En concreto, según el comunicado a la CNMV, la operación supuso la venta de 17 millones de títulos de OHL, equivalentes al 5,9% de la constructora y valorados en unos 85 millones de euros en esa fecha. Tras su realización, GVM Debentures desaparece del accionariado y Grupo Villar Mir pasa a elevar su participación en OHL hasta el 46,1% del capital, en tanto que mantiene otro 7% ‘alquilado’ a Natixis y Société Générale a través de un ‘equity swap’. Esta permuta es un contrato por el cual las dos partes se comprometen a intercambiar dinero o las acciones en una fecha a futuro.

DESMONTAR LO MONTADO

No obstante, la posición actual de los Villar Mir ya es su mayor participación directa desde que comenzó la crisis del grupo hace tres años. Desde entonces, la cotización de la constructora se ha desmoronado un 78% en bolsa. El peso del primer accionista en la constructora llegó a caer desde el 59% al 33% de forma directa cuando se realizó la ampliación de capital de 1.000 millones de euros a finales de 2015.

El resto de la participación quedó en prenda por la banca o en préstamo en manos de otros accionistas. En aquella operación entró Tyrus, un ‘hedge fund’ monegasco que llegó a tener el 8% de la compañía durante casi año y medio, pero pactado con los Villar Mir. Mientras los Villar Mir fueron pignorando parte de sus acciones para financiar otras inversiones o para poder emitir deuda, algunos bancos de inversión como Deutsche Bank, Goldman Sachs, Natixis o Société Générale -que habitualmente trabajan para los negocios de la familia- tomaron participaciones en la constructora para abrir líneas de liquidez o como garantía para emitir instrumentos derivados.

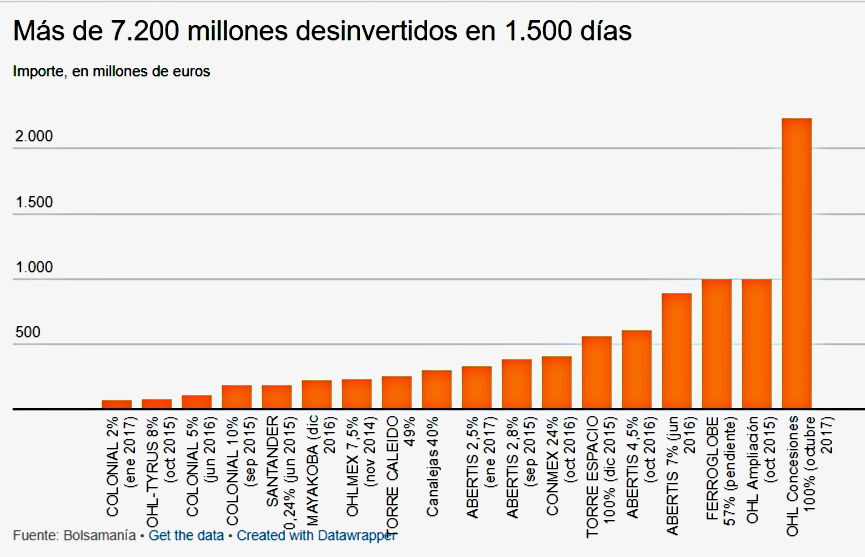

MÁS DE 7.200 MILLONES DESINVERTIDOS

Entre 2012 y 2014, Villar Mir, bien a través de su holding o de OHL, llegó a convertirse en el mayor accionista de Colonial (24%), Abertis (19%) e, incluso, de Santander (1,3% del capital) tras invertir más de 4.000 millones. Sin embargo, los excesos de un loco ciclo de inversiones en poco tiempo pronto comenzaron por volverse en su contra, debido a la complejidad de las estructuras de financiación que tuvo que firmar con los bancos.

Para muestra, un botón: la Torre Espacio (Madrid), propiedad de la familia, tuvo que ser vendida de forma apresurada a un grupo filipino en 2016 por 558 millones porque la deuda asociada al rascacielos tenía en prenda un 30% de OHL México, la filial cotizada que agrupaba la mayor parte de las concesiones de autopistas del grupo constructor. Otra porción similar de títulos de la filial azteca garantizaba al mismo tiempo la inversión a crédito en las acciones de Abertis, mientras que la propia participación en esta última empresa de autopistas -donde llegó a tener el 19% del capital a finales de 2014 y terminó de venderlo todo en 2017- se usaba como garantía para otros préstamos contratados por OHL.

En esta particular telaraña de créditos e instrumentos financieros que ha llevado a cabo Villar Mir desde 2015, el desmontaje todavía no ha terminado. En los últimos tres años y medio, OHL y otras empresas de los Villar Mir han realizado desinversiones por valor de 7.200 millones de euros. La operación más importante de todas ellas fue la realizada en octubre de 2017 con la venta del 100% del OHL Concesiones a IFM por 2.230 millones de euros. Su cierre definitivo está previsto para este mes y supondrá el saneamiento de las cuentas de OHL, la eliminación de la deuda y que la empresa se quede en un mero negocio constructor. No obstante, la falta de rentabilidad de este negocio ha provocado el último desplome de las acciones de la constructora, que se deja un 26% en lo que va de marzo.