- 0,055€

- 0,29%

De acabar de estrenarse prácticamente en el mercado español -entró a formar parte del Mercado Continuo el pasado 3 de mayo- a pasar a cotizar en el Ibex. Hay quien apuesta por la entrada de Puig en el grupo de las 35 compañías más potentes del mercado nacional tan pronto como este miércoles, es decir, poco más de un mes después de entrar a formar parte de la Bolsa española.

El Comité Asesor Técnico (CAT) del Ibex se reúne a mediados de semana y, después del cierre del mercado, como suele ser habitual, anunciará su veredicto sobre la composición del selectivo.

El CAT mantiene encuentros periódicos a lo largo del año para evaluar la composición del selectivo y tomar decisiones sobre posibles cambios. Normalmente, se reúne cuatro veces al año, en los meses de marzo, junio, septiembre y diciembre, aunque también puede haber reuniones extraordinarias si considera que es necesario hacer ajustes fuera de las convocatorias programadas debido a circunstancias especiales o eventos relevantes que afecten a las empresas del índice.

Aunque el Comité puede anunciar cambios en cualquiera de estas reuniones, es más habitual que las modificaciones significativas en la composición del índice tengan lugar durante las reuniones de junio y diciembre. Estas suelen entrar en vigor al comienzo del mes siguiente, es decir, en julio y enero, respectivamente.

"Según nuestros cálculos, Puig entraría en el selectivo" en la reunión de este miércoles, afirman tajantes los expertos de Renta 4. Explican que su volumen negociado la sitúa entre las 35 empresas más líquidas, "y puede ser incluida en el Ibex 35 a pesar de no cumplir con el requisito de haber cotizado al menos un tercio del periodo de cómputo (esto es, 2 de los 6 meses) en tanto en cuanto su capitalización bursátil ajustada a 'free float' (es decir, las acciones que están disponibles para ser compradas y vendidas libremente en el mercado, excluyendo las que están en manos de accionistas estratégicos) la sitúa entre las veinte primeras del selectivo, en concreto, en el puesto 18".

El Comité Asesor Técnico tiene en cuenta varios criterios y requisitos para decidir si una compañía puede entrar en el índice Los principales son esa capitalización bursátil ajustada al capital flotante, junto con el volumen de negociación, la liquidez y la permanencia en el mercado. La diversificación sectorial no es un requisito formal, pero el Comité también puede tenerlo en cuenta para evitar una sobreconcentración de un sector específico en el índice.

El Comité también puede considerar otros factores cualitativos y cuantitativos, como la estabilidad financiera de la empresa, el tamaño del 'free float', y cualquier evento extraordinario que pueda afectar a la compañía o al mercado.

Para dar entrada a Puig, Renta 4 añade que el valor "con mayor riesgo de salida" es Meliá.

Frente a Renta 4, los expertos de XTB no esperan cambios en el selectivo este miércoles, aunque reconocen que está la opción de la incorporación de Puig.

"El periodo de revisión son 6 meses en casos normales, aunque podría haber excepciones. Puig tan solo lleva un mes de cotización y su nivel de 'free float' es bajo, por lo que no pensamos que el Comité tenga interés en incluirla en el índice en estos momentos".

CONSEJOS DE 'COMPRAR'

Goldman Sachs recomienda 'comprar' Puig y le da un precio objetivo de 30 euros, al tiempo que prevé que las ventas suban un 11% en los próximos tres años. Este precio supone otorgar a la compañía un potencial del 17% desde los niveles actuales de cotización.

Un informe del banco recogido este lunes por agencias estima este aumento de la facturación impulsado por el segmento de las fragancias por parte de la Generación Z en Europa y en Estados Unidos.

Goldman, Bank of America y Sabadell han publicado informes favorables sobre la compañía

Bank of America (BofA) ha iniciado la cobertura de Puig con un consejo también de 'compra' y un precio objetivo igualmente de 30 euros.

En un informe publicado también este lunes, la entidad destaca el atractivo de Puig (es el cuarto jugador más grande en la industria de fragancias de prestigio de rápido crecimiento); la propiedad de marcas (el 90% de las ventas proviene de marcas propias); y el potencial de fusiones y adquisiciones (la empresa ha adquirido aproximadamente una marca por año de media durante los últimos 11 años).

BofA prevé un crecimiento orgánico de ventas del 8% junto con una expansión del margen EBIT de aproximadamente 15 puntos básicos por año, lo que resultará en una tasa de crecimiento anual compuesto del ingreso neto ajustado del 12% entre 2023 y 2028.

"Las acciones se cotizan a 24 veces el PE de 2025, con un descuento del 20% en comparación con sus pares de belleza, lo cual consideramos injustificado, dado el perfil de mayor crecimiento del grupo", afirman desde Bank of America.

Sabadell, por su parte, anunció en la pasada jornada que inicia la cobertura de Puig con un consejo de 'comprar' y un precio objetivo de 28,7 euros (potencial del 11%). En opinión de la entidad, Puig está posicionada en el sector de belleza con "grandes perspectivas de crecimiento" gracias a su catálogo de 17 Love Brands (marcas emblemáticas, como Carolina Herrara, Nina Ricci, Paco Rabanne...). Es "una compañía premium en un sector resiliente", afirman estos expertos.

Puig está presente en Fragancias y Moda, Maquillaje y Cuidado de la piel, diversificada geográficamente y con reducida exposición a licencias, añade el banco.

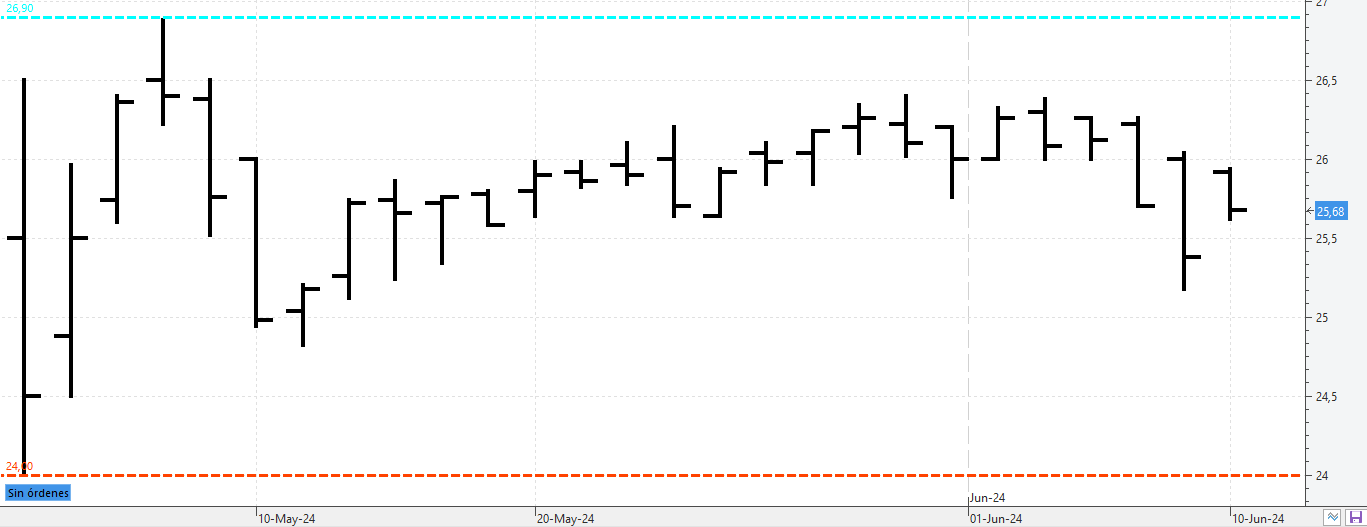

Técnicamente, los expertos de Bolsamanía indican que poco se puede decir de Puig tras tan solo un mes como empresa cotizada. Desde que salió al parqué, a un precio de 24,5 euros, acumula alzas de apenas el 6%.

"Por arriba, están los máximos que hizo en 26,88 euros. Si los supera, seguirá subiendo. Por debajo, tiene soporte en 24. Si lo pierde, podría caer. Más allá de eso, nada más", reconocen.