- Banco Santander asumió las obligaciones de la entidad que presidía Emilio Saracho, y que incluyen la deuda sénior

- Las agencias de rating han mejorado la calificación crediticia de estos títulos tras la adjudicación del Popular al Santander

- 0,000€

- 0,00%

El desenlace de la historia de Popular acabó de la peor manera posible para los accionistas y para los bonistas de más riesgo. Sin embargo, ha supuesto un plus inesperado de rentabilidad para los titulares de deuda sénior, cuyas obligaciones asume Banco Santander. Entre los ganadores hay fondos de BlackRock, Santander AM o Trea Capital.

- 4,569€

- -0,02%

La inversión de los 305.000 accionistas de Popular se borró de golpe antes de la apertura de la bolsa el 7 de junio. Y también el valor de los títulos de varias emisiones de deuda realizadas durante los últimos años bajo la dirección de Ángel Ron, antes de la llegada de Emilio Saracho. Entre ellas, bonos convertibles contingentes (CoCos) y deuda subordinada por valor de 2.000 millones de euros que se convirtieron en acciones y se borró todo su valor.

Los inversores que tenían en cartera estos títulos perdieron todo lo invertido, salvo los cupones cobrados y la posibilidad de aligerar la carga fiscal en las próximas declaraciones de la renta. Entre los inversores había grandes institucionales como Pimco o BlackRock. También fondos de Lortt Abbec, Aviva, Royal Bank of Canada, Unicrédito, Urquijo u Omega Capital, firma que gestiona las inversiones de Alicia Koplovitz con la sicav Morinvest. Y clientes minoristas que adquirieron títulos en la red de oficinas.

La defunción de la entidad de 91 años de historia tuvo también beneficiados. Entre ellos están los bajistas que siguieron el modelo tradicional de tomar prestadas para venderlas y que no tendrán que comprar para devolverlas. Además, de forma inesperada, entre los inversores que han obtenido rédito están los acreedores de deuda sénior.

Popular tiene dos emisiones vivas de deuda sénior. Una de 12 millones de euros y un cupón del 0,625% que vencerá en 2018 y otra con 650 millones de euros pendientes con un cupón del 2% que vencerá en 2020. Y ambas cotizan con fuertes subidas que sirven como un plus de rentabilidad para sus tenedores, tras desplomarse antes de la intervención y adjudicación del banco al Santander. En general, "el mercado ha sido capaz de diferenciar entre los problemas específicos de un banco y el resto del sector, que ha mejorado notablemente su salud financiera en los últimos años", sostienen los analistas de La Française.

MIEDO ENTRE LOS ACREEDORES

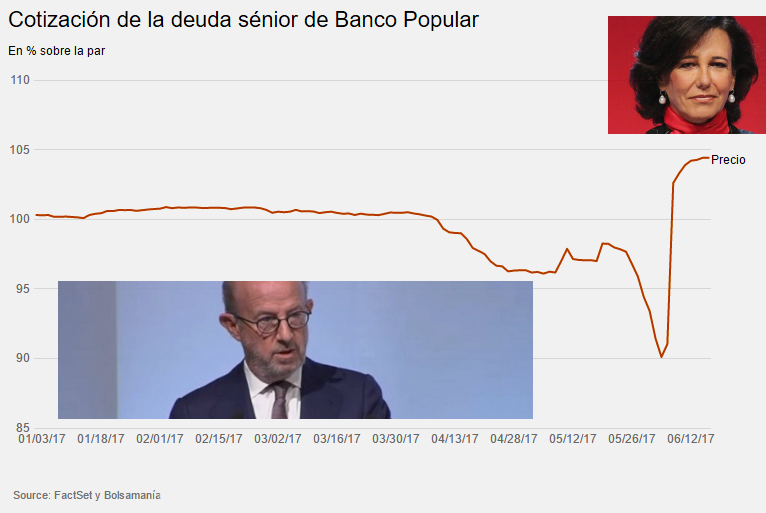

El riesgo de estos títulos, en esencia, es el impago del cupón y del principal. Un peligro que empezó a contemplar el mercado cuando se desató la ola de ventas de las acciones de Popular de principios de junio. Hasta abril, inclusive, los bonos cotizaban a la par. Fue el 10 de abril cuando, por primera vez, cayeron por debajo ante las ventas de los inversores. Es decir, el día que escucharon a Emilio Saracho, presidente en ese momento de Popular, admitir en la junta de accionistas que estaban “cortos de capital” y que el futuro pasaba por una ampliación o por su venta (ver vídeo).

La caída fue muy leve, pero inició una secuencia de 17 sesiones consecutivas en las que el precio de los bonos de deuda sénior se redujo hasta el 96%. De fondo retumbaban las palabras de Saracho y el agujero reconocido días antes por su equipo de más de 600 millones de euros al reformular las cuentas de 2016, que se cerraron aún con Ron. Desde ese momento, los bonos ya cotizaron siempre por debajo de la par hasta que el Santander se quedó al Popular por un euro. La caída del precio de la deuda sénior se hundió a principios de junio hasta un mínimo del 90,1% el pasado 5 de junio.

Sin embargo, en la cotización del 7 de junio, ya bajo el amparo del banco presidido por Ana Botín, el precio se disparó hasta cotizar por encima de la par. Este jueves alcanzó el 104,91%, lo que supone un 16% desde los mínimos de hace 10 días. Mientras que se eleva un 7,6% respecto a hace un mes y un 4,4% frente al valor previo al mes de abril.

Así, los inversores que tuvieron paciencia tras escuchar a Saracho y no vendieron cuando caía el precio de estos bonos, o los que se atrevieron a comprarlos cuando estaban bajando, han obtenido premio. De hecho, hubo fondos que compraron el 6 de junio, último día de independencia de Popular, antes de que por la noche el Mecanismo Único de Supervisión (MUS, órgano integrado en el Banco Central Europeo) decretó que el banco era “inviable”, lo que llevó a la Junta Única de Resolución (JUR) a decidir una subasta que ejecutó el Fondo de Reestructuración Ordenada Bancaria (FROB). En aquella sesión, tras 10 jornadas consecutivas de caídas, el precio de los bonos subió un 1%. Son los inversores que más ganan, con una rentabilidad de dos dígitos en una semana, “seguramente institucionales con alta capacidad de tomar riesgos”, explican fuentes del mercado.

El rebote durante los últimos días del precio de los bonos está amparado por las agencias de rating. Moody’s elevó la calificación crediticia de la deuda sénior de Popular hasta Ba1 -grado de inversión-, cinco escalones más que el B3 anterior -bono basura-. Fitch fue aún más agresivo al subir la calificación crediticia en ocho escalones desde ‘B’ hasta ‘A-’. También desde bono basura a grado de inversión. De esta forma, se ve también en la cotización de los bonos “la correlación de los rating y la salida de los depósitos” a la que aludió esta semana en el Congreso el ministro Luis de Guindos en el Congreso.

LOS NOMBRES PROPIOS DE LOS GANADORES

El orden de prelación en caso de quiebra de una entidad financiera establece que los primeros en cobrar son los titulares de depósitos y cuentas, seguidores de las cédulas hipotecarias, los pagarés y la deuda sénior. Por detrás están los que han perdido todo: CoCos y deuda subordinada y, en última instancia, accionistas.

Es decir, el riesgo de la deuda sénior era menor que en otros títulos, aunque muchos inversores temieron lo peor a principios de junio. Según los últimos registros de FactSet, entre los institucionales con bonos de Popular hay vehículos de gigantes como BlackRock y pequeñas sicavs. El fondo con mayor inversión es el ETF de iShares Euro High Yield Corporate Bond con 19 millones de euros, según datos hasta el 31 de mayo, aunque se podría ver obligado a vender con la mejoría de rating de los bonos.

Le sigue el SPB RF Corto Plazo, un fondo de Santander Asset Management con más de 1.400 millones de euros bajo gestión, que contaba al terminar el primer trimestre -datos de la Comisión Nacional del Mercado de Valores (CNMV)- con bonos valorados en 15 millones de euros. Por su parte, el BlackRock Strategic Income Opportunities Portfolio poseía títulos valorados en 11 millones de euros al terminar abril, mientras que el BlackRock Global Long/Short Credit Fund tenía 10 millones de euros. Por su parte, el Ibercaja Crecimiento Dinámico controlaba también, al finalizar marzo, 10 millones de euros en bonos de Popular.

Con inversiones entre 4 y 5 millones de euros están los fondos NB Capital Plus, de la gestora de Novo Banco; el Santander Renta Fija Corto Plazo; el Trea Cajamar Corto Plazo; y el BlacklRock Master Total Return Portfolio. Con tres millones de euros aparecen en los registros de FactSet el Trea Cajamar Renta Fija y tres fondos de la gestora italiana Arca.

Asimismo, hay otros 13 vehículos con inversiones de 2 millones de euros en bonos, según los últimos registros de FactSet: el PBP Renta Fija Flexible, de la banca privada de Popular; el Abanca Renta fija Flexible; el Liberbank Global; el Trea Cajamar Patrimonio, el CNP Court Terme; el ETF High Yield Corp. Bond UCIT, de la gama db-x-trackers de Deutsche Bank; el Parvest Sustainable Bond Euro Corporate, de BNP Paribas; el Ibercaja Mixto Flexible; el Mediolanum Activo; el Arca 2020 Reddito Multivalore; el BlackRock Fixed Income Global Opportunities; el European High Yield Bonds, de Generali; y el Credit Agricole Mercapatrimonio.

Noticias relacionadas

La CNMV suspende "cautelarmente" la cotización de Banco Popular

La OCU se querella contra Ángel Ron y PwC por "falsedad contable y estafa a los inversores" con Banco Popular

Los inversores que confían en que Liberbank no acabe como Popular

S&P eleva el rating a corto y largo plazo de Popular tras su venta a Santander