- El precio de los títulos del banco surgido de cuatro cajas de ahorro cae más más de un 30% con la crisis del Popular y su resolución

- Los CoCos y los bonos de deuda subordinada del Popular se transformaron en acciones y sus inversores perdieron lo invertido

- -

- -

Las consecuencias en el mercado de la resolución de la crisis del Banco Popular están cercadas a Liberbank. Tanto a sus acciones, pese al alivio que supuso la prohibición de cortos, como en su deuda subordinada. De hecho, el castigo sobre el precio de estos bonos es mayor.

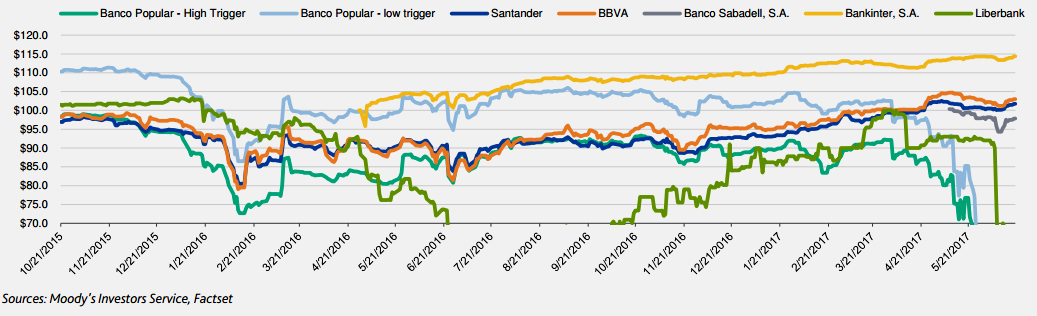

En concreto, en los dos últimos meses han pasado de cotizar a la par a hacerlo en torno al 65% del valor nominal, según los datos actualizados hasta este martes por FactSet. Algo que no ocurre con el resto de entidades financieras españolas o europeas de mayor tamaño. “En el caso del pequeño banco español Liberbank, sin embargo, los bonos AT1 (deuda subordinada) cayeron ligeramente unos pocos días después de la resolución del Popular”, señala un estudio de Moody’s sobre el comportamiento de este tipo de deuda anticrisis en las últimas tres semanas.

La agencia de rating muestra la evolución de los bonos en los últimos meses. Especialmente, trata de ver si ha habido efecto contagio de la crisis del Popular. El banco que presidía Emilio Saracho fue declarado “inviable” por el Mecanismo Único de Supervisión (MUS, órgano integrado en el Banco Central Europeo), con lo que la Junta Única de Resolución (SRB, por sus siglas en inglés) decidió una subasta que ejecutó el Fondo de Reestructuración Ordenada Bancaria (FROB) con la que se adjudicó al Santander por en euro.

En este proceso, los bonos contingentes convertibles (CoCOs) y los instrumentos de deuda subordinada (AT1) se transformaron en acciones. Un total de 2.000 millones de euros perdidos por parte de los inversores, ya que con el modelo de intervención ‘bail in’ los bonistas de más riesgo y los accionistas lo perdieron todo.

Los precios de la deuda de las grandes entidades españolas como BBVA, Sabadell, Bankinter y también Banco Santander no se han movido significativamente

Lo anterior ocurrió el 6 de junio, después de que se precipitaran los acontecimientos con la huida de depósitos. Pero los inversores empezaron a vender estos títulos de deuda anticrisis mucho antes. En concreto, desde que en la Junta de Accionistas del 10 de abril Saracho reconoció que estaban “cortos de capital”.

Las caídas también se produjeron en Liberbank -tiene títulos al 5% y al 7% que vencen en 2018-, donde el mercado de renta fija ha tenido sus dudas a la vez que con el Popular. Los bonos de deuda subordinada del banco surgido de las antiguas cajas de Asturias, Cantabria, Extremadura y Castilla-La Mancha han sufrido una leve corrección desde entonces, aunque la mayor parte de las pérdidas corresponde a los días posteriores al fin del Popular.

El comportamiento fue similar al de las acciones. El banco se hundió un 41% en la semana en la que se resolvió la crisis del Popular. La prohibición de nuevas posiciones cortas por parte de la Comisión Nacional del Mercado de Valores (CNMV) incentivó un rebote del 41,18%. Desde ese momento, cae un 15% adicional hasta el cierre de este martes -hoy se dispara un 5%-. El retroceso en el acumulado del año alcanza el 15%, con el que su capitalización bursátil disminuye hasta los 760 millones de euros.

El impacto del Popular sobre la deuda anticrisis no se observa en otros bancos. “Los precios de la deuda de las grandes entidades españolas como BBVA, Sabadell, Bankinter y también Banco Santander no se han movido significativamente”, explica Moody’s en el informe (ver gráfico). La agencia de rating explica que los CoCos “están diseñados para absorber las pérdidas antes de que falle el banco, y en este sentido cumplieron con su competido”. Sin embargo, “fue el primer colapso de deuda AT1 en Europa”, añade.

UN PRECEDENTE PARA LA DEUDA SUBORDINADA

“La distinción entre bonos Tier 1 (CoCos); Tier2 (Subordinados); e, incluso, la nueva deuda senior (Senior non preferred) es muy leve”, explican Antonio Aspas y Rafael Valera, socios de Buy & Hold. Una conclusión que corrobora Moody’s en su análisis: “Creemos que el evento es neutral para el mercado de CoCos, pero es un importante ejemplo de marco normativo para los AT1”.

La calificadora crediticia sostiene que “sienta un precedente para una intervención temprana por las autoridades de resolución con la disolución de un banco en quiebra”. Además, “ejemplifica cómo la clase de activos AT1 puede verse afectada en la práctica por una resolución bancaria”, añade.

Las autoridades europeas diseñaron tras la ola de intervenciones bancarias por la crisis financiera un modelo de rescate con el fin de evitar el uso de dinero público. La normativa se aprobó en 2016 y se estrenó este año con el Popular. Apenas tres semanas después, el MUS volvió a declarar “inviable” dos entidades financieras, en este caso italianas. Pero el SRB evitó tomar una resolución sobre Popolare di Vicenza y Veneto Banca al considerar que “no se justifica por interés público”, con lo que dejó su solución en manos del Gobierno italiano. Roma optó por el modelo clásico: movilizar dinero público (‘bail out’). Un total de 17.000 millones entre casi 5.000 millones de inyección de capital y 12.000 millones en garantías para que las entidades se las quede Intesa Sanpaolo.