El cobre cotiza actualmente en máximos de dos años, impulsado por la creencia de que el meta rojo tendrá dificultades para hacer frente a la creciente demanda mundial, según explican los analistas de Morningstar, quienes también destacan la importancia que está teniendo este activo frente a los renovados temores inflacionistas.

“El papel de esta materia prima en la transición del carbono y en la revolución de la inteligencia artificial (IA) son dos de los factores que están aumentando la demanda de cobre”, resaltan; al tiempo que indican que los recortes de producción (como la reciente reducción del 6,5% de la producción trimestral de Ivanhoe Mines, en la República Democrática del Congo) también están propulsando al citado metal en los mercados.

Además, los mencionados expertos afirman que existen cuestiones políticas que están haciendo subir al cobre, como la prohibición en la Bolsa Mercantil de Chicago a las entregas de aluminio, níquel y cobre procedentes de Rusia.

Igualmente, comentan que la oferta de compra de BHP sobre Anglo American por 39.000 millones de dólares sugiere asimismo una elevada demanda de la materia prima.

“Todos estos factores añaden volatilidad al precio del cobre y dificultan realizar una estimación de su precio para el año en curso, pero vemos factible que alcance un máximo histórico de 11.000 dólares”, prosiguen desde Morningstar.

"El mercado del cobre podría estar cerca de una situación deficitaria debido a las recientes interrupciones de la oferta, y cualquier indicio de recuperación de la demanda tendría un impacto significativo en una situación ya bastante ajustada", señala, por su parte, Roberta Caselli, estratega de inversiones en materias primas de Global X.

"También podrían surgir oportunidades para un nuevo crecimiento significativo de la demanda debido al enorme auge del gasto en infraestructuras en la India. Fuentes gubernamentales han informado de que el país asiático enviará dos delegaciones a Chile el mes que viene para explorar yacimientos de cobre, que necesita para su rápido crecimiento económico y sus planes de transición energética", añade Caselli.

SIN COBRE NO HAY ECONOMÍA VERDE

Los esfuerzos mundiales hacia la descarbonización son un motor de crecimiento estructural para muchas materias primas, y el cobre es uno de los metales clave para la transición energética.

Por ejemplo, subrayan en Morningstar, la energía eólica y la solar se encuentran entre las formas más populares de energía renovable en la actualidad. «Esto explica cómo la demanda de cobre (y también de otros metales) se ha vuelto menos elástica con respecto al ciclo del mercado, ya que ahora se apoyan en una tendencia secular», indica a este respecto Benjamin Louvet, responsable de materias primas de Ofi Invest AM.

"También apoyan la demanda elementos que antes no se tenían en cuenta o que están ligados a la aparición de nuevas necesidades. Un ejemplo de todos es el desarrollo de la red eléctrica, ya que muchos gobiernos, sobre todo europeos, acaban de darse cuenta de que no desarrollarla podría frustrar todos los esfuerzos realizados para la transición", prosigue Louvet.

Así, cabe recordar que el cobre es un excelente conductor de la electricidad, lo que lo convierte en el material ideal para los sistemas de energías renovables. Su elevada conductividad eléctrica permite una transferencia eficaz de la energía, minimizando las pérdidas durante su transmisión y distribución.

LA INTELIGENCIA ARTIFICIAL TAMBIÉN NECESITA COBRE

Por último, para apoyar aún más el crecimiento estructural de la demanda de cobre podría estar la demanda de los centros de datos para inteligencia artificial, un componente clave del rápido despliegue de las tecnologías de inteligencia artificial.

"Solo en Estados Unidos, los centros de datos consumieron 17 GW de energía; para finales de la década, se estima que las necesidades energéticas de los centros de datos se duplicarán hasta alcanzar los 35 GW", afirma sobre este punto Albert Chu, gestor de cartera de Man Group.

Este analistas predice que "la demanda de cobre se multiplicará por cinco o por seis". Sin embargo, continúa, "dicho aumento puede ser difícil de satisfacer dadas las actuales limitaciones de la oferta".

INVERTIR EN FONDOS COTIZADOS DE COBRE

La forma más sencilla de exponerse al precio al contado de una materia prima, resaltan desde Morningstar, es a través de un ETC (exchange-traded commodity).

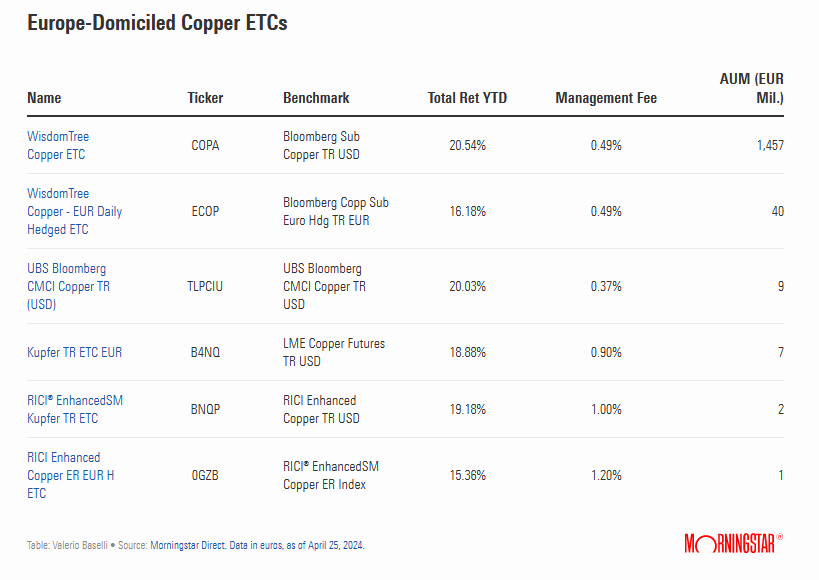

Los inversores europeos pueden elegir entre menos de una docena de ETC centrados exclusivamente en el cobre, así como varios otros instrumentos que ofrecen exposición a una cesta diversificada de metales industriales.

La lista que figura a continuación excluye los instrumentos cortos (que devuelven un resultado inverso al índice de referencia) o apalancados (que amplifican los resultados -a menudo diarios- del índice replicado) y los que tienen menos de 1 millón de euros en activos gestionados.

METODOLOGÍA PARA LA INVERSIÓN EN COBRE

Como se desprende de las rentabilidades que figuran en el cuadro anterior, estos instrumentos no son equivalentes. A menudo replican índices de referencia diferentes, basados en metodologías distintas, lo que da lugar a una relación riesgo-rentabilidad divergente.

Por ejemplo, los índices de referencia de la familia RICI Enhanced (creada por Jim Rogers a finales de los años 90) se apartan de la práctica habitual de utilizar como fuente de precios el contrato de futuros con la fecha de vencimiento más próxima; con ello se intenta minimizar el efecto ‘contango’.

Un elemento muy importante a la hora de determinar el valor de los ETC sintéticos está relacionado con el efecto ‘rolling’, que no es más que la sustitución del contrato de futuros que vence. El efecto ‘rolling’ es negativo si el contrato que vence tiene un precio inferior al nuevo (el llamado ‘contango’) y es positivo en el caso contrario (‘backwardation’).

Por lo tanto, concluyen desde Morningstar, los índices de referencia RICI Enhanced invierten en contratos de futuros con diferentes vencimientos para suavizar los diferenciales de precios. Para cada materia prima, se define un calendario particular para la sustitución de los contratos de futuros de referencia, que también tiene en cuenta los ciclos estacionales; por último, un filtro de liquidez elimina los contratos de futuros poco negociados. Esto explica las comisiones generalmente más elevadas que cobran estas estrategias.