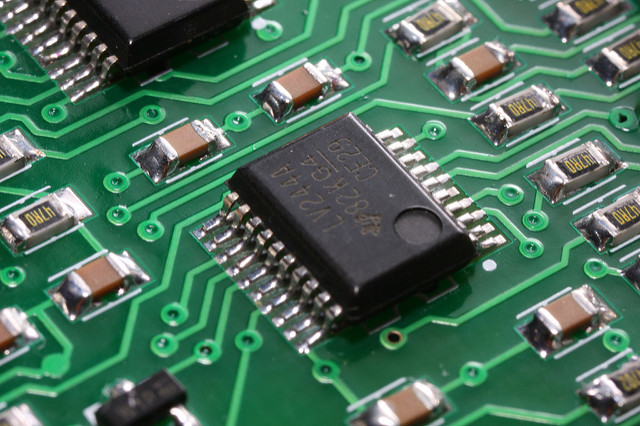

Los datos de las ventas mundiales de semiconductores han mostrado un sólido crecimiento interanual en febrero de 2022, (+32,4%), 3,4 puntos más que el dato registrado en enero, hasta alcanzar los 52.500 millones de dólares ($39.600 millones hace un año) y por encima de los $39.600 millones de enero, según informa la Asociación de la Industria de los Semiconductores (SIA, por sus siglas en inglés)

Noticia relacionada

“Las ventas mundiales de semiconductores se mantuvieron fuertes en febrero, creciendo por encima del 20% interanual por undécimo mes consecutivo. Además, las ventas en América continuaron superando con creces a otros mercados, creciendo por encima del 43% interanual”, ha explicado John Neuffer, presidente y CEO de la entidad.

El propio Neuffer festejaba hace un par de meses los excelentes resultados de la industria en 2021: durante el año pasado se vendió la cifra récord de 1,15 billones de chips por un total de 555.900 millones de dólares, lo que significó un crecimiento del 26,2% respecto a 2020. “En medio de la actual escasez mundial de chips, las empresas aumentaron sustancialmente la producción a niveles sin precedentes para hacer frente a una demanda persistentemente alta, lo que dio lugar a un récord de ventas de chips y de unidades enviadas”, señalaba entonces.

Concretamente, Europa vio cómo en el último año las ventas de circuitos integrados aumentaban un 27,3%. La Unión Europea ansía convertirse en una potencia en la fabricación de semiconductores. Sin embargo, dos factores juegan en contra del club comunitario: su pobre industria y la crisis acentuada por la guerra de Ucrania.

LA UE TIENE MUCHO CAMINO POR RECORRER

Durante los años 90, Europa experimentó un crecimiento de las fábricas de circuitos integrados, pero el flujo se ha invertido en las dos últimas décadas y el Viejo Continente se ha quedado muy atrás en cuanto a capacidad de fabricación en comparación con otras regiones. De acuerdo con el informe ‘The future of semiconductors’ elaborado por la consultora Kearney, Europa concentraba en el año 2000 el 25% de la fabricación de chips en todo el mundo, pero en la actualidad ese porcentaje se ha reducido hasta el 8%. En el caso de los semiconductores de vanguardia, el descenso ha sido tan drástico que en 20 años ha pasado de un 19% de fabricación a 0 en la actualidad.

Noticia relacionada

La dependencia de Europa de los semiconductores asiáticos se ha convertido en algo demasiado generalizado y ha tenido un efecto dominó en los sectores más amplios de la automoción y la electrónica de consumo. Como respuesta, la Unión Europea se ha fijado la ambición estratégica de duplicar con creces su cuota de fabricación de semiconductores en 2030.

La ‘Chips Act’ es la directiva europea que tiene como propósito potenciar la fabricación de chips en el club comunitario. Para ello, se movilizarán hasta 43.000 millones de euros entre inversión pública y privada, de los cuales 11.000 millones serán ayudas directas del plan ‘Chips for Europe’, que saldrán de fondos comunitarios, Estados miembros y terceros países. Además de la inversión, la propuesta de la Comisión Europea creará un mecanismo de coordinación para intentar evitar cuellos de botella y escasez de recursos y se facilitará un nuevo marco para que las startups puedan acceder a financiación dedicada.

En este contexto, el pasado marzo Intel anunció su intención de invertir 17.000 millones de euros iniciales en una nueva fábrica de semiconductores en la ciudad alemana de Magdeburg. La planificación comenzará de inmediato, y se espera que la construcción comience en la primera mitad de 2023. La inversión fue celebrada por la presidenta de la Comisión, Ursula von der Leyen, que aseguró que “esto es solo el comienzo” y que Europa es “una potencia en innovación”.

Intel's €80 billion European investment plan is a first major achievement under the #EUChipsAct.

— Ursula von der Leyen (@vonderleyen) March 15, 2022

This is just the beginning. The #EUChipsAct will make Europe a leader in the global semiconductor production.

Europe is a powerhouse of innovation. And we are open for business. pic.twitter.com/lWPZX4tKE3

"La Ley de chips de la UE facultará a las empresas privadas y los gobiernos a trabajar juntos para mejorar drásticamente la posición de Europa en el sector de los semiconductores. Esta amplia iniciativa impulsará la innovación en I+D de Europa y llevará la fabricación de vanguardia a la región en beneficio de nuestros clientes y socios de todo el mundo. Estamos comprometidos a desempeñar un papel esencial en la configuración del futuro digital de Europa en las próximas décadas", indicó Pat Gelsinger, CEO de Intel.

Pero la inversión de Intel no se queda solo ahí, ya que la compañía de Santa Clara elevará el gasto total en el Viejo Continente a 80.000 millones de euros durante la próxima década, promoviendo proyectos de I+D y diseño en otros países europeos, entre los que se encuentra España. En nuestro país, Intel planea establecer laboratorios conjuntos en Barcelona junto al Centro de Supercomputación para avanzar la informática.

Asimismo, el presidente del Gobierno, Pedro Sánchez, anunció este lunes la próxima aprobación de un nuevo Proyecto Estratégico para la Recuperación y Transformación Económica (Perte) sobre microchips y semiconductores dotado con 11.000 millones de euros de inversión pública. Sánchez destacó la "apuesta ambiciosa" por impulsar este Perte, que busca atraer importantes inversiones en la industria de los semiconductores y de las nuevas tecnologías relacionadas, que serán "clave" para alcanzar la autonomía estratégica ansiada a nivel europeo.

LA GUERRA DE UCRANIA

Pese a los buenos datos de la industria en 2021 y en lo que llevamos de 2022 y el plan europeo, los expertos no tienen claro que la recuperación de la industria de los chips llegue pronto. Según Nomura, “los riesgos macroeconómicos y geopolíticos” como las subidas de los tipos de interés y las consecuencias derivadas del conflicto entre Rusia y Ucrania “crean un riesgo para la demanda de semiconductores en 2022 y 2023”: “Pensamos que existe una gran incertidumbre en la evolución de la demanda para los próximos 18 meses y podría haber cierta suavización cíclica de esta en el segundo semestre de 2022 y a principios de 2023”. “Seguimos esperando una fuerte desaceleración del crecimiento interanual de chips a nivel mundial durante el resto del año”, añaden.

Noticia relacionada

“La cadena de suministro de la industria de los circuitos integrados es una de la más complejas del mundo y ha sido cuidadosamente elaborada entre Estados Unidos, Europa y Asia. La pandemia puso de manifiesto su vulnerabilidad y ahora el conflicto de Ucrania amenaza con hacer lo propio”, indican desde Kearney, a la vez que señalan al gas neón como la materia prima clave detrás de la posible próxima crisis de la industria.

Puede consultar aquí el directo especial de 'Bolsamanía' sobre la guerra.

De acuerdo con una información de ‘Reuters’, que basa sus cálculos en cifras de la compañía Techcet, Ucrania suministra más de la mitad del gas neón utilizado por la industria de los semiconductores a través de dos compañías: Ingas, cuya sede está en la devastada Mariúpol, e Ingas, basada en la recientemente bombardeada Odesa; estas dos empresas purifican el gas neón para su uso industrial, que recibe en bruto desde Rusia, donde es un subproducto de la producción de acero.

¿En qué medida afectará entonces el suministro de gas neón ucraniano a la producción mundial de semiconductores? “En el corto y medio plazo, la interrupción del suministro no causará el tipo de alteraciones fundamentales que hemos visto en la pandemia”, explican desde Kearney. Estos expertos creen que existen suficientes reservas para aguantar durante tres o cuatro meses, que el neón reciclado por las compañías (un procedimiento habitual en la industria) puede reducir la demanda y que las cadenas de suministro se han diversificado a raíz de lo sucedido durante la pandemia.

Sin embargo, Kearney señala que “las limitaciones en el suministro de semiconductores podrían afectar a la industria en determinados nichos, en los que los pequeños fabricantes de chips sin reservas de seguridad y sin capacidad para reciclar el neón podrían tener dificultades para abastecerse de neón en el mercado mundial”.

“Es una nueva llamada de atención para que la industria y los líderes políticos revisen la cadena de suministro en busca de dependencias estratégicas”, añaden desde Kearney y señalan las claves para que los fabricantes reduzcan su dependencia de terceros y mejorar la sostenibilidad de su industria: “Por un lado, deben hacer más atractiva la captación y transformación del neón. Por otro, los fabricantes de semiconductores deben revisar sus estrategias de abastecimiento y localizar los bloqueos autoimpuestos de un solo proveedor. Además, deberían investigar en la reducción y reciclado del neón, para reducir su necesidad de compras y reducir su huella de carbono”.

Noticias relacionadas

Bruselas moviliza 43.000 millones para potenciar la producción de chips en la UE

Intel fabricará semiconductores en la UE tras una inversión inicial de 33.000 millones

Por encima de los altos de marzo el SOX de semiconductores confirmaría figura de vuelta