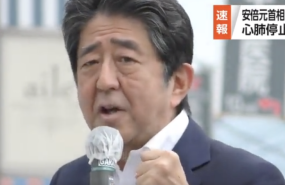

Si la primera parte del año ha sido dura para los mercados, la segunda parte da la impresión de que lo va a ser más. Aunque hay quien anticipa el suelo de las bolsas en los próximos meses, lo cierto es que también se prevé que las recesiones, en todo el mundo, empiecen a materializarse. Inflación, recesión... e inestabilidad política. La guerra continúa en Ucrania, en Reino Unido no hay un líder desde esta semana, tras el anuncio de dimisión de Boris Johnson, y suceden cosas terribles como la muerte de Shinzo Abe en Japón tras ser disparado.

Ante este panorama cargado de incertidumbres, dicen los analistas de Richard Bernstein Advisors (RBA) que realmente hay "dos únicas certezas" en lo que respecta a los mercados para los próximos meses.

La primera de ellas, que la Reserva Federal (Fed) va a seguir endureciendo su política monetaria. La segunda, que los beneficios (empresariales) continuarán desacelerándose. Cabe recordar que la semana que viene comienza la temporada de cifras trimestrales en EEUU con los bancos. JP Morgan y Morgan Stanley publican el jueves, mientras que Citi y BlackRock lo harán el viernes.

"Si hubiera que construir una matriz de 2x2 de posibles entornos de mercado en los que hubiera que elegir entre que la Fed endurezca (su política) o la relaje y elegir entre que los beneficios se aceleren o se desaceleren, es muy poco probable que los inversores eligieran la combinación de endurecimiento de la Fed y desaceleración de los beneficios. Esa ha sido históricamente una combinación menos común pero desfavorable para los mercados de renta variable, pero parece ser la que podrían enfrentar los inversores durante la segunda mitad de 2022”, advierten desde la firma Richard Bernstein Advisors.

En un contexto como el actual, en RBA siguen 'sobreponderando' sectores tradicionales de ciclo tardío, como la energía. Sin embargo, reconocen que no se puede ignorar que los beneficios se están desacelerando y eso favorece a los sectores defensivos tradicionales, como los productos básicos de consumo, la sanidad y los servicios públicos.

"Nuestras carteras cambian para reflejar la evolución en la economía global. Hemos sido grandes admiradores de la energía y seguimos creyendo que ofrece el mejor crecimiento secular a largo plazo. Sin embargo, los ciclos tienden a alterar las historias seculares y ahora estamos más 'sobreponderados' en bienes de consumo que en energía", concluyen.

Noticias relacionadas

El chorreo de recesiones que prevé Nomura: de EEUU a la eurozona, pasando por Australia

Las actas de la Fed ven probable una política "más restrictiva" si la inflación no baja

Contrarreloj para sustituir a Johnson: sobre UK planea la amenaza de un "vacío político"