Marzo por fin ha acabado y no lo ha hecho tan mal como cabría pensar para las bolsas. El mes de la 'crisis financiera sorpresa', que ha aterrorizado a los inversores precisamente por lo inesperada que ha sido, se salda con caídas en algunos índices, pero dentro de un orden, y subidas en otros, especialmente fuertes en el Nasdaq 100.

Y es que el mes termina con dos sensaciones: por un lado, que vuelve el gusto por las tecnológicas. Por otro, que los bancos han 'mantenido el tipo' pese a lo duro de la crisis y pese a las fuertes caídas que han experimentado debido a ella.

El Nasdaq 100 cierra marzo con alzas de más del 9%. En los últimos compases del mes, la importante revalorización de Alibaba tras anunciar su división en seis empresas (junto con la reaparición de Jack Ma) ha contribuido a impulsar al sector. El Nasdaq Composite sube un 6,6% en el mes, el Dow Jones, un 1,89%, y el S&P, un 3,5%. En el trimestre, el Nasdaq 100 acumula un ascenso del 20%, el Nasdaq Composite, del 16,7%, el S&P, del 7%, y el Dow Jones del 0,38%.

El repunte de las tecnológicas ha ocultado en parte la venta masiva de valores bancarios y ha salvado el trimestre para el S&P500

A este lado del Atlántico, el Ibex ha cerrado el mes de marzo con caídas del 1,7%, lo cual no impide que siga subiendo con fuerza en el año (12%). Los descensos pueden considerarse aceptables teniendo en cuenta el gran peso que tienen en el selectivo español las entidades financieras y lo mucho que han sufrido con la crisis bancaria.

El Dax (+1,7%) y el Cac (+0,75%) salvan el mes en verde, mientras que el Ftse MIB ha caído un 1,3%. Por su parte, el Ftse 100 ha sido el que más ha perdido en Europa (-3%). En el trimestre, los tres primeros suben entre un 12 y un 14%, mientras que el índice británico, aunque cotiza en positivo, avanza sólo un 2%.

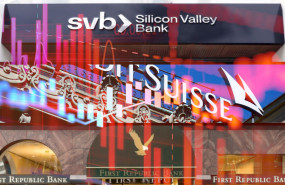

La última semana del mes ha traído la tranquilidad a las bolsas y la sensación de que la crisis bancaria podría (y sólo podría) haber llegado a su fin. La crisis estalló a principios de mes (con la quiebra de Silvergate el 8 de marzo, a la que siguieron Silicon Valley Bank y Signature Bank) y puede decirse que dio su ultimo susto el 24 de marzo, con el hundimiento de Deutsche Bank ante el temor de que pudiera seguir a Credit Suisse, que tuvo que ser comprado por UBS el pasado 19 de marzo. Desde entonces, la calma se ha impuesto y no ha habido más noticias negativas relacionadas con entidades financieras.

UN TRIMESTRE LLENO DE SORPRESAS

Dice Ipek Ozkardeskaya, analista sénior de Swissquote Bank, que el trimestre ha estado lleno de sorpresas y acontecimientos inesperados.

"Esperábamos que apareciera la recesión, que la renta variable cayera y que los bonos soberanos repuntaran. En lugar de eso, la renta variable repuntó, los bonos soberanos cayeron hasta el colapso del SVB y la recesión... claramente no estaba en el menú del primer trimestre", comenta.

Precisamente, sobre la recisión, parece que sí estará más presente en el segundo trimestre. De hecho, algunas analistas avisan de que hay demasiada complacencia en el mercado respecto a este asunto y de que el riesgo a una recisión ha aumentado a ambos lados del Atlántico, pero especialmente en EEUU, con la crisis financiera.

Ozkardeskaya habla también de esa buena evolución de los valores tecnológicos apuntada más arriba. "Han sido los que más han subido este trimestre, ya que las grandes tecnológicas como Apple, Microsoft y Google obtuvieron grandes ganancias", comenta. "Los valores FAANG se han revalorizado casi un 30% desde principios de año. Este repunte ha ocultado en parte la venta masiva de valores bancarios y ha salvado el trimestre para el S&P500. El S&P500 estaría en negativo en lo que va de año si las grandes tecnológicas no formaran parte del juego", añade.

"En mi opinión, esto significa que la subida actual de las acciones es demasiado sensible a los rendimientos. Si los rendimientos suben, debido a una inflación indeseablemente alta, por ejemplo, podríamos ver cómo se desmoronan las recientes ganancias de la renta variable. Y el aumento de los rendimientos, que también impulsa el apetito por el efectivo, podría ser el próximo quebradero de cabeza para los bancos, y para la renta variable", afirma esta experta.