La llegada de los recortes en los tipos de interés es uno de los principales temas financieros en este 2024, a pesar de que unos datos de inflación peores de lo esperado, especialmente en EEUU, han hecho que se retrasen las previsiones, aunque el mercado da por hecho que, más tarde o más temprano, las tasas comenzarán a bajar, lo que brindará oportunidades a los inversores para hacerse con importantes retornos.

En este sentido, Víctor Alvargonzález, director de estrategia de la firma de asesoramiento financiero independiente Nextep Finance, señala las claves para sacarle el máximo partido posible a los recortes, puesto que "los cambios de tendencia en los tipos de interés son movimientos que se producen de forma cíclica cada cierto número de años y que conviene aprovechar como inversor o, por lo menos, estar preparado ante ellos".

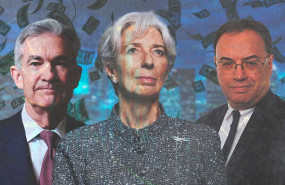

"El último cambio fue la subida de 2022 y 2023, que afectó para mal a muchos inversores. Ahora tanto el Banco Central Europeo (BCE) como la Reserva Federal (Fed) han hablado ya de una bajada de tipos en el horizonte", destaca.

Según su criterio, "saber que los tipos van a bajar es como jugar a balón parado en fútbol", aunque la clave es "saber si estás ante un penalti, una falta o un córner". Para este analista, el contexto actual se corresponde, manteniendo el argot futbolístico, con "una falta directa con barrera, donde la barrera sería la subida de los últimos 12 meses".

"La clave para aprovechar la bajada de tipos será el timing de la rotación interna del mercado, estar ahora donde hay que estar, saber cuándo hay que cambiar de sectores porque empiezan a bajar, de hecho y de verdad, los tipos de interés y no porque sea solo una expectativa. Esta rotación por sectores y áreas geográficas marcará la diferencia en términos de rentabilidad", detalla.

Alvargonzález recuerda que "cuando los tipos de interés bajan, el mercado tiende a subir, aunque lo hace de forma diferente según cómo se produzca esa bajada de tipos".

"La evidencia histórica muestra que el S&P 500 sube más cuando el ciclo de bajadas de tipos es lento. Con ciclos lentos hay buenas subidas cuando empiezan a bajar, no ahora que se sabe, sino cuando la Fed ya dice que los tipos pasan a estar por debajo del 5%, con la primera bajada", agrega.

En los ciclos de bajadas rápidas, continúa, "el mercado también es alcista, pero la subida bursátil es menor, con una media del 17%". En este caso, lo que se espera es que los bancos centrales inicien "un ciclo lento de bajadas, con una corrección de más de un 2% hasta marzo de 2026". "De hecho, la Fed ya ha adelantado una bajada de 75 puntos básicos en 2024", recuerda.

¿EN QUÉ MOMENTO SE ENCUETRA EL MERCADO?

Los bancos centrales ya han adelantado su intención de flexibilizar la política monetaria antes de que acabe el curso, por lo que "la bajada de tipos ya está descontada en gran medida" en el mercado, un hecho que explica las importantes subidas registradas en el primer trimestre. "De hecho, si los tipos de interés bajasen hoy, la subida previa sería de un 30%", subraya.

Noticia relacionada

Sin embargo, Alvargonzález encuentra "dos matices", y el primero es "que hasta hace solo unos pocos meses no hemos recuperado los niveles de 2022". La segunda y "más importante" observación que realiza este analista es que "no ha subido todo ni lo ha hecho por igual".

"La subida de la tecnología y los '7 Magníficos' o de las empresas 'growth' no tiene nada que ver con la del mercado en general. Dos datos lo avalan. La diferencia entre la subida de los 50 valores más importantes del S&P 500 y del S&P 500 en su conjunto si todos los valores tuviesen el mismo peso es de más del doble. El primero ha subido un 41,38% y el S&P 500 Equal Weighted, un 18,55%. El Dow Jones pocas veces ha estado tan infravalorado con respecto al S&P 500, que sí es tecnología", asegura.

La situación es diferente en renta fija, manifiesta, "donde las bajadas de tipos no están descontadas y ahora hay oportunidades de inversión con rentabilidades reales del 2% en activos muy seguros como la deuda fija norteamericana".

Por su parte, Steven Bell, economista jefe para EMEA de Columbia Threadneedle Investments, destaca que "el crecimiento continuo, la caída de la inflación y los recortes de las tasas de interés proporcionan un terreno positivo para el rendimiento de las inversiones".

"Nos gustan tanto las acciones como bonos, aunque las valoraciones relativas nos hacen preferir los bonos. Las valoraciones sugieren que las acciones están caras y podrían estarlo aún más en los próximos 12 meses. Esa brecha de valoración para la renta variable de EEUU es en gran medida el resultado de los '7 Magníficos', que han impulsado el crecimiento de los márgenes y las ganancias, mientras que el resto del S&P 500 ha experimentado una disminución neta", señala.

Además, este analista pone el foco en "las señales claras de que la inflación salarial va camino de alinearse con los objetivos de inflación de los bancos centrales", lo que le hace esperar "que las tasas de interés se reduzcan más de lo que actualmente descuentan los inversores".