- Otros 1.500 millones (Ferroglobe, Canalejas, Caleido) tienen el cartel de se vende

- La mayoría de inversiones de OHL e Inmobiliaria Espacio se han hecho a golpe de deuda

En 2012, cuando la constructora ACS de Florentino Pérez estaba en serios apuros por su fiasco inversor en la eléctrica Iberdrola tuvo que hacer caja con su joya Abertis. Sólo encontró como comprador al también madridista Villar Mir. Ahora el dueño de OHL interpreta el papel de vendedor forzado que le ha llevado a vender activos valorados en 5.500 millones de euros, más de cinco veces el valor de su constructora en bolsa (cuya cotización a caído un 85% desde 2014%).

- 18,360€

- 0,00%

- 0,320€

- -0,87%

En el imperio Villar-Mir no se ponía el sol hasta 2014. Sus inversiones por doquier en plena crisis le situaron a contracorriente del resto del mercado: mientras otros vendían, él compraba sin parar. Desde el complejo de edificios de Canalejas, en pleno centro de Madrid, a la Torre Espacio en Castellana, la construcción de nuevas infraestructuras en México, la compra del 15% de Abertis, el 24% de Colonial... Casi todo a crédito, todo riesgo.

Desde que Juan Miguel Villar-Mir (hijo) tomó las riendas de la empresa el verano pasado no ha tenido otra ocupación que resolver entuertos financieros legados por su padre. Grupo Villar Mir, así como sus ‘filiales’ OHL o Inmobiliaria Espacio, construyeron sus mil millonarias posiciones a golpe de crédito bancario en un ciclo inversor repleto de riesgo, ya que usaron como garantías para ampliar dichas líneas de crédito las propias inversiones que iban acumulando en cartera.

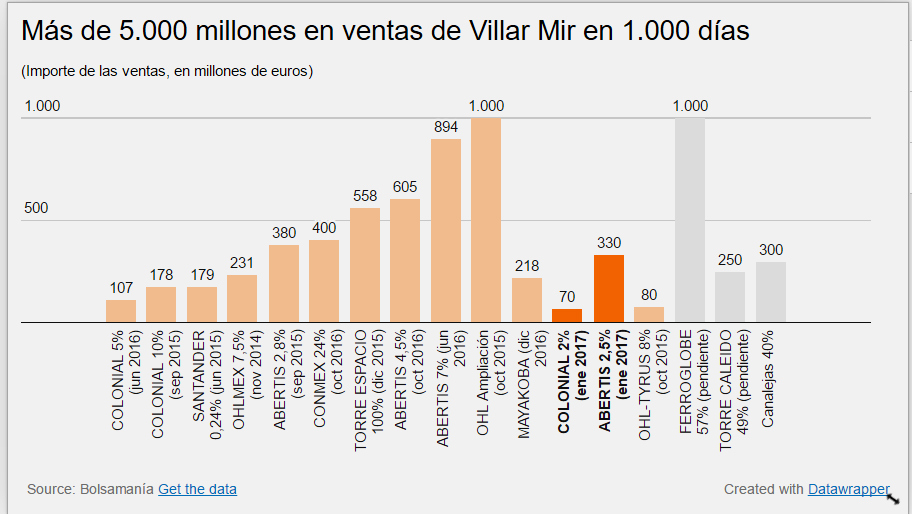

En cuanto el viento comenzó a soplar en contra, el castillo financiero que los Villar Mir fueron construyendo fue deshaciéndose como un efecto dominó. Desde mediados de 2014, en apenas 1.000 días, el grupo suma más de 5.500 millones de euros en desinversiones y tiene activos a la venta por otros 1.500 millones. El uso de complejas estructuras financieras era su práctica habitual como se ha puesto de manifiesto esta semana tras la liquidación del 2,5% que tenía OHL en Abertis, la concesionaria de autopistas controlada por La Caixa.

La constructora mantenía un préstamo de 272 millones de euros detrás de esa inversión, además de una cobertura (collar) contratada como garantía adicional para obtener dicho préstamo. En realidad, la constructora sólo se quedará con una pequeña porción de los 330 millones en que se ha cerrado la venta de sus acciones en Abertis. Con otros activos ha sucedido casi lo mismo, y del total desinvertido, sólo una parte fue a repagar deudas. La agencia de calificación Moody's ha valorado positivamente la operación para OHL, pero advierte de que se mantienen los retos de desapalancamiento.

Por ejemplo, la venta de Torre Espacio al grupo filipino Emperador supuso, entre otras cosas, la liberación de la pignoración de acciones que pesaba sobre el 33% de OHL México, su filial azteca. A su vez, las acciones de Abertis han actuado como garantía de préstamos obtenidos por OHL Concesiones, la sociedad que controla OHL México. Este cruce de garantías y pignoraciones han terminado obligando a los Villar Mir a desinvertir de forma acelerada y radual conforme vendían un activo. ¿Cuál será el siguiente? El 57% de Ferroglobe, la antigua Ferroatlántica, está liberado para su venta una vez transcurrido el plazo de doce meses que se fijó tras la OPV de la compañía en Wall Street. Esta participación de los Villar Mir está valorada en unos 1.000 millones. También aparecen entre los activos disponibles el 40% de Canalejas o el 49% de la concesión de la Quinta Torre (Caleido) en Madrid por otros 400 millones en total. También, como ha informado este jueves a la CNMV, la Red Vial latinoamericana, un grupo de autopistas de OHL.

EL CURIOSO CASO DE COLONIAL, ESTAR SIN ESTAR

Esta misma semana, Inmobiliaria Espacio, la sociedad de cabecera del Grupo Villar Mir, ha comunicado la venta de casi el 2% de Colonial que tenía de manera directa. El importe de la operación, unos 80 millones de euros, apenas representa una gota en el océano de las cuentas del holding familiar, pero destapa el secreto de los Villar Mir para extender sus tentáculos por decenas de empresas: el uso masivo de derivados. En realidad, Espacio sigue controlando el 5,8% de Colonial, pero lo hace a través de préstamos de acciones y equity swaps (permuta entre acciones o efectivo), es decir, más de dos tercios de su posición está en forma de derivados.

Espacio Activos Financieros, otra de las sociedades que sobrevuela la propiedades de Villar Mir, es el vehículo encargado de canalizar la maraña de derivados financieros que ha venido usando para asegurarse su presencia en Colonial y el control de la constructora OHL sin tener que poseer las acciones. Según los registros de la CNMV, el clan familiar tiene el 54% de la constructora. En realidad, Grupo Villar Mir sólo posee el 33% de forma directa y tiene sindicado los derechos de voto de Tyrus, el ‘hedge fund’ que acudió a la ampliación de capital de octubre de 2015 y se hizo con el 8,3% de OHL. El resto está, de nuevo, en forma de contratos financieros que ha suscrito Villar-Mir con Societe Generale, Natixis o el Santander y que le habrían permitido cubrirse ante la caída del valor en bolsa. Esta se eleva por encima del 85% desde principios de 2014 hasta ahora, de más de 30 a poco más de 3 euros por acción.