- La participación de Blackrock en Telefónica se eleva del 5,56% al 5,69%

- Las acciones de la operadora se dejan un 2% tras el movimiento de Blackrock

- -0,015€

- -0,38%

Blackrock, la mayor gestora de fondos del mundo, acaba de registrar un giro de 180 grados a la inversión de sus fondos en Telefónica con la cancelación de un paquete de 60 millones de acciones prestadas de la operadora, valoradas en 564 millones de euros. Se trata de un volumen de títulos equivalente a más del 1% de la operadora de telecomunicaciones. Las acciones de la operadora se dejaron un 2% este miércoles, situándose a la cola de un Ibex 35 alcista.

De esta manera, Blackrock ha pasado de ostentar estos títulos de forma indirecta a tenerlos como participación directa. A su vez, la firma estadounidense ha elevado ligeramente su porcentaje de acciones de Telefónica, del 5,56% al 5,69%, según consta en la CNMV. La inversión de la gestora en la compañía que preside José María Álvarez-Pallete está valorada en unos 2.650 millones de euros a los precios actuales de cotización en bolsa.

No es el primero ni el último movimiento de Blackrock con las acciones de Telefónica, que redistribuye su gigantesca participación en función de las necesidades de sus fondos. Unos van a largo plazo, otros a corto; algunos invierten al alza y también los hay que invierten a la baja y, por tanto, necesitan acciones en préstamo para venderlas y recomprarlas a un precio inferior antes de devolvérselas a su legítimo dueño, en este caso, Blackrock. Es el objetivo de una inversión bajista, que se beneficia con la caída de la acción.

A tenor de los sucedido en las últimas semanas en el mercado, la jugada les ha salido bien a los cortos de Telefónica. Desde que Blackrock comenzó con sus préstamos masivos de acciones de la operadora a principios de mayo, su cotización se ha dejado alrededor del 10% de su valor en bolsa. Según el último recuento de la CNMV, el capital en manos de inversores bajistas se elevó del 1,97% al 2,11% hasta el pasado 23 de junio, es decir, con anterioridad al movimiento realizado por Blackrock con la cancelación del préstamo.

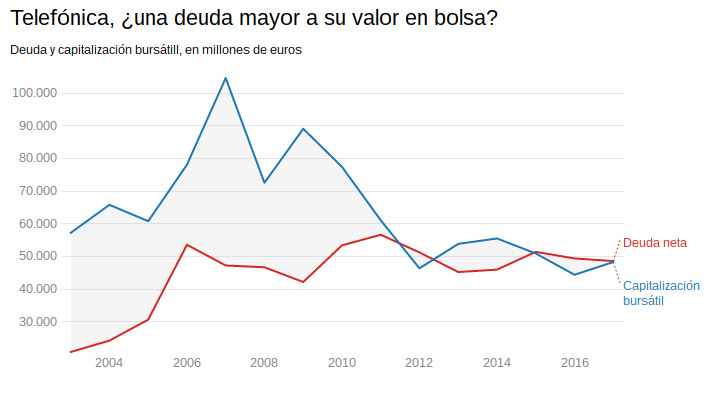

De nuevo, como hace un año, la sombra de la crisis ha acechado al grupo al caer la capitalización (48.000 millones) por debajo del nivel de deuda financiera neta. De hecho, el objetivo principal de Telefónica se centra en reducir su actual deuda de 48.800 millones de euros. En esa dirección, el grupo española valora la posibilidad de hacer caja con algunos de sus activos como ya viene haciendo durante 2016. Uno de ellos es O2 en Reino Unido, pero el proceso del Brexit y el desplome de la libra han echado por tierra esa posibilidad.

Otra de las opciones es salir al mercado en la Argentina de Macri, una opción que ya está siendo sondeada en el mercado, como avanzó Bloomberg. De momento, no han trascendido las potenciales valoraciones de su filial en el país sudamericano. Telefónica, que presentará sus resultados semestrales el próximo 27 de julio, anunció un beneficio neto en el primer trimestre de 779 millones de euros, un 42,2% más respecto al mismo periodo del año previo. Antes de publicar sus resultados de 2016, la operadora anunció la venta de hasta un 40% de su filial Telxius a KKR por 1.275 millones.