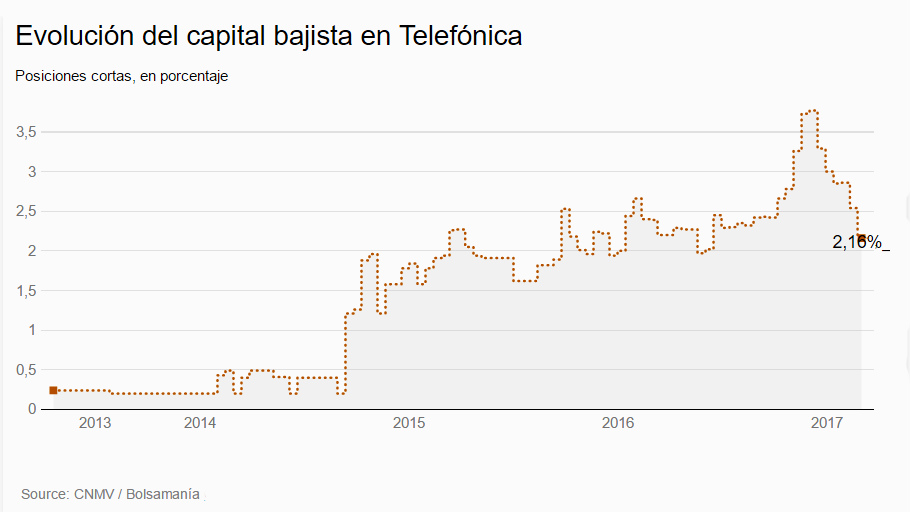

- La posición agregada de cortos en Telefónica se sitúa en el 2,16%

- Boussard & Gavaudan declara un corto del 0,77% y BNP, un 0,67%

Quizá afectados por el naufragio histórico del PSG en el Camp Nou, los franceses Boussard & Gavaudan y BNP Paribas, los dos mayores bajistas de la Bolsa española, han recortado su posiciones cortas sobre Telefónica hasta mínimos desde noviembre de 2015. No obstante, los fondos de la gestora y el banco francés mantienen en corto el 0,77% y 0,67% de la operadora de telecomunicaciones, porcentajes valorados en unos 750 millones de euros.

- 3,928€

- -0,71%

Las dos firmas francesas son los únicos ‘hedge funds’ bajistas con visibilidad en el capital de Telefónica, donde las posiciones bajistas agregadas han bajado con el 2,16%, su nivel más bajo desde principios de enero de 2016. Sin embargo, tanto para Boussard & Gavaudan como para BNP el recorte de sus respectivas apuestas bajistas a su menor nivel desde finales de 2015.

Fue entonces, en vísperas de las elecciones del 20 de diciembre, cuando estos dos inversores franceses comenzaron a elevar la presión sobre Telefónica ante las preocupaciones sobre su deuda. Precisamente, tras los últimos tijeretazos a su deuda, la operadora iguala por capitalización bursátil el tamaño de su deuda financiera por primera vez desde finales de 2015.

Telefónica capitaliza en bolsa más de 52.000 millones de euros, mientras que su pasivo financiero se situó al cierre de 2016 hasta 48.500 millones, aunque tras la venta de la filial Telxius a KKR, en términos proforma, la deuda bajará de los 47.000 millones antes de verano.

Desde noviembre, Boussard & Gavaudan y BNP -los mayores bajista de la Bolsa española- han recortado en torno a un tercio sus posiciones cortas, después de que Telefónica anunciase un recorte del dividendo para ahorrarse unos 2.800 millones de euros entre 2016 y 2017.

Además de la desinversión en Telxius, la operadora también tiene previsto desinvertir en O2, su filial británica. Ahora, la 'teleco' se plantea seguir manteniendo el control de O2 y sacar a bolsa entre un 20% y un 30% de la compañía, lo que le reportaría entre 2.400 y 3.600 millones de euros.

Las medidas están funcionando para la compañía, que vuelve a valer en bolsa más que su deuda por primera vez desde finales de 2015. A los analistas les está gustando estas medidas y las recomendaciones de venta entre los expertos que siguen la acción han caído a mínimos en siete años.

Noticias relacionadas

La Telefónica de Álvarez-Pallete vale en bolsa lo mismo que su deuda por primera vez desde 2015

Buen 'feeling' de los analistas con Telefónica: las recomendaciones de venta caen a mínimos de siete años

El gráfico semanal de Telefónica promete importantes subidas en el medio y largo plazo