- Se cubre ante posibles escenarios negativos como un estallido de la burbuja de deuda

- La cartera de renta variable está concentrada en 25 valores, con Lar España, Daimler, Samsung o Philips como sus principales posiciones

La renta fija se ha convertido en una preocupación. Y no sólo para los inversores o gestores de bonos, sino también para los que centran sus esfuerzos en la renta variable. “Es una burbuja, aunque no sabemos si explotará o cuándo lo hará”, señala Javier Herreros de Tejada, director de inversiones de la firma española BritghtGate Advisory.

La entidad ha presentado esta semana Iapetus Sicav, un vehículo de inversión con estilo mixto que puede posicionar hasta el 100% de los activos en acciones y hasta el 50% en bonos. Una de las características de su gestión es el control del riesgo, para lo que evalúan los posibles eventos negativos en el mercado, como fueron las elecciones francesas este año, y tratan de cubrirse.

En este sentido, tanto Javier Herreros de Tejada como Juan Colás, responsable de la gestión de riesgos, advierten sobre la situación de la renta fija. “Pensamos que hay una burbuja de deuda, que no sabemos si explotará o cuándo lo hará”, señalan estos expertos. “La respuesta ante ello ha sido comprar bonos de largo plazo, y nunca ha habido tanta gente expuesta. Es una bomba de relojería”, añaden.

Este es uno de los principales riesgos que ven para los activos, ante el que explican que se cubren con empresas poco vinculadas al movimiento de los tipos por estar saneadas, sin grandes volúmenes de apalancamiento. Otro riesgo que ven es la probabilidad de algún tipo de intervención militar o una escalada del gasto. Ante ello, han invertido en la empresa británica de los sectores de aeronáutica y defensa British Aerospace.

Pensamos que hay una burbuja de deuda, que no sabemos si explotará o cuándo lo hará. La respuesta ante ello ha sido comprar bonos de largo plazo. Es una bomba de relojería

El control de riesgos se articula en tres partes. La primera, explican estos expertos, es el análisis de escenarios. La segunda es la selección de opciones (put -venta-) y futuros sobre índices, y la tercera es la asignación de probabilidades a los escenarios.

El control de riesgos se realiza en función de la construcción de la cartera, que tiene en cuenta que ha habido “muchos cambios durante los últimos años con la digitalización”, señala Herreros de Tejada. Con esta premisa, asignan probabilidades de éxito a cada sector en esta dinámica, en función de ver qué compran los mejores gestores, la evolución de los índices, información de brókeres y análisis propio.

Así, el gestor destaca “la importancia del Internet de las cosas, el almacenaje de datos, la evolución del sector del automóvil o la salud”. Todo está condicionado por un escenario de “envejecimiento y desaceleración del crecimiento”. En la cartera hay dos ETF, para el sector biotecnológico y para los mercados emergentes, y una alta concentración en 25 valores.

Entre los que más peso tienen están Lar España, Daimler, Samsung o Philips, que acompañan a Intel, la principal posición. Herreros de Tejada destaca este ejemplo:. “Puede parecer una empresa arcaica, y ha sufrido por la caída de las ventas de ordenadores de sobremesa, que es una parte importante del negocio y con grandes márgenes. Pero es una empresa innovadora que siempre ha sabido reinventarse, y que en febrero cotizaba con un PER -veces que se repite el precio en el beneficio por acción- de 11 veces”, resume.

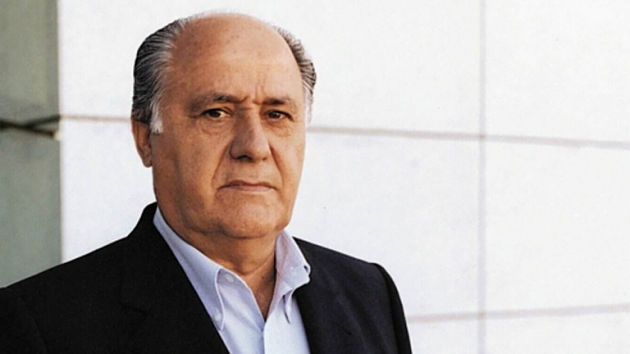

Además de la socimi Lar España, hay empresas españolas en cartera como Inditex, que este año sufre en bolsa al caer un 10% en el acumulado de 2017. “Es un modelo de buena gestión y a pesar de su considerable tamaño crece a ritmos envidiables”, arguye Javier Herreros de Tejada, que señala que es una empresa “más ágil para afrontar los cambios”.

El peso de la posición es del 1% de la cartera, pero “a estos precios, nos planteamos comprar”, ya que “los resultados no se han resentido” y el PER ha bajado de máximos de 32 al nivel actual de 24 veces. A su juicio, la caída se debe a cuatro factores: el riesgo del negocio retail en general por el avance del ‘ecommerce’, la compra de Amazon de Whole Foods y el anuncio de su marca de moda, la situación política en España, y el retraso de la temporada de otoño-invierno por la prolongación del verano.

BritghtGate Advisory es distribuidor en exclusiva de fondos de cinco gestoras internacionales. Ahora, tratará de impulsar su sicav Iapetus -su nombre se debe a un satélite de Saturno-. Tiene bajo gestión 15 millones de euros, distribuidos en un 90% en renta variable, un 6% en renta fija y un 4% en liquidez. La rentabilidad este año es del 8%, en línea con el objetivo de retornos de dos dígitos con menor volatilidad que las bolsas. Por ahora la firma no contempla modificar la figura de sicav: “Es un vehículo barato de operar. Los partidos políticos defienden que sean instituciones de inversión colectiva (IIC), y ésta lo es con 270 inversores que esperamos que lleguen a 500”, aseveran.

Noticias relacionadas

Juan Uguet (Lierde): "Las sicavs son productos malditos para los políticos, pero son iguales que los fondos"

Inditex cae a mínimos desde marzo tras perder 2.900 millones de capitalización en una sola sesión