- El vehículo de bolsa internacional sobrepondera Estados Unidos en la cartera

- Los sectores farmacéutico y de industria militar han impulsado su valor liquidativo

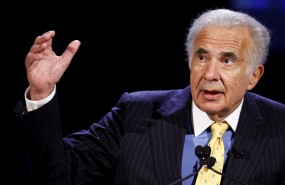

“El mundo estaba sombrío y no habría esperanza antes de mi victoria. Ahora, el mercado está subiendo cerca de un 10% y se gastará en torno a un billón de dólares en Navidad”, afirma Donald Trump, que se auto erige en el constructor del rally de Wall Street en las últimas semanas. Una opinión que comparte Daniel Lacalle, el gestor que se sube a esta ola con el Adriza International Opportunities, el fondo que gestiona desde hace un año en Tressis.

- 42.741,590

- -

El producto acumula una rentabilidad del 4% en 2016. Un resultado generado íntegramente durante el último mes y medio. De hecho, hasta las elecciones a la Casa Blanca estaba en pérdidas con una volatilidad elevada que dependía de las previsiones electorales. Su valor liquidativo tocó un mínimo de 9,1 euros el 4 de noviembre, cuatro días antes de los comicios, según los datos de Finect. En aquel momento perdía un 7% en el año. Desde ese momento, se dispara un 11%.

“El fondo está sobreponderado en valores norteamericanos no muy típicos para la gran mayoría de gestores, con empresas que han llegado a estar denostadas para los analistas”, explica a 'Bolsamanía' el director de inversiones de Tressis. Lacalle insiste en que son compañías que “tanto por valor en bolsa como por activo empresarial iban a estar muy bien posicionadas ganase quien ganase”. Aunque “si hubiese ganado Clinton, habríamos hecho cambios instantáneos en la cartera, con una reducción del peso en Estados Unidos. Ahora, la composición se mantendrá orientada a la economía estadounidense”, admite.

El fondo tiene como universo de inversión todo el mundo, pero el 80% de la cartera está invertido en empresas estadounidenses. Un 10% en la Eurozona, un 6% en Reino Unido y el resto en Asia, según las estadísticas de Morningstar actualizadas al 30 de noviembre, y que el gestor confirma que no han variado.

El fondo está sobreponderado en valores norteamericanos no muy típicos para la gran mayoría de gestores, con empresas que han llegado a estar denostadas para los analista

La principal posición del vehículo es la empresa estadounidense de seguros de salud UnitedHealth, con un 7,2% de la cartera, seguida del grupo de la industria aeroespacial y militar Lockheed Martin, con un 6,7%. Sus competidores General Dynamics y Orbital ATK, con más de un 4%, también tienen un peso destacado.

La otra gran vertiente del fondo es el sector farmacéutico, con uno de cada cinco euros invertidos. Además de UnitedHealth, entre las principales inversiones aparece también McKesson Corp con un 3,7%. La lista de los valores a los que tiene más exposición el Adriza International Opportunities la completan McDonald's, con un 4,25%; el holding de ingeniería y construcción KBR, con un 4,1%; y la multinacional de alimentación Campbell Soup, con un 3,9%. En todos los casos, cotizadas estadounidenses.

“Son empresas que se benefician de las expectativas de que desde las políticas de demanda de Barack Obama se vaya hacia políticas de oferta”, destaca Lacalle. Una rotación que cree que necesariamente hubiera sucedido con cualquier ganador el 8 de noviembre, pero que es más evidente con el magnate. “Estados Unidos necesita políticas de oferta como la bajada de impuestos y el gasto público orientado a la industria militar y sectores intensivos en capital”, agrega el gestor de Tressis, director de inversiones de la firma británica de inversiones Alpha Strategy Services, embajador también de Madrid ante la City en los últimos meses y uno de los economistas más conocidos por el gran público.

“MÁS MERCADO”

Las empresas industriales que tiene en cartera se han visto favorecidas por la victoria de Trump por las expectativas de que los presupuestos de los próximos años les favorezcan. Lockheed Martin, por ejemplo, sube un 4% desde el 8 de noviembre y un 15% en 2016.

En mi análisis micro, se va a tener que eliminar o reestructurar el Obamacare. El cambio beneficiará a las empresas del sector, que van a tener más mercado

Además, los valores de consumo defensivo y del sector farmacéutico también han disfrutado del rally de Wall Street del que presume Trump, personaje del año para Time y para los lectores de 'Bolsamanía'. En el primer caso, en un periodo que describe de ralentización económica, entorno macro incierto, volatilidad en los mercados, riesgos en las economías emergentes y, en Europa, con valoraciones poco atractivas y riesgo político, las empresas de consumo defensivo han tenido un tirón en bolsa. Por su parte, el sector farmacéutico y biotecnológico celebra la victoria de Trump ante el temor previo de mayor intervención con una administración Clinton y la necesidad de más gasto privado en salud si se derriba el programa 'Obamacare'. “En mi análisis micro, se va a tener que eliminar o reestructurar. El cambio beneficiará a las empresas del sector, que van a tener más mercado”, anticipa Lacalle.

En este sentido, hace referencia a los nombramientos del presidente electo para defender su hipótesis de políticas menos intervencionistas y, a su juicio, más favorables para Wall Street. Además, cree que la Reserva Federal (Fed) tomará un cariz más agresivo el próximo año, con los cambios por rotación anual en el Comité (FOMC, por sus siglas en inglés). “Es urgente que la Fed suba tipos y volver a un dólar razonablemente apreciado. Yo esperaba dos subidas en 2016, pero siempre se quedan cortos. En 2017 habrá más halcones, con políticas 'pro-oferta'”.

Así, la victoria del excéntrico y polémico multimillonario ha puesto en el mapa al fondo de Lacalle con este empuje en la rentabilidad. De hecho, pese a la capacidad mediática del director de inversiones de Tressis, el éxito comercial del fondo en su primer año de vida ha sido limitado. Según las estadísticas de Morningstar, gestiona algo más de cuatro millones de euros. Una cifra muy lejos de la meta de entre 1.000 millones y 1.500 millones de euros que se pone como objetivo de largo plazo, con una primera parada en los 25 millones el próximo año, según desveló el experto en una entrevista anterior con 'Bolsamanía'.

“Es algo que no me preocupa. En un año de incertidumbre y cautela de los inversores con las bolsas, el resultado es normal. Los objetivos son de medio plazo, y ahora mismo estoy contento con la rentabilidad obtenida y con cómo está configurada la cartera”, arguye Lacalle.

NI VALUE NI GROWTH... TSR

La filosofía de selección de valores que utiliza el gestor del Adriza International Opportunities no es ni el estilo 'value' o valor, ni 'growth' o crecimiento. Según el propio Lacalle su orientación consiste en buscar empresas en función de la 'rentabilidad total para el accionista' (TSR, por sus siglas en inglés). “Son acciones que combinan la orientación al accionista con un balance saneado, que reparten dividendos a través de excedentes (beneficios) sin recurrir al endeudamiento o a emitir más títulos”, matiza.

El economista explica que antes de la identificación de un valor que encaja en su visión, realiza un análisis macro para “identificar oportunidades por sectores, y ahí se buscan empresas que coincidan con nuestra filosofía”. Con estos criterios, adelanta que para 2017 va a aumentar el peso en empresas de consumo europeas, aunque seguirá “infraponderado con Europa, donde hay muchos riesgos políticos”.