- Cinco fondos de inversión de acciones de gran capitalización superan con holgura al índice

- El más destacado es un producto de NN Investment Partners, con apuestas como BNP, Vodafone o ArcelorMittal

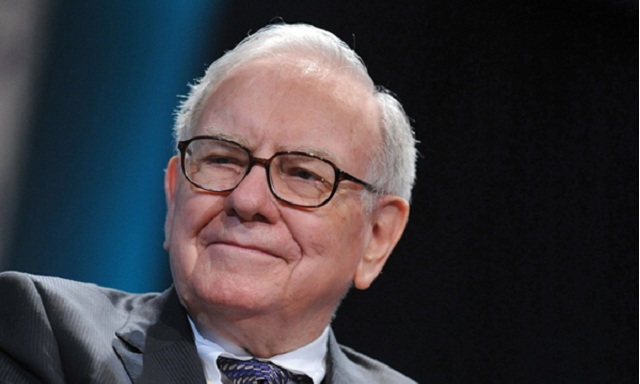

El estilo de inversión de 'value' vuelve a copar titulares en España con el regreso de Francisco García Paramés. Una metodología que tienen su origen en las convicciones de Benjamin Graham, y que popularizó Warren Buffett. Uno de los objetivos es reducir en la mayor medida posible la posibilidad de pérdidas, algo que consiguen varios fondos de inversión este año.

“El estilo valor es superior al resto de estrategias, debido a que la mayoría de fondos value suelen caer menos que sus competidores en mercados bajistas, consiguiendo preservar y recapitalizarse en mayor proporción en mercados alcistas”, explicaba a Bolsamanía Iván Martín, presidente de Magallanes, recordando así las enseñanzas de los maestros de esta filosofía de inversión.

Entre estos maestros está Warren Buffett, el Oráculo de Omaha y dueño de Berkshire Hathaway. Y también, a nivel local, Francisco García Paramés, que ha vuelto a poner en el foco el estilo 'value' al regresar a la industria con el anuncio del lanzamiento de una nueva gestora, dos años después de su salida de Bestinver.

El MSCI Europe Value, índice compuesto de una cesta de acciones que reúnen características 'value', cae un 5% en el acumulado del año. Un resultado que contrasta con el retroceso del 9% del Euro Stoxx.

En la categoría de fondos de inversión de renta variable europea con empresas de gran capitalización y sesgo 'value' hay dos en positivo, según los datos de Morningstar: el Mandarine Valeur de la gestora francesa Mandarine Gestion, con una rentabilidad del 4,8%, y el NN European Equity Opportunities, un producto de NN Investment Partners (la gestora de ING), con un 0,4%.

El primer fondo, gestionado por Marc Reanaud y por Yohan Salleron, tiene entre sus principales apuestas al banco francés BNP Paribas, la operadora británica Vodafone, la minera también británica Anglo American. Además, otras dos compañías del sector productos básicos copan las cinco primeras posiciones, la metalúrgica española ArcelorMittal y la cementera alemana HeidelbergCement.

El otro producto, el NN European Equity Opportunities, tiene entre sus cinco apuestas más importantes nombres propios diferentes. La cartera del vehículo gestionado por Alex van der Laan y Huub Van der Riet tiene su mayor exposición a dos firmas suizas: el conglomerado de alimentación Nestlé y la farmacéutica Novartis. Además, tiene fuertes inversiones en acciones del hólding catalogado como consumo defensivo Unilever, la farmacéutica con sede en Dublín Shire, y la tabacalera británica British American Tobacco.

Entre los cinco mejores fondos de la categoría en 2016, aunque con pérdidas superando con holgura al índice, están también el RobecoSAM Sustainable European Equities, el Value Spotlight Fund de State Street, y el Brandes European Value Fund de la gestora irlandesa Brandes Investment Partners.

Contando las cinco principales inversiones de estos tres fondos, hay tres títulos que se repiten con los anteriores productos: Nestlé y Unilever, en el RobecoSAM Sustainable European Equities, mientras que la farmacéutica francesa Sanofi aparece en este último fondo y en el Brandes European Value.

El producto de Robeco apuesta también por el grupo suizo del sector de la salud Roche Holding, y por el banco sueco Nordea Bank. En el caso del fondo de State Street, sus posiciones más fuertes son bancos como Barclays, Credit Suisse y Societe Generale, además de empresas del sector materiales básicos como el grupo holandés Koninklijke y la firma alemana Basf.

Por último, en la cartera del Brandes European Value, según los datos recopilados por Morningstar, junto a Sanofi aparecen la utility francesa Engie (antes GFD Suez), la farmacéutica británica GlaxoSmithKline, y la petrolera también británica BP y la energética italiana Eni.