S&P Global Ratings ha elevado la calificación crediticia de emisor a largo plazo de Rolls-Royce a 'BB+' desde 'BB' por las mejores métricas crediticias y ante la previsión de que aumente el flujo de caja libre en 2024. La agencia también ha afirmado la calificación a corto plazo en 'B' y ha mejorado la de emisión de la deuda senior no garantizada de la compañía a 'BB+' desde 'BB'. "La calificación de recuperación sigue siendo '3'", ha añadido.

- 5,754£

- -0,72%

Tras el Capital Markets Day de Rolls-Royce, donde se discutió el resultado de la revisión estratégica, el grupo afirmó sus previsiones para 2023 que ya había anunciado durante los resultados del primer semestre de 2023.

"Como tal, esperamos que la generación de FOCF este año supere los 900 millones de libras, y pronosticamos que aumentará a alrededor de 1.400/1.600 millones de libras en 2024 y hasta 1.800/2.000 millones de libras en 2025", han indicado desde la calificadora.

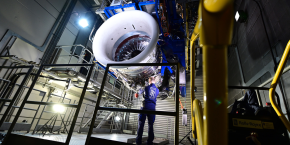

Esto se verá impulsado principalmente por la mejora continua en el sector aeroespacial civil, donde el aumento de las horas de vuelo de los motores está dando como resultado crecientes ingresos por acuerdos de servicio a largo plazo (LTSA).

Según la Asociación Internacional de Transporte Aéreo, los viajes aéreos de fuselaje ancho se situaron en alrededor del 90% del nivel correspondiente a 2019 en septiembre de 2023 y, desde S&P prevén que este sea aproximadamente el nivel de todo el año. Para 2024 y 2025, pronostican que esto crecerá aún más, ampliando los ingresos LTSA de Rolls-Royce y su generación FOCF.

"Anticipamos que los márgenes de beneficio operativo en el sector aeroespacial civil crecerán sustancialmente, del 2,5 % en 2022 a cerca del 12 % este año, y mejorarán marginalmente en 2024. En defensa, también esperamos un crecimiento de los márgenes, aunque a un ritmo más lento, del 11,8 %. el año pasado a más del 12% en 2023, y más cerca del 13% en 2024", han añadido.

En total, las previsiones de la calificadora apuntan a que el margen de beneficio operativo del grupo sea del 9,1%-9,5% este año y del 9,5%-10% en 2024. "Esto debería traducirse en márgenes de EBITDA ajustados por S&P Global Ratings de casi el 16% en 2023 y del 16,5% en 2024. Prevemos que los ingresos aumentarán casi un 6% a 14.200 millones-14.500 millones de libras este año, y el sector aeroespacial civil mostrará el mayor crecimiento", han aseverado.

Rolls-Royce tiene la intención de reembolsar sus pagarés con vencimiento en 2024 y 2025, lo que ilustra el deseo de reducir su deuda bruta.

"Junto con un FOCF más fuerte, esperamos que la deuda ajustada sea de alrededor de 3.400 millones de libras esterlinas en 2023 y se reduzca a 2.200 millones de libras esterlinas en 2024. Esto respaldará nuestra visión de que la deuda respecto al EBITDA tendrá una tendencia continuamente a la baja, a aproximadamente 1,5 veces este año y cerca de 1x. en 2024", han subrayado los expertos de la agencia.

La perspectiva positiva refleja que S&P podría aumentar las calificaciones durante los próximos 12 meses si ve señales continuas de una política financiera de apoyo que conduzca al desapalancamiento a través de la reducción de la deuda bruta, "con la deuda ajustada a EBITDA mantenida por debajo de 1,5 veces y el FFO a deuda con tendencia hacia 60%, dada la volatilidad inherente al negocio en los últimos años. También requeriríamos una generación sostenida y creciente de FOCF y márgenes de EBITDA mantenidos por encima del 15%", han concluido.