- El índice de bancos del Ibex sube un 17% en el acumulado de 2017, a pesar del bache de la semana pasada con la ola de ventas en renta variable

- Las entidades han hecho un esfuerzo de mejorar su capacidad para ser rentables reduciendo costes

- -0,042€

- -0,95%

La banca aún está lejos de dejar atrás la crisis y volver a los números previos. Tras muchos millones de euros en forma de dinero público inyectados al sector, despidos y cierres de oficinas, el sector ha conseguido mejorar su rentabilidad antes de que la futura normalización de la política monetaria termine de aliviar sus cuentas.

- 9,302€

- -0,77%

La evolución en bolsa es un reflejo de la mejoría de los bancos españoles, siempre con la excepción del Popular, intervenido y adjudicado por un euro a Banco Santander en junio, y el bache posterior de Liberbank. El Ibex 35 Bancos, que aglutina a las entidades cotizadas del principal índice de la Bolsa de Madrid, sube un 17% en el año, a pesar de caer un 5% la semana pasada en medio de la ola de ventas generalizadas.

La industria financiera aún tiene el reto de seguir disminuyendo los activos tóxicos en los balances y realizar esfuerzos adicionales para incrementar su eficiencia, algo que “no ha sucedido desde 2010”, como recordó Mario Draghi, presidente del Banco Central Europeo (BCE) en Madrid el pasado mes de mayo. Por ahora, la banca ha conseguido lidiar con el entorno de tipos bajos que borró 11.000 millones de euros de ingresos entre 2008 y 2016, según cálculos del propio BCE.

Los gráficos muestran la recuperación de sus cuentas tras una década de fusiones, cierres de oficinas, recortes de plantilla y ayudas públicas que no se recuperarán, y que el Banco de España cifró en 60.000 millones de euros perdidos.

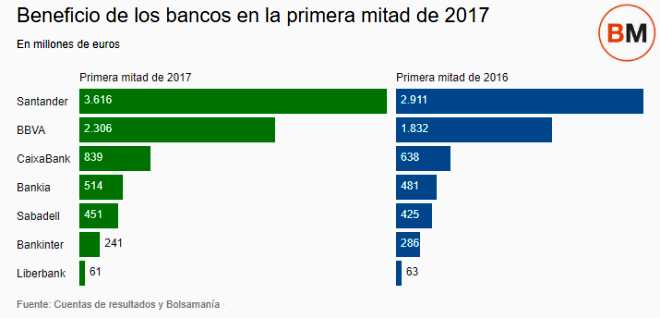

1. SUBIDA DEL BENEFICIO

La gran banca ha aumentado su beneficio en la primera mitad del año. Los seis bancos del Ibex ganaron 7.967 millones de euros entre enero y junio, un 21% más que el mismo periodo del año anterior -11 millones son del Popular, sumados al beneficio del Santander-. Incorporando a Unicaja y Liberbank, el crecimiento del resultado neto es del 20% hasta los 8.114 millones de euros. Banco Santander, BBVA y CaixaBank lideran tanto la mejora como la cifra total de beneficio.

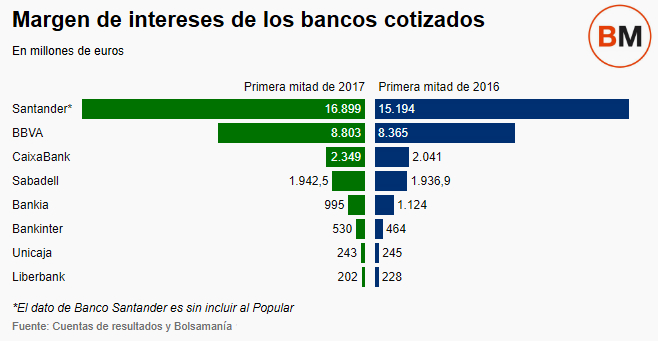

2. AUMENTA EL MARGEN DE INTERESES

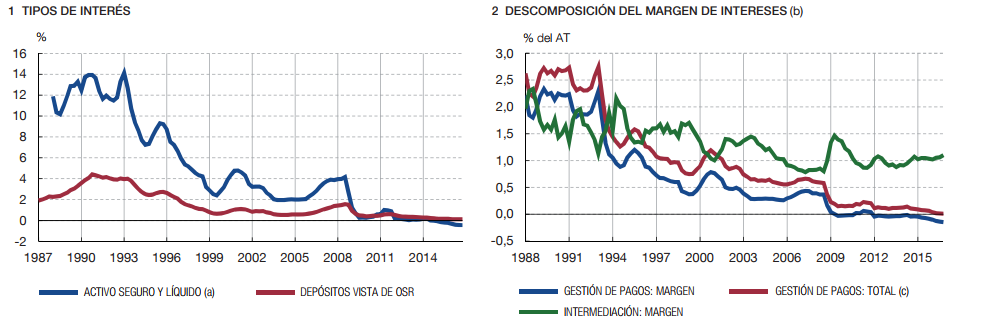

El negocio tradicional de prestar y captar dinero ha resultado castigado en los últimos años por los tipos bajos del BCE. En esencia, se trata de la diferencia entre los intereses que cobran los bancos por prestar y los que pagan por captar recursos de los clientes. “Cuando los tipos de interés de los activos y los pasivos descienden en la misma medida, los ingresos netos por intereses del sector se reducen”, explica el BCE. Los tipos de referencia del BCE siguen al 0% y el euríbor a 12 meses en negativo, tras marcar un nuevo mínimo histórico en el -0,154% en julio. Pese a todo esto, las entidades financieras cotizadas aumentaron un 8% el margen de intereses hasta los 32.072 millones de euros -la cifra incluye 109 millones aportados por el Popular al Santander-.

3. ASÍ MEJORA EL MARGEN

La práctica de ‘dinero gratis’ del BCE se mantiene, aunque por primera vez el mercado valora un cambio de discurso de Draghi que podría empezar a normalizar sus políticas el año que viene. Bajo estas premisas, los ejecutivos se quejan de “lo difícil que es ser un banco hoy en día”, como dijo el año pasado Francisco González, presidente de BBVA. Sin embargo, han encontrado una fórmula para ello: con la caída del euríbor a 3 meses (tipo interbancario) desde cerca del 2% en 2012 al -0,33% actual, los bancos han disminuido en mayor medida el interés que cobran que el que pagan.

Esto significa que el tipo medio que obtienen por prestar dinero ha pasado del 4% a niveles entre el 2,5% y el 3%. Un descenso de algo más de 100 puntos básicos, según un informe del Banco de España. Paralelamente, la rentabilidad que ofrece pasa de cerca del 2% a casi el 0%. Es decir, casi 200 puntos básicos menos en cinco años. Esto lo ha conseguido reduciendo el peso en la cartera de créditos de las hipotecas a tipo variable concediendo más hipotecas a tipo fijo y créditos al consumo.

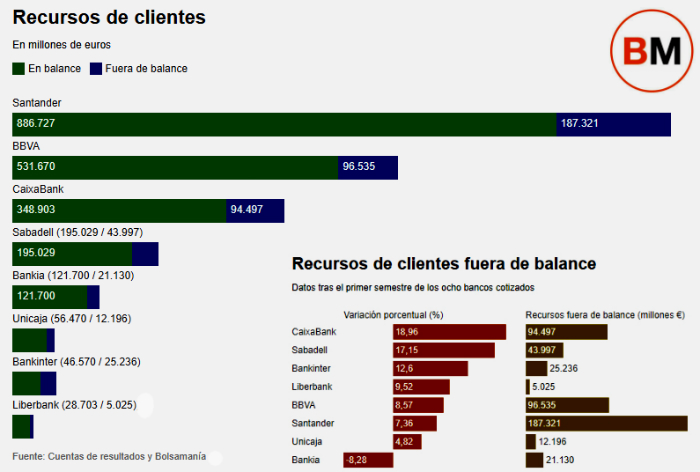

4. MÁS RECURSOS FUERA DE BALANCE

En línea con lo anterior, otra estrategia seguida por la banca ha sido la de aumentar los recursos de clientes fuera de balance. Es decir, la venta de fondos de inversión, planes de pensiones, carteras gestionadas, seguros y otros productos bancarios con los que cobran comisiones más rentables que el negocio tradicional de depósitos e hipotecas. Durante los primeros seis meses del año, el volumen de activos fuera de balance aumentó un 10% hasta los 504.000 millones de euros, mientras que los recursos de clientes en balance se elevaron un 3% hasta los 2,21 billones de euros, en ambos casos sin contar al Popular.

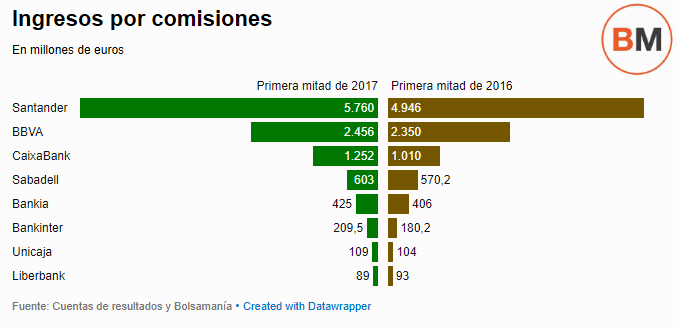

5. AUMENTO DE LAS COMISIONES

Lo anterior ha extendido la práctica de los bancos durante los últimos años de aumentar sus ingresos vía comisiones, tanto por patrimonio gestionado en fondos o planes de pensiones como por la venta de otros productos financieros. En el primer semestre de 2017, los grandes bancos incrementaron un 13% la cifra de negocio con las comisiones netas hasta los 10.904 millones de euros. En el caso del Santander, hay un aumento del 15,8% hasta los 5.760 millones de euros (5.729 millones sin contar al Popular).

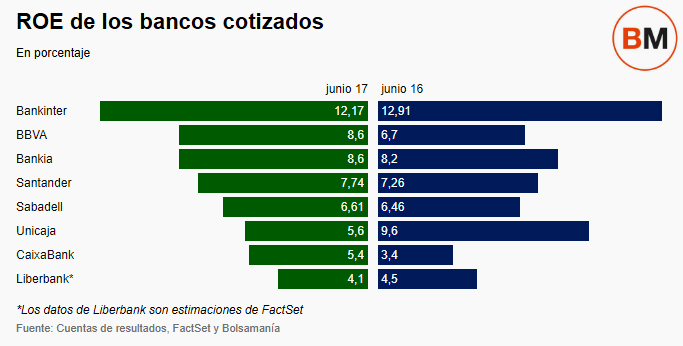

6. INCREMENTO DE LA RENTABILIDAD

A pesar del daño que provocan los tipos bajos en las cuentas de los resultados de la banca, el BCE advierte: “Se ha de observar que los ingresos por intereses no son el único determinante de la rentabilidad del sector financiero”. De hecho, la búsqueda de una mayor rentabilidad ha sido una obsesión para la banca, que este año ha conseguido incrementar el ROE -rentabilidad del capital, indicador utilizado como referencia-, aunque sigue lejos del coste del capital, que se estima entre el 9% y el 10%, en todos los casos salvo en Bankinter. Esto es, la diferencia entre el retorno conseguido con el capital y lo que exigen los inversores para posicionar su inversión arroja aún un suspenso generalizado. BBVA, Bankia, Santander, Sabadell y CaixaBank han aumentado su ROE. El de Bankinter ha descendido como consecuencia de la caída del beneficio, pero sigue siendo el más alto con diferencia. Mientras que también baja este indicador en Unicaja y Liberbank.

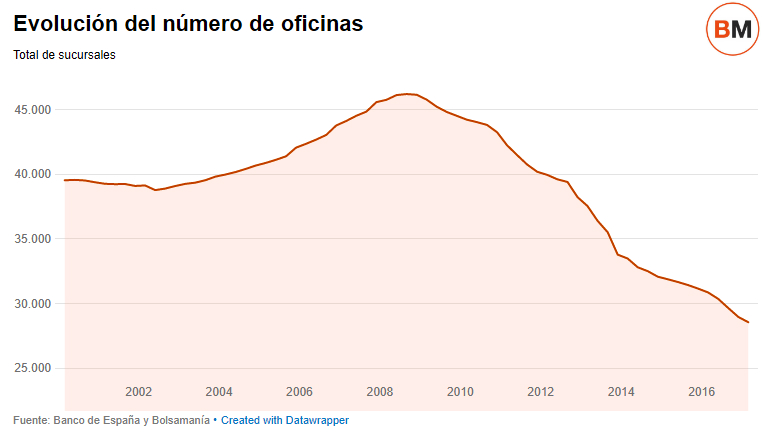

7. DIGITALIZACIÓN CON CIERRE DE OFICINAS

La digitalización que está llevando a cabo el sector financiero permite reducir los costes en los servicios al cliente al adelgazar el número de oficinas. Algo que han realizado con intensidad durante la crisis. En el primer trimestre, según el último dato disponible por parte del Banco de España, había 28.553 sucursales funcionando. Esta cifra ha descendido un 38% desde las 46.221 del tercer trimestre de 2008. La banca ha cerrado 17.668 oficinas en una década.

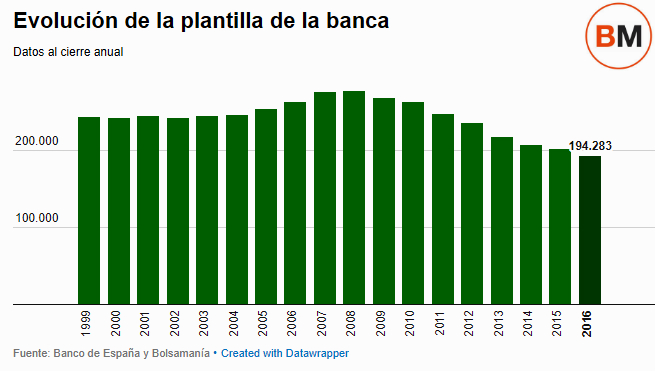

8. MENOS GASTOS A COSTA DE RECORTES DE PERSONAL

Lo anterior ha venido acompañado con un profundo recorte de las plantillas del sector financiero en España con el objetivo de disminuir sus costes. Entre el año 2008 y 2016 la banca ha destruido 84.000 puestos de trabajo al reducir el número de empleados en un 30% hasta los 194.293 empleos con los que acabó el año pasado. La integración del Popular en Banco Santander podría conducir a una nueva vuelta de tuerca en este ajuste que se ha prolongado durante los últimos años.

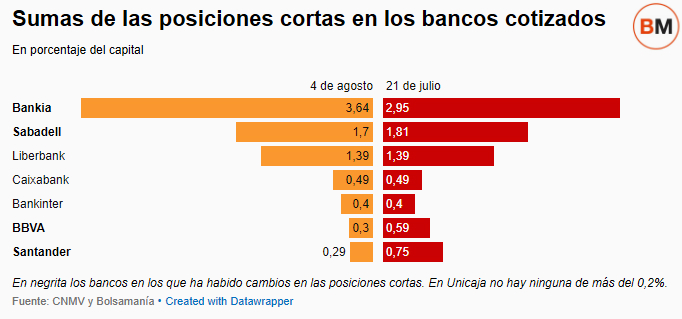

9. CIERRE DE CORTOS

La publicación de resultados del segundo trimestre, que tuvo lugar durante la última semana de julio, ha ahuyentado a los ‘hedge funds’ que realizan ventas en corto de las acciones de los bancos. Una práctica que está vetada por parte de la Comisión Nacional del Mercado de Valores (CNMV) en Liberbank al menos hasta septiembre. Pero mientras la presión se ha mantenido constante en este banco, se ha reducido en el resto en 400 millones de euros hasta bajar por debajo de los 1.270 millones. La sumas de posiciones cortas siguieron igual entre el 21 de julio y el 4 de agosto en Liberbank, CaixaBank y Bankinter; disminuyeron en Sabadell, BBVA y Banco Santander; y aumentaron en Bankia. El banco presidido por José Ignacio Goirigolzarri es la excepción ante el ataque bajista de los fondos de cobertura Viking Global, Marshall Wace y AQR Capital Management. En estos dos últimos casos, estuvieron hasta el final entre los más agresivos con Banco Popular.

10. SUBIDAS EN BOLSA

El Ibex 35 Bancos sube un 17% en el acumulado del año, lo que muestra el repunte del sector, que en los siete primeros meses y medio de 2017 supera al Ibex 35, que se revaloriza un 11,5%. Banco Santander avanza un 15% en el ejercicio; BBVA, un 18%; CaixaBank, un 40%; Bankia, un 8%; Sabadell, un 43%; Liberbank cae un 2%; y Unicaja se anota un 18% desde su debut a 1,1 euros el pasado 30 de junio. De este modo, los ocho bancos cotizados han aumentado su capitalización bursátil este año en casi 32.000 millones de euros hasta rozar los 200.000 millones de euros.

Noticias relacionadas

Cinco cosas que tu banco no quiere que sepas (y puedes reclamar)

Fitch prevé que la calidad de los activos de los cinco grandes bancos españoles mejore aún más en el segundo semestre

Fuera de balance: el truco de la banca para volver a ser rentable

Los sindicatos prometen batalla a Banco Santander si inicia un nuevo ERE en el Popular

El FROB ingresará un 30% menos que en 2014 por la venta del 7,5% de Bankia

BlackRock cancela el préstamo de 152 millones de acciones de Santander tras el 'pelotazo' Blackstone-Popular

La deuda de la banca española con el BCE cae un 0,5% en julio, hasta los 171.886 millones