- El volumen de activos inmobiliarios del banco que presidía Saracho se sitúa en 17.500 millones de euros

- Santander calcula además que la tasa de cobertura es del 63%

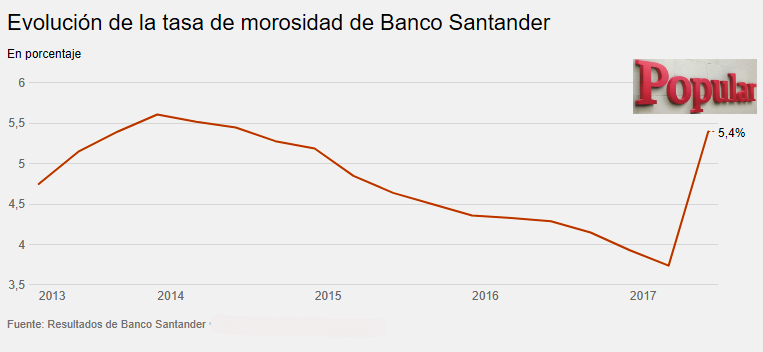

Banco Santander ha hecho un esfuerzo de estimaciones a partir de lo que se encuentra en el Popular. Y el resultado es un agujero mayor que el presentado por Banco Popular, ya que la tasa de morosidad se incrementa cinco puntos hasta el 20%. Mientras que la tasa de morosidad del Santander aumenta hasta su nivel más alto desde junio de 2014 al absorber el Popular, al llegar hasta el 5,4%.

- 0,317€

- 0,00%

- 4,324€

- -0,76%

"La ratio de mora de Banco Popular es de aproximadamente un 20%", señaló ayer, al borde de la medianoche, el Santander en un comunicado. Lo hizo a la vez que anunció una ampliación de capital por valor de 7.024,4 millones de euros, con un descuento del 17,75% respecto al precio teórico sin derecho de suscripción. Un anuncio que trató de dulcificar con la previsión de un incremento del beneficio del 24% en los seis primeros meses del año hasta los 3.600 millones de euros.

"El beneficio neto atribuido de Grupo Santander a 30 de junio de 2017 tras la integración de Banco Popular experimentará una variación muy poco significativa con respecto al importe estimado de 3.600 millones de euros que habría resultado de no haber tenido lugar la mencionada integración", aseveró la entidad presidida por Ana Botín en un hecho relevante, además de adelantar que pagará el primer dividendo a cuenta de los resultados de 2017 en agosto.

MAYOR ESFUERZO DE SANEAMIENTO

El esfuerzo de saneamiento del Santander será mayor al esperado. O, al menos, superior a lo que se podría predecir con los resultados que presentó el Popular tras el primer trimestre, los últimos como entidad independiente y con Emilio Saracho al frente. En ellos, la ratio de morosidad era del 14,91%. Ahora, según el Santander, asciende al 20%. Por poner en contexto, la tasa de mora en el primer trimestre del banco cántabro fue del 3,74%. Y la de Liberbank, entidad que sufrió en bolsa tras el fin del Popular, del 13%. "El aumento tiene que ver con que cada banco sigue un estándar para el cálculo de la morosidad, y el patrón que sigue Banco Santander es más rígido", afirman fuentes de la entidad.

La ratio de morosidad del Popular calculada por el Santander asciende al 20%, frente al 14,91% que presentó el banco que presidía Saracho en marzo

La ratio de cobertura, por su parte, se sitúa actualmente en el 61% "tras los ajustes de la adquisición". En marzo, alcanzaba el 62%. Asimismo, el Santander señala que el Popular "cuenta con aproximadamente 17.500 millones de euros (brutos) de activos inmobiliarios que, tras saneamientos, se reducen a 6.500 millones de euros de valor neto en libros, con una ratio de cobertura resultante de aproximadamente el 63%". Un trimestre antes, el dato de activos dudosos era de 17.602 millones de euros.

Por su parte, las ratios de morosidad y de cobertura del Santander, después de digerir el Popular, se sitúan en torno al 5,4% y el 70% respectivamente, señala la entidad. Es decir, la ratio de mora se eleva desde el 3,74% hasta el 5,4% al quedarse con el banco que presidía Emilio Saracho. Es la más alta desde el cierre del primer trimestre de 2014. "No nos preocupa. Es normal, se contaba con ello en las previsiones al quedarnos con el Popular", indican las mismas fuentes.

Una vez completada la ampliación de capital, que el Santander espera que se desarrolle entre el 6 y el 31 de julio, la ratio de capital CET 1 fully loaded -solvencia bajo los parámetros de Basilea- será "de aproximadamente un 10,7%", dice el comunicado. En marzo este indicador se situó en el 10,66%, con lo que se mantiene estable tras comprar el Popular.

"OPORTUNIDAD DE CRECIMIENTO"

El Santander se quedó con el Popular por un euro el pasado 7 de julio, tras una subasta decidida por la Junta Única de Resolución (SRB, por sus siglas en inglés) y ejecutada por el Fondo de Reestructuración y Ordenación Bancaria (FROB). Horas antes, el Mecanismo Único de Supervisión (MUS, órgano integrado en el Banco Central Europeo) había dictaminado que el Popular era un banco "inviable" que "había fallado o iba a fallar".

“La adquisición del Banco Popular es una oportunidad única para acelerar nuestro crecimiento en España y Portugal. Esta operación ha sido muy buena para los clientes del Banco Popular y para el sistema financiero español. Y esperamos que sea rentable para el banco y sus accionistas. Igualmente confiamos en que la adquisición mejore los principales indicadores de negocio en 2019 y años posteriores, y genere un retorno sobre la inversión del 13-14% en 2020”, asegura Ana Botín en el comunicado del Santander.