- Sólo se mantiene constante en Unicaja, mientras que aumenta menos del 1% en el resto de entidades financieras

- Este indicador sirve para estimar la rentabilidad que exige un inversor al comprar una acción

- En català:La crisi de Catalunya dispara l'exigència de rendibilitat per a CaixaBank, Sabadell i BBVA

- 0,006€

- 0,12%

El coste del capital es uno de los desafíos más importantes del sector financiero. Esto es, la rentabilidad que exige un inversor para comprar acciones. Cataluña no ayuda a que se reduzca este indicador, que presiona la evolución de la banca en bolsa.

- 1,827€

- -0,95%

“La importancia del coste del capital es clara: es el precio del riesgo para los accionistas, la vara de medida para evaluar los proyectos de inversión de la entidad y la clave para la valoración de las entidades por parte del mercado”, explica BBVA en un informe sobre este concepto, que trae de cabeza a los distintos jugadores del sector.

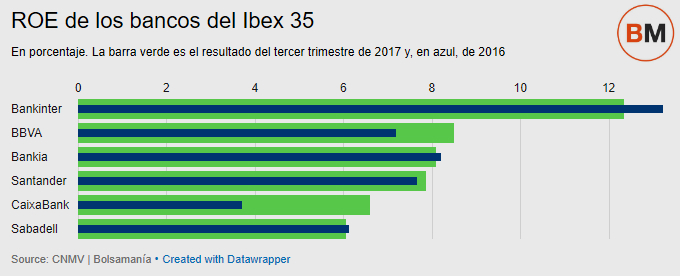

La crisis, la presión regulatoria posterior, la competencia de la banca en la sombra y la baja rentabilidad presionada por los tipos al 0% del Banco Central Europeo (BCE) mantiene el coste del capital en entornos del 8% al 10%. Por el contrario, sólo Bankinter cuenta con una rentabilidad, medida por el ROE (rentabilidad del capital), que sobrepasa holgadamente este umbral.

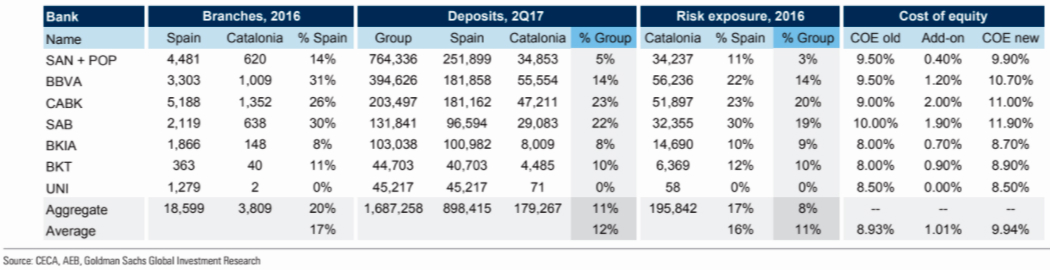

Bajo estas estimaciones se ha movido Goldman Sachs hasta ahora al evaluar el coste del capital de la banca española. En promedio, estaba un 8,9% que oscilaba entre el 8% de Bankinter y el 10% de Sabadell. Sin embargo, los analistas del gigante norteamericano estiman un cambio drástico en la percepción del mercado sobre las entidades españolas como consecuencia de la crisis política de Cataluña.

No en vano, Goldman Sachs prevé en su escenario central un impacto en el beneficio por acción de los bancos de entre el 7% y el 28% como consecuencia del incremento del coste del riesgo -provisiones que llevan a cabo los bancos para cubrirse ante un deterioro del crédito-. No obstante, el impacto puede ser mucho más variable en función de cómo evolucione la situación política y, como derivada, la economía: en el peor de los casos, el impacto medio podría castigar a la banca un un descenso en el beneficio por acción del 51%.

Las entidades más expuestas son las catalanas, aunque ahora Sabadell tiene su sede social y fiscal en Alicante y CaixaBank en Palma de Mallorca. también destaca BBVA desde que integró Catalunya Caixa. Así, esto se nota en el coste del capital que estima Goldman Sachs para estos bancos.

Los cálculos del banco de inversión norteamericano en un informe para sus clientes apuntan a un coste del capital del 11,9% para Sabadell, tras incrementarse por la crisis catalana en un 1,9% del capital. Por su parte, en CaixaBank aumenta en dos puntos porcentuales hasta el 11%. Mientras que en BBVA se incrementa en 1,2 puntos hasta el 10,7%.

Estos porcentajes, que miden la exigencia de rentabilidad del mercado, están muy por encima de la rentabilidad real de los bancos. Sabadell obtuvo en el tercer trimestre un ROE del 6,1%, en torno a la mitad que el coste del capital. CaixaBank publicó en sus resultados un 6,1%. Mientras que BBVA registró un 8,5%.

Para el conjunto del sector, el aumento del coste del capital es de un punto porcentual, hasta el 9,94%. En Bankinter se incrementa un 0,9% hasta el 8,9%; en Bankia, un 0,7% hasta el 8,7%; en Santander, un 0,4% hasta el 9,9%; y en Unicaja se mantiene constante en el 8%.

GOLPE A LOS BENEFICIOS

Este aumento del coste del capital está en línea con la sangría potencial en las cuentas de resultados, especialmente en CaixaBank, Sabadell y BBVA. CaixaBank sufrirá una merma del beneficio por acción de entre el 7% y el 26% en el escenario central por el auge del coste del riesgo, aunque el varapalo podría alcanzar el 48%. En Sabadell, estima una horquilla de entre el 8% y del 31% que podría empeorar hasta el 56%. Mientras que Goldman apunta a un rango de entre el 3% y el 11% de descensos en BBVA que se elevará hasta el 20% en el peor de los casos. La incertidumbre en México, principal mercado para la entidad presidida por Francisco González, también juega en su contra.

Esta potencial merma de sus beneficios está directamente relacionada con su exposición a la comunidad autónoma. Según datos recopilados por Goldman, la exposición por riesgo a la región era del 11% en la banca española cuando acabó 2016, y del 16% si sólo se tiene en cuenta el negocio en España. Para CaixaBank y Sabadell la exposición del grupo fue del 20% y del 19% respectivamente. En BBVA, del 14%. Bankinter está en cuarto lugar con un 10%; Bankia tuvo un 9%; Santander, un 3%; y Unicaja nada.

En el caso de los depósitos, el promedio del sector -que no tiene en cuenta a Liberbank- es del 11%. El 23% de los depósitos de CaixaBank están en Cataluña, por el 22% del Sabadell y el 14% de BBVA. Mientras que por número de oficinas destaca BBVA con un 31%, por delante del 30% del Sabadell y del 26% de CaixaBank. La gran banca cuenta con un 17% de sus oficinas en Cataluña, aunque en depósitos la exposición es del 12%.

En este contexto, Goldman Sachs recomienda la compra de Banco Santander como mejor opción en el sector bancario español. Paralelamente, aconseja reducir las posiciones largas a través de las acciones y reemplazarlas por opciones ‘call’ (alcistas), por ejemplo en CaixaBank. Es decir, una estrategia ‘replacement’. De esta forma, cree que se reduce la exposición a la banca doméstica ante la volatilidad que espera con las elecciones autonómicas del 21 de diciembre que convocó el Gobierno a través del artículo 155. Una volatilidad que, según lo visto hasta ahora, Goldman Sachs espera especialmente en Sabadell, Bankia y CaixaBank.

Noticias relacionadas

La banca aún suspende en rentabilidad: sólo Bankinter supera el coste del capital

La banca acelera su crecimiento en fondos y planes de pensiones para elevar su rentabilidad

El BdE actualiza las exigencias de solvencia para la gran banca