- ...pero se ven afectadas por el efecto divisa

- -0,580€

- -1,16%

Inditex ha presentado sus resultados de su primer semestre fiscal (del 1 de febrero al 31 de julio de 2018). La compañía obtuvo un beneficio neto de 1.409 millones de euros, lo que implica un incremento del 3% frente a los 1.366 millones de euros del mismo periodo de hace un año.

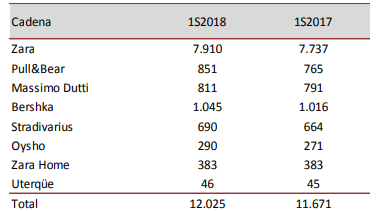

Las ventas del periodo se situaron en 12.025 millones de euros, un 3% superiores a las del primer semestre de 2017, cuando ascendieron a 11.671 millones de euros. Por primera vez en su historia, las ventas superan los 12.000 millones de euros en un semestre. Sin embargo, Inditex se ha visto afectado por las divisas, ya que las ventas a tipo de cambio constante aumentaron un 8% en el primer semestre de este año.

El margen bruto se situó en 6.817 millones de euros, un 4% superior al del primer semestre de 2017 (+10% a tipo de cambio constante), y representa el 56,7% de las ventas (+30 puntos básicos). La dirección estima una expansión del margen bruto de aproximadamente 50 puntos básicos en el segundo semestre de 2018.

Los gastos operativos se han mantenido bajo estricto control durante el ejercicio, tal y como señalan en la nota, y han aumentado un 4%, principalmente como resultado del crecimiento de las ventas y la nueva superficie comercial abierta. El resultado operativo (ebitda) del primer semestre se situó en 2.343 millones de euros, un 2% superior al del mismo periodo del año anterior (+14% a tipo de cambio constante). El resultado de explotación (EBIT) alcanzó 1.784 millones de €, un 2% superior al del mismo periodo del año anterior (+17% a tipo de cambio constante).

Refiriéndose a la consistencia de estos resultados, el presidente de Inditex, Pablo Isla, ha destacado “la solidez de todas las líneas de la cuenta de resultados como consecuencia de la singularidad y fortaleza del modelo de negocio integrado y sostenible del Grupo”.

Al cierre de trimestre Inditex disponía de 7.422 tiendas en 96 mercados, 49 de los cuales tienen ya integrada su venta online. El lanzamiento de la venta online global está en línea con el programa previsto para 2018. Zara lanzó la venta online en Australia y Nueva Zelanda en marzo 2018. Con el fin de hacer disponible el producto de moda a todos los clientes en cualquier parte del mundo, para el 2020 Inditex ofrecerá venta online de todas las cadenas en todos los mercados del mundo.

Inditex procedió al pago de 1.168 millones de euros, 0,375 euros por acción, el 2 de mayo de 2018 en concepto de dividendo ordinario a cuenta del Ejercicio 2017 y distribuirá 0,375 euros por acción el 2 de noviembre como dividendo ordinario complementario y dividendo extraordinario.

La estimación de ventas que realiza la textil para el semestre que viene es positiva. Inditex estima que las ventas comparables crecerán entre el 4% y el 6% en el segundo semestre de 2018. Según señalan en la nota de prensa de los resultados: "La colección otoño-invierno ha sido bien recibida por nuestro clientes".

La cifra de inversiones ordinaria prevista para 2018 estará alrededor de 1.500 millones de euros, en función del programa de apertura de nueva superficie comercial en ubicaciones principales. Se espera un crecimiento de la inversión ordinaria por debajo del crecimiento del espacio en los próximos años.

VALORACIÓN DE LAS CIFRAS

Las acciones de Inditex han comenzado la sesión plana, para después caer un 1,5%, pero rápidamente se ha dado la vuelta y lidera los avances del Ibex 35. La compañía textil sube un 2,3% hasta los 26,1 euros.

Los expertos de Banco Sabadell señalan que las cifras de Inditex han estado en línea con sus estimaciones pero reconocen que se han situado algo por debajo del consenso en EBITDA.

"Las ventas comparables del semestre se sitúan en el 4%, igual a lo esperado, mientras que el tipo de cambio ha restado 12 puntos porcentuales en el EBITDA", destacan estos analistas. También subrayan el hecho de que la textil no haya dado indicaciones sobre cómo ha empezado la temporada, aunque sí ha dicho que estima un crecimiento de las ventas comparables de entre el 4% y el 6% en el segundo semestre del año.

"Creemos que está barata cotizando bien por debajo del rango histórico de valoración por temor a una caída de márgenes a largo plazo, derivada de una "amazonización" de la industria que nos parece exagerada. Reiteramos comprar", añaden desde Sabadell.

Desde Renta 4 reconocen que los resultados del segundo trimestre incumplen las previsiones y también destacan el hecho de que no se ofrezca evolución de las ventas del tercer trimestre. "Esperamos impacto negativo en cotización tras haber incumplido previsiones en las principales magnitudes. Además, no anuncian la evolución del crecimiento de las ventas del presente trimestre, en contra de lo previsto, hecho que creemos que algunos inversores podrían valorar negativamente", señalan estos expertos.

Por su parte, los analistas de Kepler explican que las ventas del segundo trimestre están por debajo de los números estimados por ellos y aseguran que se ha visto una desaceleración en la segunda mitad de este último trimestre. También advierten no han ofrecido ninguna actualización del tercer trimestre, aunque sí que han apuntado que crecerán entre un 4% y un 6% de ventas comparables. "Por primera vez, Inditex no está dando un número específico en la primera actualización de operaciones como suele ser habitual", señalan en el informe.

Kepler explica que el efecto divisa ha tenido menos impacto que en el primer trimestre. Así, señalan que tiene dos cosas en las que hay que centrarse. La primera actualización del negocio del tercer trimestre y la guía del margen bruto.

RBC también señala que el margen bruto del segundo trimestre se mantuvo "estable, en línea con nuestras previsiones", aunque matiza que ha estado por debajo del consenso".

"Consideramos a Inditex como un ganador mundial a largo plazo en el sector de la confección. Vemos potencial para que genere un crecimiento duradero y de dos dígitos en beneficio por acción a lo largo del tiempo y para mantener un ROCE saludable (...). También vemos potencial para una tendencia de free cash flow que mejore fuertemente, dada la menor intensidad de capital en el futuro", añaden desde RBC.