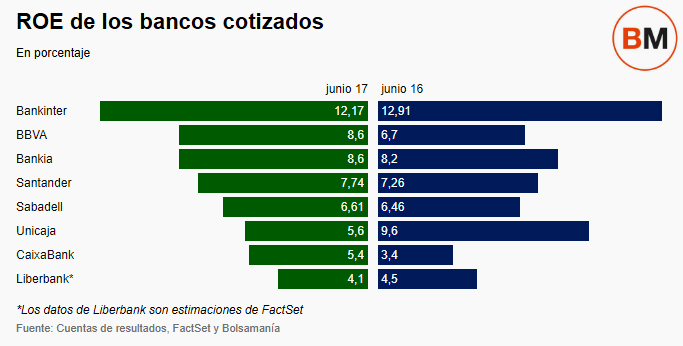

- Aunque Bankinter es el único que sobrepasa el 10% y se sitúa por encima del coste del capital

- El sector financiero sigue con suspensos generalizados aunque mejora a costa de más comisiones, hipotecas a tipo fijo y activos fuera de balance

El suspenso sigue siendo generalizado para la banca. Pero el sector progresa adecuadamente. Es decir, a golpe de adelgazar sus costes y optar por vías de negocio desvinculadas del entorno de tipos bajos, ha aumentado su rentabilidad. O, lo que es lo mismo, incrementando el volumen de recursos de clientes fuera de balance y enfocando ahí sus comisiones.

El ‘dinero gratis’ que impone la política ultraexpansiva del Banco Central Europeo (BCE) ha lastrado las cuentas de resultados de los bancos en los últimos años en un periodo en el que, además, han tenido que realizar provisiones de capital que han deslucido la parte alta de los informes trimestrales. Según cálculos del propio banco central presidido por Mario Draghi, los tipos bajos han reducido los ingresos de la banca española en 11.000 millones de euros entre 2008 y 2016.

- 4,357€

- -0,95%

- 7,370€

- -1,84%

- 9,302€

- -0,77%

Pero los ejecutivos financieros están dispuestos a que este año sea un punto de inflexión. Al menos, para las entidades del Ibex 35, una vez que el Popular fue intervenido y adjudicado al Santander por un euro. Los seis bancos incluidos en el principal índice de la Bolsa de Madrid elevaron su beneficio un 21% interanual entre enero y junio hasta los 7.967 millones de euros. Agregando Liberbank y Unicaja, el aumento es del 20% hasta los 8.114 millones.

ROE, LAS SIGLAS DE LA SUPERVIVENCIA

La mejoría del beneficio ha venido acompañada de un aumento de la rentabilidad. Cinco de los seis bancos cotizados del Ibex 35 han incrementado el ROE (rentabilidad del capital, principal referencia del sector) durante los 12 últimos meses. El único que no lo ha hecho es Bankinter que, pese a ello, lidera con claridad el ranking con un 12,17%. Asimismo, es la única entidad que supera con holgura el coste del capital. Esto es, la rentabilidad que exige el inversor para su inversión.

“Nadie sabe dónde está el coste de capital, pero se estima entre el 9% y el 10%”, señaló en la presentación de los resultados de Bankia del primer trimestre su consejero delegado, José Sevilla, que marcó el objetivo de la entidad en llevar el ROE hacia estos niveles. El BCE, por su parte, estima que el coste del capital se situó en torno al 10% a lo largo de 2016.

Bankinter es la única entidad que aprueba, y lo hace con nota, pese a que el indicador disminuyó en los últimos 12 meses en línea con la caída del beneficio en un 16% hasta los 241 millones de euros del primer semestre. El resto de entidades suspende, aunque cada vez más cerca del ‘aprobado’. BBVA logró un aumento significativo del indicador, que pasó de un 6,7% hasta un 8,6%, misma ratio que alcanza Bankia desde el 8,2% de un año antes. Banco Santander incrementó el ROE desde el 7,3% hasta el 7,7%. Por su parte, Sabadell pasó del 6,5% al 6,6%, mientras que CaixaBank generó la mayor mejora de rentabilidad, al pasar desde el 3,4% hasta el 5,4%.

Los peor parados en este ranking son los dos bancos cotizados que están fuera del Ibex 35. Unicaja, que debutó en bolsa el pasado 30 de junio, pasa de un 9,6% en junio de 2016 hasta un 5,6% en junio de 2017. En este mismo periodo, el ROE de Liberbank se reduce desde el 4,5% hasta el 4,1%, en este caso según estimaciones de FactSet, ya que el banco no incluye el indicador en las diferentes presentaciones de resultados trimestrales.

MÁS INGRESOS FUERA DEL NEGOCIO TRADICIONAL

Las mejoras del beneficio y de la rentabilidad están entrelazadas en la banca, no en vano, el resultado atribuido es el numerador en el cálculo para llegar al ROE. Mientras que el denominador ha permanecido prácticamente constante (recursos propios). Para conseguirlo, los bancos se han despegado de su negocio tradicional, mucho más afectado por tipo de interés interbancario. Aunque la banca ya trabaja con un euríbor en positivo para el próximo año, en julio marcó un nuevo mínimo histórico en el -0,154%. Para tratar de huir de ello, los directivos buscan nuevas vías de ingresos como han demostrado esta semana Bankinter (Línea Directa) y Santander (división de Vida Seguros y Reaseguros) al entrar en el negocio de seguros sanitarios.

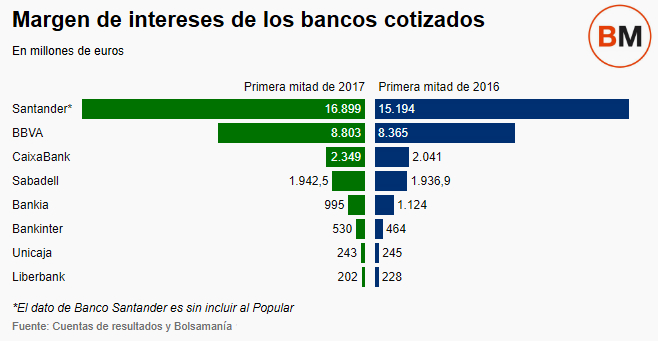

Cuando los tipos de interés de los activos y los pasivos descienden en la misma medida, los ingresos netos por intereses del sector se reducen

Las ocho entidades cotizadas incrementaron su beneficio un 20% entre enero y junio, pero el margen de intereses aumentó ‘sólo’ en el mismo periodo un 8% hasta los 32.072 millones de euros (incluyendo 109 millones aportados por el Popular al Santander). El margen de intereses recoge los ingresos generados por la actividad tradicional de prestar y captar dinero, lastrada por la política del BCE. “Cuando los tipos de interés de los activos y los pasivos descienden en la misma medida, los ingresos netos por intereses del sector se reducen”, explica el BCE en un informe en el que estima el impacto de los tipos bajos en los ingresos de los diferentes agentes económicos -en España, las empresas y el sector público ganan, y la banca pierde-. “Se ha de observar que los ingresos por intereses no son el único determinante de la rentabilidad del sector financiero”, agrega el documento publicado la semana pasada por la institución presidida por Mario Draghi.

Y este guante es el que ha recogido en los últimos años el sector, aunque no sin dejar de quejarse de la política monetaria. La banca ha modificado la estructura de la concesión de hipotecas para aliviar la partida del margen de intereses, con un impulso para los préstamos hipotecarios a tipo fijo. En mayo, el 38,7% de hipotecas constituidas para la compra de una vivienda fueron con esta característica. El propio ministro Luis de Guindos recomendó esta vía en julio cuando anunció una normativa para facilitar el paso de hipotecas a tipo variable hacia las de tipo fijo.

2,3 BILLONES DE AHORRO

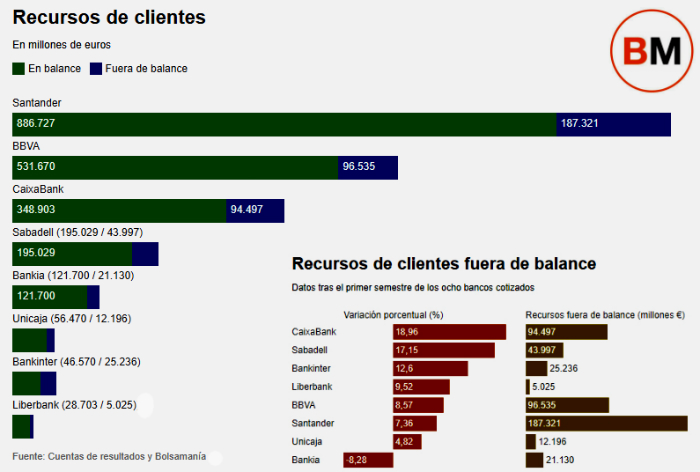

Los recursos de clientes fuera de balance -fondos de inversión, planes de pensiones o carteras gestionadas- se elevan un 10% (sin Popular) entre enero y junio hasta los 504.000 millones de euros

Otro signo común en el mayor brillo de los resultados bancarios es la evolución del dinero que captan de sus clientes. Los recursos en balance -cuentas corrientes, de ahorro o depósitos- aumentan un 7% hasta los casi 2,3 billones de euros. Aunque si se excluye al Popular para realizar una comparativa homogénea, el incremento interanual es del 3% hasta los 2,21 billones. La cifra disminuye en Sabadell (-4,6%), Bankia (-8%), Liberbank (-1,7%), Unicaja (-1,3%) y BBVA (-0,9%). Mientras que aumenta un 4,8% en Banco Santander (un 14,6% incluyendo ahora al Popular), un 12% en Bankinter y un 14,6% en CaixaBank.

Por el contrario, los recursos fuera de balance -fondos de inversión, planes de pensiones o carteras gestionadas- se elevan un 10% (sin Popular) en el mismo periodo hasta los 504.000 millones de euros. Sólo disminuye en Bankia (-8%), y crece con ritmos de dos dígitos en Bankinter, Sabadell y CaixaBank. En Banco Santander aumentan un 7,4% e incorporando los activos gestionados por Banco Popular, un 17,7% hasta los 205.000 millones de euros.

La estrategia de captar más dinero fuera de balance acentúa la capacidad de la banca de obtener ingresos mayores que los que proporciona actualmente la actividad tradicional. No en vano, los grandes bancos aumentaron un 10% sus ingresos en comisiones en el primer semestre. Otro ejemplo de ello es Bankinter, el banco con más ROE y también la entidad en la que los recursos de clientes fuera de balance tienen más peso en términos relativos para su negocio, ya que equivalen al 54% de la cifra de recursos dentro del balance, frente al 22% del conjunto de los ocho bancos cotizados.

TIJERA EN LA PLANTILLA Y EL NÚMERO DE OFICINAS

Pero antes de esta recuperación de los beneficios y la rentabilidad, el sector compaginó sus lamentos por los tipos bajos con un esfuerzo de mayor eficiencia. O, lo que es lo mismo, redujo sus costes con recortes de plantilla y oficinas tras un profundo proceso de reestructuración, con un impulso paralelo a la digitalización.

El máximo histórico en cuanto a número de oficinas bancarias se alcanzó en el tercer trimestre de 2008 con un total de 46.221, según los datos del Banco de España (BdE). Desde entonces, se ha cerrado el 38% hasta el primer trimestre de este año. Es decir, 17.668 oficinas menos hasta un total de 28.553 sucursales.

La evolución de la plantilla del sector financiero ha seguido la misma tendencia: entre 2008 y 2016 la banca ha destruido 84.000 puestos de trabajo, al reducir el empleo un 30% hasta los 194.283 empleados al finalizar el pasado ejercicio, según las últimas estadísticas disponibles del BdE. La integración del Popular en Banco Santander dará lugar a nuevos ajustes, según asumen en el seno de ambas entidades, pese al recorte que ya emprendieron por separado en 2016. La industria financiera sigue la línea que piden las autoridades. El mismo Mario Draghi, en su visita a Madrid en mayo, pidió esfuerzos adicionales para la banca europea: “No ha habido mejoras de la eficiencia desde 2010”.

Noticias relacionadas

Los bajistas tienen 1.700 millones apostados contra la banca

Cinco cosas que tu banco no quiere que sepas (y puedes reclamar)

La banca pierde: Economía rompe su modelo actual de venta de fondos