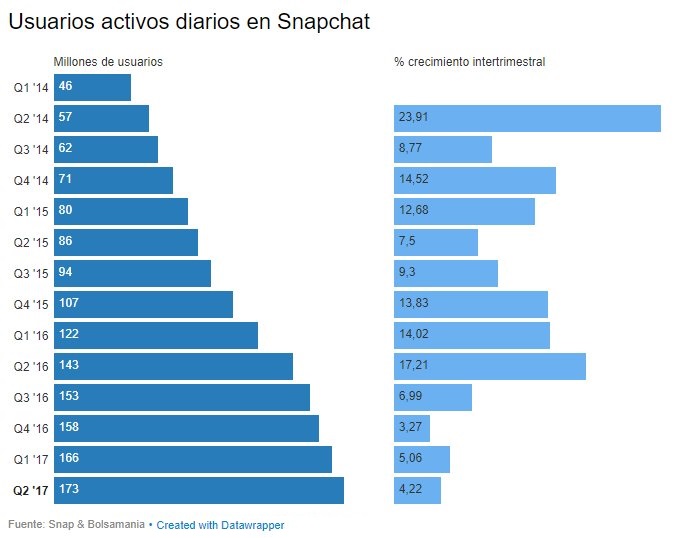

- Desde el lanzamiento de Instagram Stories, el crecimiento de los usuarios activos diarios de Snapchat se ha frenado drásticamente hasta los 173 millones en el segundo trimestre de 2017

- Los analistas creen que Snapchat no ha logrado atraer el interés de los profesionales del marketing

- 0,100$

- 0,88%

Ha sido considerada una de las aplicaciones de moda y muchos veían en Snapchat un rival de Facebook o Twitter pero tiempo ha decantado la balanza del lado de los grandes, de Mark Zuckerberg para ser exactos. 2017 debía haber sido un gran año para la app gracias a su salida a bolsa pero con una caída cercana al 50% desde el máximo marcado en su segundo día de cotización en Wall Street, los recortes en las previsiones de ingresos e Instagram cada vez más fuerte gracias a haber replicado algunas de sus funciones más famosas oscurecen el futuro de Snapchat.

Con 173 millones de usuarios activos diariamente, Snapchat se ha convertido en una de las grandes plataformas de contenidos de Internet. Aunque tras una cifra envidiable para muchos tanto por número de usuarios como por contenidos generados (2.500 millones de ‘snaps’ al día y con un 25% de los usuarios publicando diariamente), tiempo de permanencia (entre 25 y 30 minutos al día)... se esconde una realidad más preocupante. La guerra abierta entre Facebook y Snapchat parece haberse decantado de forma incorregible hacia el lado de Zuckerberg.

El crecimiento trimestral de los usuarios se frenó con el lanzamiento de Instagram Stories

Desde que al cierre de 2015 superase los 100 millones de usuarios únicos al día, Snapchat comenzó a su crecer a un ritmo trimestral del 15% hasta que en agosto de 2016 Facebook dió un golpe en la mesa con Instagram Stories. El crecimiento trimestral de los usuarios se frenó y pasó al 7% en el tercer trimestre de 2016, un 3% en el último de ese año y, a pesar de haber llegado al 5% en el primer trimestre de 2017, ha vuelto a caer hasta el 4% que ha marcado en el segundo trimestre de este año. Frente a ellos, Instagram no deja de crecer desde los 500 millones de usuarios en julio de 2016, antes de lanzar Stories, hasta los 800 millones a finales de septiembre de 2017.

A pesar de todo, el estancamiento de usuarios no es el peor problema para la compañía. El 2 de marzo de este año, Snap, la empresa dueña de la aplicación, salió a bolsa en el que ha sido uno de los estrenos en Wall Street más esperados y mediáticos de este año. La salida en el mercado neoyorkino fue genial para la compañía. Un día antes de empezar a cotizar fijó su precio de salida en 17 dólares por acción, es decir, un dólar por acción más que el máximo del rango que la compañía había anunciado en febrero, entre 14 y 16. Con ese precio, la valoración de Snap ascendía a 24.000 millones de dólares.

Snap tiene una capitalización actualmente de 17.590 millones de dólares

Tras el inicio de la cotización, el consejero delegado de la empresa, Evan Spiegel, el jefe de tecnología, Robert ‘Bobby‘ Murphy, se aseguraron el control del 88,5% de las acciones con derecho a voto en la compañía. Las malas noticias vinieron dos días más tarde. Tras el mejor cierre en su breve historial bursátil, cerrando en 27,09 dólares, los títulos han ido alternando fuertes caídas con leves subidas hasta los 14 dólares en los que ha cotizado esta semana, es decir, un descenso de casi el 50%. La compañía tiene una capitalización actualmente de 17.590 millones de dólares.

LOS INGRESOS COMPLETAN EL CÍRCULO

El problema de Snapchat se dibuja fácilmente. La aparición de Instagram frenó la pérdida de usuarios, que agravó la difícil situación económica por la falta de ingresos que venía viviendo la app, provocando una pérdida de confianza del inversor que ha acabado viéndose reflejada en su cotización bursátil.

La facturación publicitaria es la principal fuente de ingresos de Snapchat. La ralentización del crecimiento de usuarios hace que los ingresos se reduzcan de forma inmediata y si a eso se le suma la fuga de anunciantes rumbo a otras plataformas con más audiencia da como resultado los continuos recortes en las proyecciones de ingresos. Los últimos resultados, anunciados en agosto, dieron más malas noticias a los inversores. Frente a las estimaciones de FactSet que hablaban de 188,5 millones de dólares de ingresos, la compañía anunció este trimestre 181,7 millones. La misma decepción se repitió con el dato de pérdidas por acción. Los 0,36 dólares por título estaban seis centavos por encima de lo que esperaban los analistas. En total, las pérdidas netas totales ascienden hasta los 443 millones de dólares.

Por si fuera poco, esta semana eMarketer, una reputada firma de investigación publicitaria, redujo su previsión de ingresos publicitarios este 2017 para Snap. Los analistas esperan una facturación publicitaria en Estados Unidos de 642,5 millones de dólares frente a las 770 millones que habían estimado antes. La pérdida de usuarios y el hecho de que la aplicación todavía "permanece en el ‘cubo experimental’ para muchos anunciantes" son las principales causas que apuntan para justificar el descenso de la previsión.

A nivel mundial, la previsión facturación es de 774,1 millones de dólares, por debajo de los 900 millones que se esperaban al incio del año

El tijeretazo a la previsión de los ingresos de Snap no es el primero de este año. eMarketer ya recortó el pronóstico original 800 millones de dólares en marzo debido, en aquel momento, a un reparto de ingresos más alto de lo esperado con los editores. A nivel mundial, la previsión facturación es de 774,1 millones de dólares, por debajo de los 900 millones de dólares fijados a principios de este año por los analistas.

No es el único recorte en previsiones de Snap. JP Morgan redujo recientemente su precio objetivo en 2 dólares, de 16 hasta los 14 dólares, después de observar las últimas novedades de formatos publicitarios presentadas por la compañía. Los diferentes analistas culpan a Snapchat de que tras dos años, su negocio de publicidad no ha encontrado formatos que logren llamar la atención de los profesionales del marketing.

Noticias relacionadas

Snapchat reproduce 8.000 millones de vídeos al día, tanto como Facebook o YouTube

Snapchat, ¿el fantasma silencioso que amenaza a las grandes redes sociales?

Snapchat saldrá a bolsa a un precio de 17 dólares por acción

Snapchat cae un 11% tras presentar unos resultados peores de lo esperado