- Broadcom reiteró que su proposición de 82 dólares por acción era "su mejor y última oferta"

- La compañía había planteado inicialmente una oferta de 70 dólares por título

- 3,765$

- 2,46%

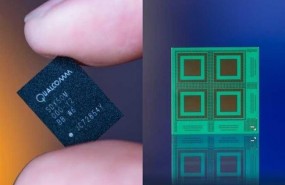

El consejo de administración de Qualcomm ha vuelto a expresar su rechazo a la oferta de compra de 121.000 millones de dólares (97.187 millones de euros) presentada por Broadcom, tachándola de "inaceptable", aunque ha expresado su disposición a discutir con su competidora acerca de una propuesta que "refleje apropiadamente" el valor de la compañía.

Tras mantener un encuentro entre ambas directivas el pasado 14 de febrero, donde Broadcom reiteró que su proposición de 82 dólares por acción representa "su mejor y última oferta", el presidente de Qualcomm, Paul Jacobs, ha remitido una carta al presidente y consejero delegado de Broadcom, Hock Tan, mostrándose dispuesto a emprender conversaciones sobre una nueva oferta que mejorase las actuales condiciones, tanto de valoración como de certidumbre.

"Nuestro consejo está abierto a nuevas discusiones con Broadcom por si puede alcanzarse una propuesta que refleje apropiadamente el verdadero valor de las acciones de Qualcomm y garantice unos niveles apropiados de certidumbre a la operación", señala la misiva.

En este sentido, el presidente de Qualcomm señala que, en caso de no poder llegarse a un acuerdo sobre una propuesta mejorada por parte de Broadcom, el consejo de administración está convencido de la capacidad de Qualcomm para alcanzar un valor superior en el corto y largo plazo para los accionistas mediante la ejecución de su propia estrategia de crecimiento.

Broadcom decidió el pasado 5 de febrero elevar un 17% su primera oferta por Qualcomm, hasta 82 dólares por acción desde los 70 dólares anteriores, alcanzando así un montante de 121.000 millones de dólares que convertirían la fusión en la mayor entre empresas del sector tecnológico.