- La inmobiliaria del empresario mexicano ha ofrecido 44,5 millones de euros

- Con esta operación, Bankia se deshace de sus principales participadas

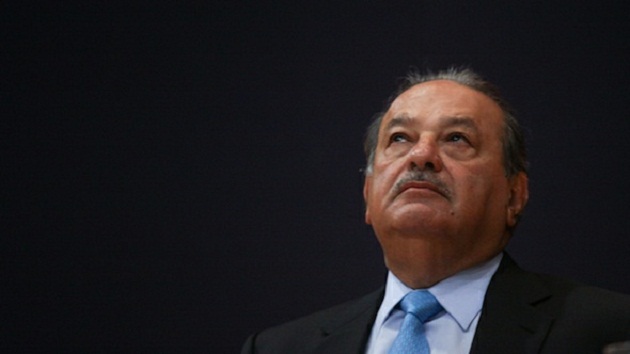

Caídas esperadas en Realia, del 15,12% en estos momentos, que, aun así, sigue cotizando por encima de lo que ha ofrecido Carlos Slim en su OPA (la compañía cotiza en los 0,730 euros y Slim ha ofrecido 0,58 euros). En los medios ya se habla de que Slim pone contra las cuerdas a los minoritarios que tienen su dinero invertido en la compañía. Bankia, por su parte, está plana y ahora cae ligeramente (-0,15%).

- 1,784€

- 2,65%

- 0,998€

- -1,19%

Como saben este miércoles, con el mercado cerrado, se supo que la inmobiliaria Carso, del magnate mexicano Carlos Slim, ha firmado un acuerdo con Bankia para la compra de la participación de la entidad financiera en Realia Business. Así, Slim se hace con el 25% de Realia por 44,5 millones de euros.

Según ha informado la entidad a través de un hecho relevante a la Comisión Nacional del Mercado de Valores (CNMV), la oferta de Carso asciende a 0,58 euros por acción, lo que supone un precio total de 44,48 millones de euros.

El contrato de compraventa queda sujeto a la evaluación por parte del Ministerio de Hacienda y Administraciones Públicas y la emisión de un informe de valoración por parte de un banco de inversión que manifieste que se considera que el precio de la operación constituye un precio de mercado.

Asimismo, Carso se ha comprometido a formular en el plazo de nueve meses desde la firma del contrato una OPA por el 100% de Realia al mismo precio de la operación, es decir 0,58 euros por acción. No obstante, y teniendo en cuenta que Hispania ya planteó anteriormente una OPA, “Carso vendrá obligado a presentar la OPA como oferta competidora en los plazos previstos en la normativa para ofertas competidoras”, señala el comunicado de Bankia.

La entidad recuerda que la OPA “estará sometida a la condición suspensiva consistente en la ejecución del contrato de compraventa”. Por tanto, “si al final del plazo de aceptación de la OPA tal condición no se hubiera cumplido, la OPA quedará sin efecto”.

Slim se compromete a lanzar una OPA como oferta competidora con Hispania

Las acciones de Realia cerraron este miércoles la sesión con una caída del 2,27%, hasta 0,86 euros.

BANKIA SE DESPRENDE DE SUS PRINCIPALES PARTICIPADAS

Con la venta de su participación en Realia, Bankia se ha desprendido de todas sus principales participaciones industriales, un proceso que inició a finales de 2012 y por el que ha obtenido unos ingresos de 4.670 millones de euros. Estas desinversiones son una de las condiciones impuestas por Bruselas para aprobar el plan de reestructuración de la entidad nacionalizada y conceder ayudas por 17.959 millones de euros.

Tras la salida del accionariado de la inmobiliaria, el banco que preside José Ignacio Goirigolzarri sólo conservará participaciones industriales menores, entre las que se incluye el 50% del grupo de concesiones e infraestructuras Globalvía. Bankia espera deshacerse de todas sus participaciones durante la primera mitad de 2015.

Según informa Europa Press, Bankia ya ha completado la salida del accionariado de Metrovacesa, Iberdrola, Mapfre, IAG, Indra, NH Hoteles y Deoleo, entre otras compañías.

LA VALORACIÓN DE LOS EXPERTOS

Los expertos de Ahorro Corporación recalcan que son malas noticias para Realia "ya que aunque el precio propuesto por Slim para hacerse con Realia es un 18% superior al de 0,49 euros/acción ofrecido por Hispania, es un 32% inferior a su precio de mercado (0,860€/acción)".

Ahorro da una elevada probabilidad de éxito a la OPA de Slim

Estos expertos dan una elevada probabilidad de éxito a la OPA de Slim, después de haberse hecho con la participación de Bankia (24,953%), y teniendo en cuenta que es el segundo mayor accionista de FCC, el cual posee a su vez un 36,9% del capital de Realia.

"No esperamos que la noticia tenga impacto en la cotización de Hispania, ya que desde hace semanas estaba descontado que FCC no iba a acudir a la OPA, y que por tanto, su oferta no iba a resultar exitosa", concluyen estos analistas.

Por su parte, los analistas de Bankinter subrayan que esta nueva oferta por Realia, a un precio con un descuento del 32,55% respecto al cierre de mercado, "recalca el interés de los inversores internacionales por el sector inmobiliario".

Lea además:

FCC da marcha atrás a la venta de su participación en Realia aludiendo a su fuerte balance

FCC descarta la venta de su participación en Realia, frenada por Slim

La CNMV admite la OPA de Hispania sobre Realia

Slim desembarca en Cementos Portland y revoluciona la cúpula tras su entrada en FCC