- También ha elevado la calificación de BFA, Bankinter, Ibercaja y Abanca

- S&P mejora la perspectiva de Santander, Caixabank y Kutxabank

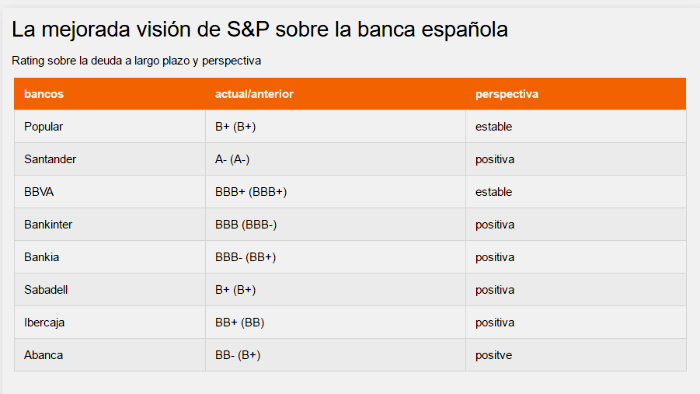

La agencia de calificación de riesgos S&P Global Ratings ha actualizado su visión crediticia sobre la banca española, y el veredicto es bastante favorable para el sector. En especial, destacan las mejoras de calificación de Bankia, que vuelve al grado de inversión, Bankinter, Ibercaja y Abanca.

- 1,784€

- 2,65%

- 7,378€

- 0,11%

Así, la agencia ha sacado del 'bono basura' a Bankia, ya que ha elevado su calificación hasta BBB- desde BB+ y ha mantenido la perspectiva sobre el mismo positiva. S&P espera que la entidad continúe este año y el próximo fortaleciendo "gradualmente" su solvencia mediante una "retención de ingresos" y la "emisión de instrumentos híbridos".

Por otro lado, también ha revisado al alza la calificación de BFA, su matriz, hasta BB+ desde BB-. Bankinter ha sido otra de las entidades examinadas que también ha visto elevar su calificación hasta BBB desde BBB-.

La calificadora ha tomado esta decisión tras considerar que la banca española ha "absorbido ampliamente" el coste del crédito de la burbuja inmobiliaria

Ibercaja es otra de las entidades que ha visto mejorada su calificación por parte de la agencia y ha pasado hasta el BB+ desde el BB, su perspectiva se mantiene en positiva. Por su parte, Abanca ha aumentado su calificación hasta BB- desde B+. Además, ha mejorado las perspectiva de Santander, CaixaBank, Kutxabank. Sin embargo, Banco Popular ha sido "el peor parado" de los bancos, ya que ha empeorado su perspectiva, que ha pasado de positiva a estable.

Tras esta actualización de las notas de solvencia de la banca española, tan sólo cinco de las 15 instituciones financieras examinadas por S&P obtienen una calificación en grado especulativo, lo que en la jerga del sector se conoce como 'bono basura'.

La calificadora ha tomado esta decisión tras considerar que la banca española ha "absorbido ampliamente" el coste del crédito de la burbuja inmobiliaria y la consecuente "profunda" crisis económica. "Esperamos que la recuperación económica continúe y que el mercado inmobiliario gane más dinamismo", ha señalado S&P, que considera, además, que los riesgos económicos a los que ha hecho frente la banca española "se han reducido" y ve como "positiva" la tendencia de los riesgos económicos y de la industria financiera.

Asimismo, la calificadora de crédito ha revisado de 'estable' a 'positiva' la perspectiva de la nota de solvencia de Santander ('A-'), CaixaBank ('BBB'), Kutxabank ('BBB-') y Caja Laboral ('BBB-'), mientras que ha rebajado la de Popular ('B+') de 'positiva' a 'estable'.

S&P también ha confirmado los 'ratings' de Sabadell ('BB+') y de BBVA ('BBB+') y mantiene sin variaciones la perspectivas de ambas calificaciones.

Este jueves, los bancos han tenido una buena sesión bursátil. Las siete entidades que cotizan en el Ibex 35 han cerrado con subidas que han ido desde el avance del 0,35% de BBVA hasta la subida del 2,75% registrada por Banco Popular.

LA OVEJA NEGRA DEL SECTOR

Popular se convierte en la oveja negra del positivo informe de S&P sobre la banca española con una rebaja de la perspectiva desde “positiva” a “estable” y con el mantenimiento de la calificación en B+, dos escalones por debajo del ‘bono basura’ (grado especulativo). “En nuestra opinión, el banco no está recuperando su perfil financiero como estaba previsto”, apuntan los analistas de S&P.

“Los resultados de Popular recién publicados en 2016 mostraron pérdidas mayores de lo esperado. (...) A pesar de las mayores provisiones, el banco no pudo alcanzar el objetivo anunciado de alcanzar el 50% de cobertura de los créditos morosos (NPAs, por sus siglas en inglés) en 2016”, dijo la agencia.

LOS ACTIVOS IMPRODUCTIVOS CONTINÚAN EN NIVELES ELEVADOS

No obstante, S&P advierte de que el alto nivel de activos improductivos de la banca, aproximadamente el 15% del total a cierre de 2016, podría representar un "riesgo de cola" si la situación económica empeora. En este sentido, proyecta que los activos tóxicos del sector se habrán reducido hasta el 11% en 2018.

La agencia estima que la rentabilidad podría mejorar moderadamente en los próximos años, aunque los retornos "probablemente" se equipararán a los costes del capital, puesto que el crecimiento en los volúmenes de negocio no será lo suficientemente fuerte para compensar el impacto negativo de los bajos tipos de interés en la generación de beneficios.

Para S&P el actual escenario económico de España, en el que prevé que se reduzca el déficit fiscal y la deuda pública se estabilice, provocará que las condiciones del crédito en España converjan con las de la media de la zona euro, lo que ofrecerá al Gobierno el suficiente espacio para reforzar la economía y mejorar, en última instancia, la resiliencia de esta ante 'shocks' potenciales.