- Varias grandes empresas del Ibex como BBVA, Santander o Telefónica obtienen gran parte de sus ingresos en países emergentes

- Siguen siendo mercados más rentables para estos grupos que España

- 27,400

- 0,24%

Alarma en las grandes empresas del Ibex 35. Los mercados más importantes para los ‘blue chips’, se enfrentan también a importantes incertidumbres también lejos de Cataluña. El Banco de España ha dejado claro que hay “riesgos” en México, Brasil y Turquía, a pesar de que observa avances en los tres casos.

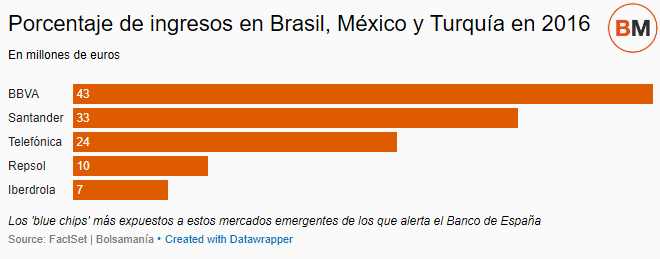

No son mercados cualquiera. Se trata de tres de las economías emergentes más pujantes a principios de siglo pero que, por diferentes razones, se han visto en vueltas en turbulencias políticas o económicas -o ambas cosas- durante los últimos años. Y también son fuentes importantes de facturación para las cuentas de resultados del sector empresarial español, con nombres propios como Santander, BBVA, Telefónica, Ibedrola, Mapfre o DIA.

Un ejemplo claro es BBVA, que generó el 39% del beneficio entre enero y septiembre en México, un 14% en Turquía y un 15% en América del Sur, región muy condicionada por Brasil, aunque en este país apenas tiene presencia. Así, más de la mitad del beneficio del banco presidido por Francisco González depende de los mercados sobre los que alerta el BdE. Cuenta con 22.945 empleados en Turquía y otros 37.044 en México, frente a los 30.584 en España.

Santander, BBVA, Telefónica o Iberdrola tienen importantes intereses en economías emergentes como Brasil, México o Turquía

El problema para la economía mexicana ha sido principalmente la llegada a la Casa Blanca de Donald Trump. El euro se disparó un 16% respecto al peso mexicano en 2016, por la caída de éste en los mercados internacionales, lo que reduce los ingresos en euros que obtiene BBVA en México. Este año el peso recupera terreno ante el “dinamismo de la actividad económica” del país, en contra de lo esperado, arguye el BdE. Para los economistas del organismo gobernado por Luis María Linde, la mejoría se produce por una percepción menos negativa sobre que Washington pueda romper los tratados comerciales con su país vecino, así como una mayor probabilidad de que en 2018 gane un aspirante moderado la presidencia de México. “No obstante, la incertidumbre sobre ambos procesos no se ha despejado y podría reaparecer en los próximos meses”, sentencia el informe.

En el caso de Turquía, los problemas surgieron con el golpe de estado fallido en la noche del 15 al 16 de julio de 2016 y la purga posterior del presidente Recep Tayyip Erdogan, que golpeó a la lira turca. Desde ese día el euro sube un 41% respecto a su moneda. La evolución económica de la economía otomana este año es “relativamente favorable”, pero “la situación de la economía turca sigue siendo compleja, en un contexto en el que cabe esperar un menor dinamismo de la actividad conforme vayan agotándose las medidas de estímulo introducidas por el Gobierno”, avisa el BdE. Además, prosigue, “el margen de maniobra del banco central para suavizar su política monetaria restrictiva está limitado por unas tasas de inflación que se sitúan por encima del 10%”.

RIESGO POLÍTICO EN BRASIL

¡

Banco Santander, por su parte, no está en Turquía. Pero sí en México y, especialmente, en Brasil, con un 7% y un 26% respectivamente de los 5.077 millones de euros de ganancias en los nueve primeros meses de 2017. La plantilla en estos dos países es de 46.261 trabajadores en Brasil y de 18.217 en México. En España es de 22.904 a lo que se suma 11.695 empleados antes del recorte de plantilla que negocia ya con los sindicatos.

La economía brasileña salió de una “profunda y larga recesión” en el primer trimestre de este año, gracias a la corrección del desequilibrio interno y de la inflación y una mayor estabilidad de los mercados financieros, enumeran los autores del informe de estabilidad financiera. Sin embargo, reformas que el BdE considera necesarias para prolongar esta recuperación “todavía no han sido aprobadas por el aumento del riesgo político”. De hecho, dice el supervisor español, “este riesgo es el más significativo para esta economía en los próximos meses, ya que podría hacer reaccionar desfavorablemente a los mercados financieros”. En cuanto a la divisa brasileña, el euro perdió un 20% en 2016 sobre el real, pero en 2017 sucede lo contrario y avanza un 11% para disgusto del Santander.

Telefónica no se queda atrás en esta exposición. El importe neto de la cifra de negocio de la operadora fue de 38.846 millones de euros. Brasil fue su segundo mercado más importante tras el de España, con 9.128 millones de euros, el 26%. México apenas supuso el 1%, con 332 millones de euros.

Otros valores destacados del Ibex 35 como Iberdrola, Mapfre o DIA también tienen grandes intereses en estos países. La evolución de estos mercados es importante para sus cuentas por dos vías. Por una parte, la tendencia del consumo interno. Por otra, la fortaleza o debilidad de su divisa, que en los tres casos se desplomaron el año pasado y se recuperan en parte en 2017.

Las empresas usan a menudo diferentes tipos de derivados para reducir la volatilidad de las monedas en sus cuentas, lo que limita el daño potencial de divisas que tradicionalmente sufren movimientos más bruscos. Según un estudio de la consultora EY y el instituto IEB, el 61% de las empresas españolas con compras o ventas fuera de la Eurozona sienten, en general, preocupaciones por el impacto en su negocio de los tipos de cambio.

NO SON SÓLO UN AMENAZA

Las economías emergentes han sido más inestables en los últimos años que los mercados desarrollados, tanto por las condiciones políticas como por las económicas. Pero no son únicamente una amenaza para las entidades españolas que tienen intereses allí. Todo lo contrario. Por ejemplo, los bancos españoles encuentran oportunidades de mejorar su maltrecha rentabilidad frente a los tipos al 0% de la Zona Euro.

En concreto, el conjunto de la banca española obtuvo un ROE -rentabilidad sobre fondos propios- del 7,1% en junio, según la última estimación del Banco de España. Pero en el mercado doméstico, la ratio cae hasta el 5,9%. En las cuentas de resultados de Santander se observa esta brecha: mientras que Brasil pesa un 26% en el beneficio de los nueve primeros meses de 2017, únicamente representa el 13% de los recursos de clientes y un 9% del crédito bruto a clientes. España, por su parte, supone el 36% de los activos y el 27% de los préstamos, pero su ponderación en las ganancias desciende hasta el 15%.

Por el contrario, Telefónica convierte un mayor porcentaje de sus ingresos en beneficio neto en resultado operativo antes de amortizaciones (Oibda, variable que usa Telefónica en sus cuentas, menos restrictivo que el Ebitda, que también resta intereses e impuestos) en España que en Brasil, con un 39,7% y un 34,6% respectivamente. No obstante, para este valor, igual que para los grandes bancos, los mercados emergentes suponen una vía de diversificación. De esta forma se limita el peligro de lo que sucede en casa, como la incertidumbre de Cataluña. La diversificación internacional “podría ayudar a amortiguar el descenso de ingresos si la secesión catalana tuviera un impacto económico negativo para el resto de España”, apunta Fitch en un informe.

Así, lo que suceda con Brasil, México o Turquía marca el desempeño del Ibex 35, ya que Santander, BBVA y Telefónica son los valores que más pesan junto con Inditex en el selectivo. En concreto, suman un 34%. Con Iberdrola se alcanza el 42%. La eléctrica también tiene importantes intereses en Brasil tras la fusión de su filial Elektro con Neonergia, al suponer un 8% del Ebitda de 3.092 millones de los tres primeros trimestres del ejercicio. Mientras que Repsol pondera un 4%, y tiene inversiones en Brasil y México.

Noticias relacionadas

¿Cómo se protegen Telefónica, Santander, Mapfre o DIA del desplome del real brasileño?

Fitch señala a Gas Natural y Cellnex como las dos empresas más afectadas por la crisis de Cataluña

Santander gana 5.077 millones hasta septiembre, un 10% más, tras destinar 515 millones a extraordinarios