La inflación sigue siendo uno de los principales quebraderos de cabeza para los bancos centrales, las empresas y los mercados. En Estados Unidos, por ejemplo, el dato de enero escaló al 7,5%, el más alto desde 1982. Es por ello que voces como la de James Bullard, presidente de la Reserva Federal (Fed) de San Luis, apuestan por una subida más rápida de los tipos de interés para atajarla. Lo cierto es que entre las causas que pueden estar provocando estos niveles tan altos en los precios son múltiples. Una de ellas es la de Mark Munro, director de Inversiones en Abrdn, que se pregunta si las energías limpias pueden estar detrás de ello.

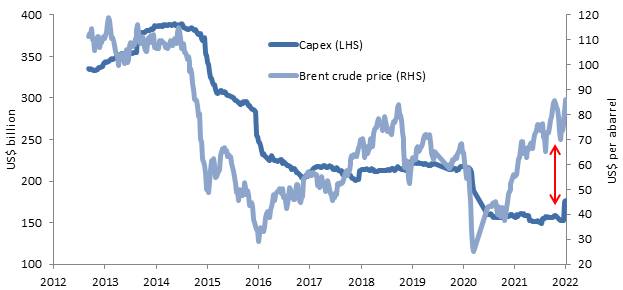

"El aumento de los precios del petróleo ha fomentado históricamente una mayor inversión por parte de las empresas energéticas, pero esa relación parece haberse roto últimamente", afirma en el informe. Lo ejemplifica tomando como referencia el año 2020. Desde entonces, los precios del crudo han subido considerablemente, mientras que el gasto de capital (capex) ha disminuido.

Entre las causas que pueden explicar este giro en las tendencias, Munro apunta a que las empresas de petróleo y gas han redirigido su dinero invertido en energías más ecológicas, por lo que a medida que esto se vaya acrecentando, se podrían ver desequilibrios a largo plazo, con el consecuente incremento de los precios.

Noticia relacionada

La decisión de Shell de abandonar el yacimiento petrolífero de Cambio, con reservas aún por extraer, ilustra esta "ruptura histórica" entre los precios del 'oro negro' y la inversión. La compañía se escudó en que los argumentos económicos no eran suficientemente fuertes en ese momento. "Esto es coherente con la evaluación de nuestros analistas de que las grandes petroleras están empleando ahora tasas de interés más altas para los nuevos proyectos. Sin embargo, la retirada de Cambo va en línea con el objetivo de Shell de lograr cero emisiones netas para 2050, y la necesidad de demostrar el progreso hacia este elevado objetivo", argumenta.

La presión de los accionistas sobre las empresas energéticas desde el punto de vista de los objetivos de medioambiente, sostenibilidad y gobernanza (ESG, por sus siglas en inglés) puede hacer que el ejemplo de Shell no sea el único. Esta reducción de la producción en algunas de estas empresas puede llevar a nuevos desequilibrios entre la oferta y la demanda que disparen los precios del barril de crudo, cuya cotización ya se está dejando notar en los datos de inflación.

Por ello, el Grupo de Inversores Institucionales sobre el Cambio Climático (IGCC, por sus siglas en inglés), cuyos miembros representan 50 billones de euros en activos, solicitó a la Unión Europea considerar el gas como energía verde.

EL AUMENTO DE LA DEMANDA DE MINERALES CRÍTICOS

Noticia relacionada

Sin embargo, estos dos no serán los únicos sectores sobre los que repercutirá este aumento de la inversión. El Banco Mundial ha sugerido que la extracción de minerales críticos podría quintuplicarse de aquí a 2050 para atender a la demanda prevista de las tecnologías verdes.

"El crecimiento de las energías renovables y de los vehículos eléctricos será un fuerte motor de la demanda de cobre entre los próximos 5 y 10 años. Sin embargo, los proyectos de cobre de gran tamaño y calidad son escasos", advierte el analista de Abrdn. Esto no se produce por deseo de las empresas, sino por las limitaciones naturales propias y las leyes que ponen un tope a las extracciones, por lo que será una "difícil batalla" satisfacer la alta demanda que se espera.

NO HAY PRUEBAS DE QUE LA ENERGÍA VERDE IMPULSE LA INFLACIÓN

Bajo este contexto, desde Abrdn han reducido en sus fondos de grado de inversión los activos de transporte de gas y la exposición a las emisiones de deuda a más largo plazo de las empresas petroleras, que "podrían negociarse a valoraciones estructuralmente más baratas (es decir, con mayores diferenciales de crédito) con el tiempo".

A la vez, los inversores han aumentado su exposición en títulos relacionados con la transición y las energías renovables, especialmente con el aumento de los productos con la etiqueta ESG.

"Aunque existe el riesgo de que las políticas climáticas y los factores ESG puedan impulsar nuevas presiones sobre la oferta en los mercados de la energía, los metales y los minerales, todavía no tenemos suficientes pruebas para creer que la inflación general se dispare o sea estructuralmente más alta como consecuencia de ello", explica Munro. Este experto sostiene que el reciente aumento de los precios de la energía ha sido el resultado de la combinación de una inversión moderada en combustibles fósiles en los últimos años, debido en parte a la mayor atención prestada a los objetivos de reducción de carbono, la oferta insuficiente en energías renovables y los problemas de distribución derivados del coronavirus.

"Esperamos que el impacto en la inflación general de los recientes altos precios de la energía alcance su punto máximo durante 2022. Mientras tanto, es probable que los responsables políticos se enfrenten a importantes quebraderos de cabeza tanto por la seguridad energética como por la inflación de los precios al consumo", aclara.

El debate ahora se centra en si la inflación pasará a un nuevo régimen en el que será estructuralmente más alta, lo que dista del ideal de la clase de activos preferidos por la entidad. "Una inflación más alta durante más tiempo exige, naturalmente, un enfoque más flexible de la gestión de la duración y, en función de las necesidades específicas de los clientes, una mayor proporción de estrategias de menor duración y/o sin restricciones en la combinación", concluye.

Noticias relacionadas

La inflación de EEUU escala al 7,5% en enero, la mayor subida desde 1982

Los expertos insisten en los 100 dólares del crudo: "Los fundamentales lo justifican"

Bullard: la Fed debe "adelantar" el endurecimiento tras el aumento de inflación