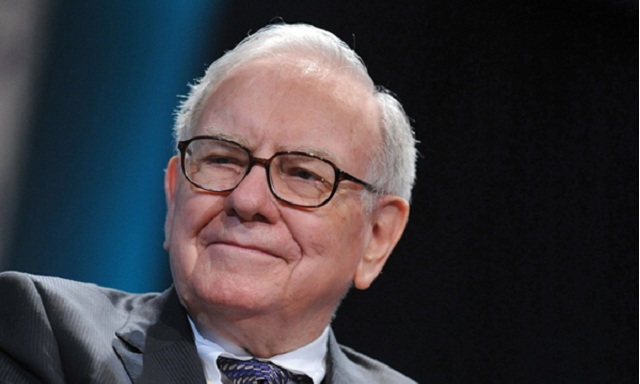

- François Badelon, de Amiral Gestion, alaba 'la estrategia sensata' para invertir de Buffett

- El CEO de Berkshire Hathaway es apodado como el Oráculo de Omaha, un gurú del mercado

Warren Buffett no sólo ha sido un inversor de éxito que ha llegado a generar una de las fortunas más importantes del mundo, sino que ha creado un estilo de inversión que muchos intentan seguir. La idea parece sencilla, apostar por empresas de alta calidad que aseguren valor a largo plazo frente al resto del mercado. Lo que es algo más complejo es la selección de estas empresas.

- 476,570$

- 0,96%

En ello radica el método de inversión value, basado en gran parte en los fundamentales de la empresa. Y en ello se basa especialmente el método de trabajo en bolsa del CEO de Berkshire Hatthaway, una de las empresas más valiosas del mundo, por tamaño de la compañía y activos, y por volumen de capitalización bursátil.

Lea también: Así invierte Warren Buffett, el tercer hombre más rico del mundo

El libro 'Warren Buffett', escrito por Robert G. Hagstroom, trata de desgranar las claves de las estrategias del 'Oráculo de Omaha'. “Este libro es la mejor síntesis que podemos encontrar de los principios de inversión de Warren Buffett. Robert G. Hagstroom esquematiza en doce sencillos puntos su fórmula maestra para invertir en acciones”, explica François Badelon, quien asegura que la gestora “Amiral Gestion no existiría si yo no lo hubiese leído por primera vez en 1995”. A continuación, y sin hacer spoiler que reste atractivo a este interesante libro, los doce puntos citados:

1. EL MAYOR INVERSOR DEL MUNDO

Hagstroom recuerda que la revista Forbes publica la lista de los 400 americanos más ricos. Y los nombres suelen bailar, pero el de Buffett siempre está presente. No obstante, el dato interesante de esto es que es el único que aparece siempre entre los cinco primeros habiendo generado su fortuna a base de una inversión inteligente. Un dato consolida esta percepción: en 1956 Buffet inició una sociedad de inversión con 100 dólares, y tras 13 años la vendió por 25 millones de dólares.

2. LA FORMACIÓN DE WARREN BUFFETT

El método inversor de Warren Buffett es exclusivamente suyo, a pesar de que se basa en las filosofías que ha absorbido de figuras de mucho peso

Mucho se ha escrito sobre la adquisición de conocimientos de Buffett, pero no todo es del todo cierto. “El método inversor de Warren Buffett es exclusivamente suyo, a pesar de que se basa en las filosofías que ha absorbido de figuras de mucho peso: Benjamin Graham, Philip Fisher, John Burr Williams y Charles Munger”. Los tres primeros fueron formadores, explica el autor, y el último “socio, álter ego y compinche”.

3. “NUESTRO NEGOCIO PRINCIPAL SON LOS SEGUROS”

A partir de 1962 Buffett comenzó a comprar acciones de Berkshire Hatthaway, sociedad de la que tomó el control en 1965. Ésta era una compañía textil con 2,9 millones de dólares en valores negociables, que en un año pasaron a ser 5,4 millones. En 1967, el rendimiento que obtenía de las inversiones ya tres veces superior a la división original de textil. Ese mismo año, Berkshire compró por 8,6 millones de dólares el capital de dos empresas de seguros de Omaha, National Indemnity Company y National Fire & Marine Insurance Company. Comenzaba “una fenomenal historia de éxitos”.

4. COMPRA DE UNA EMPRESA

“Berkshire es una compañía compleja, pero no complicada”, relata el libro Warren Buffett. Tiene unas 100 empresas independientes de diversos sectores, gracias a “la corriente de beneficios generada por las actividades aseguradoras”. “Mediante la utilización de este flujo de liquidez adquiere también bonos y acciones de compañías negociadas públicamente”, resume Robert G. Hagstroom.

5. PRINCIPIOS DE EMPRESA

En este quinto capítulo del libro, Hastroom inicia una serie de cuatro episodios sobre 'El método Warren Buffett'. Ya saben, estos principios fáciles de enumerar pero difícil de aplicar, por lo que el autor trata de arrojar más sobre el asunto. Así, para invertir en cualquier empresa, hay tres requisitos que debe cumplir ésta: ser sencilla y fácil de entender, tener una historia operativa coherente, y ofrecer perspectivas favorables de largo plazo.

Lea también: Las siete preguntas clave para Warren Buffett

6. PRINCIPIOS DE DIRECCIÓN Y GESTIÓN

La segunda parte del método de Buffett se centra en lo que exige el Oráculo de Omaha a la dirección de una compañía para que ésta entre de una u otra forma en cartera. El fundador de Berkshire exige para considerar la inversión en una empresa, que sus ejecutivos sean sincersos con los accionistas y saber si oponen resistencia a los imperativos institucionales.

7. PRINCIPIOS ECONÓMICO-FINANCIEROS

El tercer capítulo de este bloque se centra en los fundamentales. ¿Cuál es el porcentaje de beneficio sobre los recursos propios? ¿Cuáles son los owner earnings (ganancias del titular)? Asimismo, también son clave los márgenes de beneficio, y si la compañía ha creado, como mínimo, un dólar de valor de mercado por cada uno retenido.

8. PRINCIPIOS DEL VALOR

Cuarta y última entrega del método Buffett. En este caso, el autor analiza cuál es el valor de la compañía, y si puede adquirirse la empresa con una rebaja considerable respecto al valor intrínseco.

9. INVERSIÓN EN VALORES DE RENTA FIJA

La actividad más conocida de Warren Buffett es la que protagoniza en renta variable, con acciones ordinarias y su postura de “comprar y mantener”

La actividad más conocida de Warren Buffett es la que protagoniza en renta variable, con acciones ordinarias y su postura de “comprar y mantener”, con ejemplos históricos como Coca-Cola, American Express o Gillette. Pero también realiza compras en renta fija, tanto de corto como de largo plazo, y que incluye bonos corporativos, públicos, convertibles, acciones preferentes convertibles o incluso bonos basura de alto rendimiento (high yield).

10. GESTIÓN DE LA CARTERA DE VALORES

Hasta este capítulo Robert G. Hagstroom analiza cómo toma sus decisiones de inversión, pero es sólo la mitad del proceso. La segunda es “el proceso continuo y permanente de gestión de la cartera y aprendizaje para enfrentarse con la montaña rusa emocional que acompaña inevitablemente a tales decisiones”.

11. LA PSICOLOGÍA DEL DINERO

Este capítulo se centra en ligar la importancia de los sentimientos en la inversión y la vida de Buffett como inversor. Hay una cita del Oráculo de Omaha en 1999 que recuerda Hagstroom y que merece la pena destacar: “El éxito en las inversiones no guarda relación con el coeficiente intelectual, si éste se encuentra por encima de 125. Si usted tiene una inteligencia normal y corriente, lo que le hace falta es el temperamento que domine las ansias que propician que otros inversores se metan en problemas”.

12. EL HOMBRE SIN LÓGICA

El último capítulo empieza con una pregunta. ¿Debemos llegar a la conclusión de que Buffett es 'el hombre sin lógica? Merece la pena leer el libro para que cada lector construya su propia respuesta. Lo que es innegable es que, con o sin lógica, es uno de los inversores con más éxito de la historia. O quizás el que más.

Lea además:

¿Cuál es la sorprendente apuesta de Warren Buffett para 2016?

Los grandes consejos de inversión de Warren Buffett, el Oráculo de Omaha

Este es el secreto de Warren Buffett para invertir con éxito

La regla de Warren Buffett para obtener un gran beneficio en su cartera

El simple test de Warren Buffett para separar a los inversores de los especuladores

Las claves de la carta de Warren Buffett a los inversores de Berkshire Hathaway

Warren Buffett amenaza a los bancos: 'Podría retirar el dinero si cobran por los depósitos'

Warren Buffett inicia contactos para comprar Yahoo