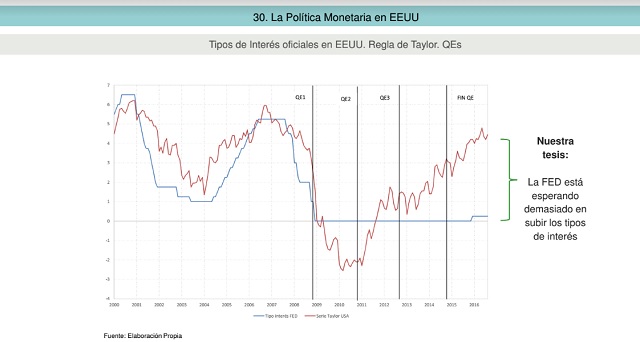

- Pese a las expectativas en diciembre de 2015 de cuatro alzas este año, no se han tocado desde entonces

- La regla de Taylor, que conjuga empleo e inflación, ha sido usada recurrentemente por el banco central

La época del dinero gratis toca a su fin en Estados Unidos. La Reserva Federal (Fed) ha anunciado una subida de los tipos de interés este miércoles, tras la reunión de dos días que arrancó el martes, antes de volver a tocarlos el próximo año. No obstante, la normalización podría ser mucho más brusca de lo que se espera. La Regla de Taylor, seguida históricamente por el banco central, sitúa el objetivo de tipos de interés en el 4%. Ahora están, tras el repunte, en el rango entre el 0,5% y el 0,75%.

“¿Estás de broma? Nadie sabe qué estáis haciendo”. Así respondió el economista John Taylor al presidenta de la Fed de Nueva York, William Dudley, en un coloquio celebrado en octubre de 2015 en el que éste defendió la claridad de la política monetaria de la institución. Un año después, si volvieran a coincidir en una conferencia, el mensaje de ambos seguramente sería similar.

John B. Taylor, profesor de Stanford y uno de los economistas más citados en política monetaria, lo que le convierte en un 'futurible' Premio Nobel, propuso en 1993 una ecuación que relaciona los dos objetivos de la Fed para guiar su política monetaria y hacerla más predecible. Es decir, conjugar las metas de pleno empleo y estabilidad de precios con una inflación del 2%. La ecuación tiene en cuenta el exceso de estas variables frente al objetivo de la Fed y el resultado varía en función de los datos tomados para ello. Su cálculo no es sencillo, pero sí su interpretación: el resultado es el tipo de interés nominal que corresponde a la salud de la economía.

La Regla de Taylor es una regla que proporciona el tipo de interés correcto dada la perspectiva de la progresión de la economía hacia los mandatos de la Fed

“La Regla de Taylor es una regla que proporciona el tipo de interés correcto dada la perspectiva de la progresión de la economía hacia los mandatos de la Fed. Aunque no se establece como política a seguir, se invoca con frecuencia desde la Fed para alentar a los participantes del mercado a considerar las ramificaciones de los cambios en las previsiones”, señalan en un informe los analistas de UBS. Precisamente tanto el banco de inversión suizo como en Bank of America Merrill Lynch sitúan a Taylor como el candidato “idóneo” para sustituir a Yellen en caso de que Donald Trump cumpla con su promesa de sustituirla al frente del banco central.

Pero antes de que el presidente electo decida llevar o no cabo una de sus muchos mensajes preelectorales, Yellen y el resto de miembros -ahora nueve más, porque todavía hay dos vacantes- del Comité de la Fed (FOMC, por sus siglas en inglés) se enfrentan a la normalización de los tipos, que llevan casi en el 0% desde 2008. Y precisamente la Regla de Taylor anticipa que se haga de forma más brusca de lo esperado. Los cálculos de la gestora GVC Gaesco sitúan los tipos con esta ecuación en el 4% utilizando para la estimación la inflación subyacente y la tasa de paro.

“La Fed utiliza esta regla de forma recurrente para saber dónde deben estar los tipos (ver cuadro). Hasta 2009 el resultado de la ecuación y la tasa evolucionaron de forma similar”, recuerda Jaume Puig, director general de GVC Gaesco y autor del cálculo. En aquel momento, con la crisis, la Regla de Taylor mostraba que los tipos debían situarse en el -2%, ante lo que la Fed respondió con dinero gratis y un programa de compra de activos (QE).

El experto explica que tradicionalmente la Fed se anticipa a la Regla de Taylor en épocas de bajadas de tipos, y tarda en reaccionar en periodos de normalización de la política monetaria. “En otros momentos, por ejemplo en 2004, esperaba a tener dos puntos porcentuales de diferencia como confirmación de la economía antes de subir los tipos”, puntualiza Puig. Sin embargo, actualmente la brecha alcanza los cuatro puntos porcentuales, según su estimación: “La Fed tardó en acabar con su ronda de tres QE hasta que la Regla de Taylor situó los tipos nominales en el 3%. Ahora, según esta ecuación, deberían estar por encima del 4%”, agrega.

LA DICOTOMÍA DE YELLEN

La Fed tardó en acabar con su ronda de tres QE hasta que la Regla de Taylor situó los tipos nominales en el 3%. Ahora, según esta ecuación, deberían estar por encima del 4%

El mercado otorga una probabilidad del 97% a que la Fed apriete el gatillo este miércoles, según el indicador FedWatch de CME Group. La propia Yellen reconoció en un discurso pronunciado en el Congreso el 17 de noviembre que hay “riesgos” para la economía si la Fed no sube “pronto” los tipos, ya que a su juicio la tasa de fondos federales está ligeramente por debajo de ser neutral -ni expansiva ni contractiva, nivel para mantener la economía en equilibrio-. El expresidente del banco central, Alan Greenspan, ya advirtió de ello en verano: “No podemos mantener estos niveles de tipos por más tiempo”.

Para el año que viene, las expectativas del mercado son de entre dos y tres subidas, teniendo en cuenta las previsiones de tipos de los propios miembros de la Fed en septiembre. Sin embargo, estas proyecciones se han ido reduciendo en las últimas reuniones a la vez que ha aumentado su dispersión. La media de estas estimaciones del 1,3% para 2017.

“Todo el mundo esperaba una subida de tipos de interés ahora y respirará de nuevo después de producirse. Pero si los tipos aumentan demasiado o muy rápido, el efecto que se producirá, combinado con una baja inflación y con un crecimiento moderado, podría terminar siendo negativo”, argumenta Benjamin Melman, director de asignación de activos y de deuda soberana en Edmond de Rothschild AM.

Si no elevan los tipos, como dice la Regla de Taylor, la Fed se expone a un riesgo de burbujas en los precios de los activos. Y eso no se lo pueden permitir

Sin embargo, este riesgo es al que apunta la Regla de Taylor. Y podría incluso que fuera beneficioso que se materialice, explica Jaume Puig: “Yellen ha sido muy hábil al aprovechar sucesos como las dudas con China el año pasado o el Brexit para justificar el retraso de las subidas. Han arañado tiempo, pero ahora la Regla de Taylor lo que dice es que podríamos ver hasta cuatro subidas de tipos el próximo año y un periodo prolongado de alzas”.

Para el director general de GVC Gaesco, Yellen y los suyos se enfrentan a una dicotomía: disipar cualquier riesgo de burbuja y evitar la inflación de activos, o proteger el sector exterior al no favorecer el fortalecimiento del dólar. Ante las políticas expansivas del Banco Central Europeo (BCE) y del Banco de Japón, con los tipos en el 0% y el -0,1%, explica que la normalización del precio del dinero en Estados Unidos apreciará el dólar. Al menos, eso es lo que dice la lógica económica y que en la jerga se conoce como 'carry trade': “Se produce en primera instancia un flujo de capitales hacia el país con los tipos más altos. Los inversores venden la divisa en la que está denominada un activo con menor rentabilidad para comprar otra con mayores retornos potenciales”. Un movimiento que ya se está produciendo: el bono a 10 años estadounidense cotiza con una rentabilidad del 2,5%, máximo desde septiembre de 2014.

Sin embargo, el coste de no exponerse a un deterioro de las exportaciones y por lo tanto del crecimiento, implica el riesgo del encarecimiento de los activos, explica Puig. “La inflación subyacente está por encima del 2%, y vemos que están subiendo los precios, por ejemplo en el mercado de vivienda. Si no elevan los tipos, como dice la Regla de Taylor, la Fed se expone a un riesgo de burbujas en los precios de los activos. Y eso no se lo pueden permitir”.