- Una curva de rendimiento más plana "no es inusual" tras una subida de los tipos

Las voces que atizan los planes de la Reserva Federal estadounidense para este año se equivocan según el banco más grande del mundo. Los analistas de JP Morgan consideran que es "demasiado pronto para considerar la política de la Fed un error" pese a la cada vez más plana curva de interés. "Consideramos estas preocupaciones prematuras", establecen.

El pasado mes de marzo dio comienzo el camino hacia la normalización monetaria. El presidente de la Fed, Jerome Powell, debutó en la silla con una subida de los tipos hasta el 1,50-1,75%, con la promesa de que el abandono de las políticas no convencionales sería "gradual" y el Comité Federal de Mercado Abierto (FOMC) apuntando a la posibilidad de encarecer dos veces más este año el precio del dinero.

Sin embargo, según apuntan desde JP Morgan, esta decisión se aleja de ser un error cuando los tipos de interés reales continúan siendo negativos y la mayoría de los indicadores muestran una facilidad de crédito aún extensa.

La preocupación por la coyuntura económica se debe a las similitudes que existen en la actualidad con el periodo comprendido entre 2004 y 2005, cuando el por entonces presidente del regulador, Alan Greenspan, contrajo la economía mediante una subida de tipos. Como ahora, el PMI manufacturero caía tras máximos y la curva de rendimiento empezaba a relajarse. A pesar de ello, el mercado de renta variable se expandió otros tres años antes de caer. En aquel momento, la Fed seguía las directrices que la 'regla de Taylor' marcaba y sobre las que el regulador ya no confía.

"La curva siempre se ha allanado una vez la Fed ha comenzado a subir los tipos (...) el reloj aún no empezado a contar, queda tiempo de sobra", afirman desde JP Morgan

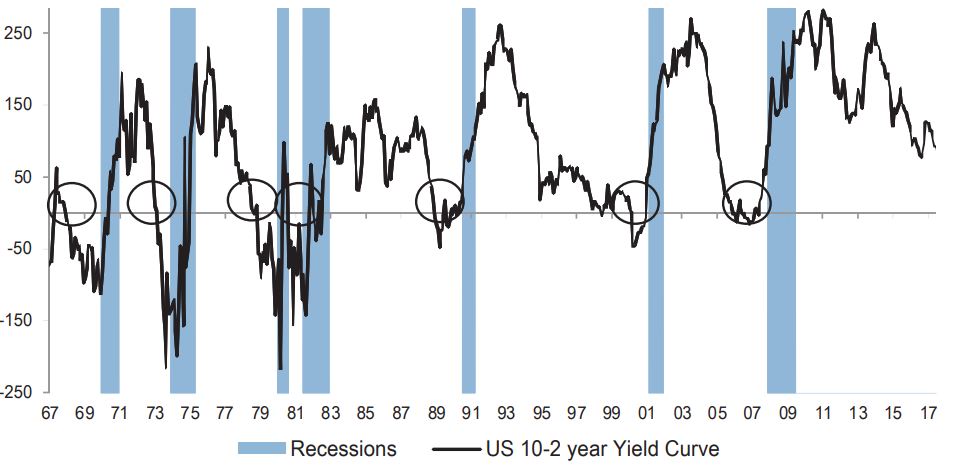

La curva de interés ha sido siempre un fiel indicador de una crisis futura cuando su desarrollo comienza a corregirse. Es cierto que actualmente adopta una forma más plana, sin embargo, los analistas de JP advierten de lo común de este suceso. "La curva siempre se ha allanado una vez la Fed ha comenzado a subir los tipos. Además, el mercado de renta variable tiende a alcanzar máximos una vez el rendimiento de la deuda estadounidense ya se encuentra cayendo, e incluso el retraso entre la formalización de ambos sucesos ha sido de 3 a 6 meses, o incluso mayor. En nuestra opinión, el reloj aún no empezado a contar, queda tiempo de sobra", apuntan desde el banco estadounidense.

De hecho, el pobre rendimiento de Wall Street durante los primeros meses del año aumenta las posibilidades de una mejor rentabilidad de los títulos durante el verano, como ha ocurrido de manera frecuente en periodos ajenos a recesiones, según apuntan los analistas del banco. El análisis de JP Morgan muestra que tras la caída del S&P500 por debajo de la 'media móvil 200', como ha ocurrido recientemente, un mejor rendimiento del 70% del parqué estadounidense se produce históricamente a lo largo del año consecutivo.