- Un año después del inicio de la legislatura no hay novedad sobre esta promesa

- El Ministerio de Economía busca hacer este producto de ahorro más atractivo al rebajar sus comisiones máximas

El Gobierno da pasos para que los planes de pensiones resulten más atractivos para los ahorradores españoles. Aunque no como el PP prometió en el programa electoral, en el que habló de una revisión de su fiscalidad que por ahora no está encima de la mesa.

Así, mientras que el Ejecutivo tenía previsto mejorar la percepción de estos productos enfocados al ahorro a largo plazo de cara a la jubilación con medidas fiscales que competen al Ministerio de Hacienda y Función Pública, ha sido finalmente el Ministerio de Economía, Industria y Competitividad el que ha desarrollado una reforma dentro de su ámbito de competencia para incentivar la demanda de los planes de pensiones.

El programa electoral del PP para las elecciones del 26 de junio de 2016, en las que el partido de Mariano Rajoy resultó ganador sin mayoría absoluta, reiteró el mensaje que también incluyó para los comicios del 20 de diciembre: “Revisaremos la forma de cálculo del IRPF cuando se rescaten planes de pensiones”. De hecho, añadía: “Ahora que las aportaciones de los planes de pensiones pueden rescatarse transcurridos diez años desde su constitución, queremos que la tributación de estos casos sea equilibrada”.

Esta es una vieja reivindicación de la industria de activos bajo gestión, integrada por bancos, aseguradoras y gestoras independientes. Actualmente, los planes tienen una enorme ventaja fiscal a corto plazo. Las aportaciones se pueden deducir en la declaración de la renta, con un máximo de 8.000 euros o el 30% de la base imponible. Es decir, el ahorro a través de planes de pensiones supone unas ganancias frente a Hacienda, ya que se reduce la factura fiscal.

El problema llega a la hora de rescatar el dinero, que tributa a través del IRPF, con tipos generalmente más altos que los del ahorro que gravan al resto de productos de inversión -fondos, acciones o bonos-, y que están entre el 19% y el 23%. Sin embargo, el tipo marginal máximo del IRPF llega al 52% en Navarra y a niveles cercanos al 50% en la mayoría de comunidades autónomas.

El PP, en su programa para el 26J de 2016: "Promoveremos que la parte de los fondos recuperados que corresponde al rendimiento de las inversiones sea tratada como ahorro y tribute a un tipo menor"

Las asociaciones del sector admiten que debido a la carga fiscal que se ahorran los clientes de planes de pensiones en el corto plazo, es lógico que las prestaciones tributen por IRPF al recuperar el dinero. Sin embargo, la reclamación tradicional reside en que la parte que corresponde a rendimientos o ganancias generados con el capital aportado responda con los tipos del ahorro para que estos productos sean competitivos respecto al resto de opciones. El propio programa del PP hizo hincapié en ello: “Promoveremos que la parte de los fondos recuperados que corresponde al rendimiento de las inversiones sea tratada como ahorro y tribute a un tipo menor”.

El cambio fiscal del que habló el PP en su programa es competencia del Ministerio de Cristóbal Montoro. “Hay momentos en que es más difícil hacer ciertos cambios fiscales”, reconocen desde el Gobierno, donde aseguran que ambos Ministerios han analizado conjuntamente la realidad de los planes de pensiones, aunque sólo uno de ellos se ha lanzado por ahora a tomar medidas.

ECONOMÍA IMPULSA LOS PLANES DE PENSIONES

En concreto, el equipo de Luis de Guindos ha sido el que se ha encargado de dar un paso más en favor del atractivo de estos productos de ahorro, ya que la supervisión de los planes y fondos de pensiones -se contrata un plan y el vehículo que invierte el ahorro es el fondo- es la Dirección General de Seguros y Fondos de Pensiones (DGSFP), que depende del Ministerio de Economía, Industria y Competitividad.

Economía ha puesto este lunes en consulta el proyecto para un Real Decreto Ley que modificará el reglamento de los planes y fondos de pensiones con dos cambios importantes. Uno de ellos es materializar las ventanas de liquidez que el Gobierno decidió en la anterior legislatura, y que serán de diez años. Es decir, el partícipe de un plan de pensiones podrá recuperar el dinero invertido después de este periodo. La primera ventana se abrirá en 2025 para las aportaciones realizadas hasta el 31 de diciembre de 2015, y que según cifras que maneja el Ejecutivo, suman 68.000 millones de euros, una parte importante, ya que Inverco estima que actualmente hay 72.500 millones en planes individuales. Los planes de ahorro, que suman otros 36.000 millones de euros, también tendrán disponible esta opción si así lo acuerdan las partes, empresa y trabajadores.

Los ahorradores de planes de pensiones ganarán 67 millones de euros más al año con la rebaja de las comisiones máximas

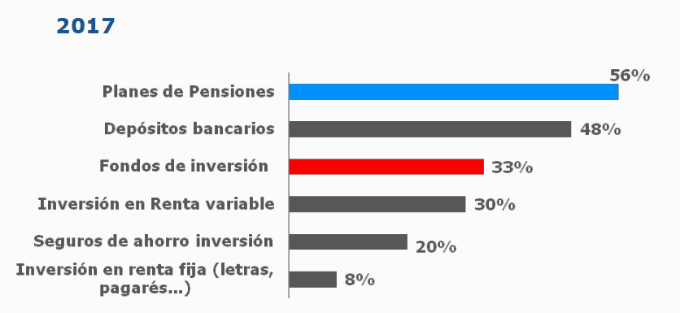

El otro elemento que se modificará en el reglamento regulatorio es el esquema de comisiones. Actualmente la comisión máxima es del 1,5%, que se rebajó en 2014 desde el 2%. Esta reducción no consiguió impulsar los planes de pensiones, que aunque cada vez son más populares en encuestas como la del Observatorio Inverco, tienen un crecimiento patrimonial que depende casi en exclusiva de la rentabilidad conseguida. En tres años el volumen de activos ha aumentado un 12%, frente al incremento del 35% en fondos de inversión. De hecho, sólo uno de cada tres ahorradores que tiene uno vivo hace aportaciones periódicas, según estadísticas de Inverco, a pesar de la guerra comercial que hay al final de todos los años.

Aun así, el Gobierno vuelve a la carga. Esta vez la reducción dependerá del tipo de activo en el que invierta el fondo de pensiones. Para los de renta fija, la comisión máxima será del 0,85%, lo que supone un descenso de más del 40%. Mientras que en los de renta fija mixta será del 1,3%, un 13% menos que el 1,5% actual, lo que “permitirá incrementar las rentabilidades netas en un momento en el que están presionadas por la política monetaria”, apuntan fuentes de Economía. Estas mismas fuentes descartan que el impulso a estos vehículos tengan que ver con el momento delicado de las cuentas de la Seguridad Social, que para pagar las pensiones se comerá gran parte del déficit público los próximos años.

GANANCIA DE 67 MILLONES

El Ministerio considera que los fondos de pensiones son los que no tienen exposición a renta variable y los de renta fija mixta los que invierten hasta un 30% del patrimonio en acciones. Para el resto de fondos de pensiones -renta variable, renta variable mixta y garantizados- la comisión máxima seguirá siendo del 1,5%. Entre los productos que tienen posiciones directas o indirectas en la bolsa, la justificación es que hay la meta no es sólo preservar el capital como en los más conservadores y que hay un mayor trabajo de gestión. El argumento entre los garantizados no está tan claro, porque aunque fuentes de Economía apuntan que “el ahorrador sabe qué rentabilidad tendrá por la esencia del producto y hay costes en la gestión al comprar estructuras financieras como derivados”, la realidad es que muchos tienen un espíritu conservador y el 90% ofrece retornos negativos en los 12 meses transcurridos hasta septiembre, según Inverco.

“Nos gusta más esta rebaja que la de 2014, ya que ahora tiene en cuenta el tipo de activo. En la anterior se consiguió un descenso de las comisiones en renta variable, pero no en renta fija”, opina Fernando Luque, editor de Morningstar España, aunque advierte de que no esperan “una avalancha de aportaciones, hay que concienciar sobre el futuro de las pensiones y mejorar la fiscalidad”, añade. Asimismo, cree que es una anomalía que los garantizados mantengan la comisión máxima, ya que tanto en fondos de pensiones como de inversión, “hay mejores opciones. Ofrecen rendimientos reducidos que seguirán siendo muy pobres si siguen los costes altos”. Desde Morningstar también piden más transparencia: “La Dirección General de Seguros debería tomar nota de la CNMV y calcular el TER -costes totales de un fondo-. Para un partícipe es difícil saber cuánto paga”, matiza Luque.

La comisión media ponderada por patrimonio en cada activo bajará desde el 1,5% como máximo hasta el 1,25%. Esto supondrá una ganancia de 67 millones de euros al año para los ahorradores, según cálculos de Economía. La rebaja de los costes también se verá en la comisión de depositaría, que pasa de un máximo del 0,25% al 0,2%, equiparándola con los fondos de inversión. Aunque por ahora este producto tiene mucha ventaja respecto a los planes en la cartera de inversiones de las familias.

Noticias relacionadas

Fondos de inversión vs planes de pensiones: claves para enfrentarte a Hacienda

La fiscalidad de la inversión en 2017: así tributan acciones, bonos, ETF, fondos, planes y sicavs

Dos de cada tres ahorradores de planes de pensiones privados no realiza aportaciones para aumentar su fondo

'Su pedido, gracias': ¿puede construir mi pensión un robot?

'Winter is coming': la banca acelera la guerra de ofertas en planes de pensiones

10 preguntas y respuestas sobre los planes de pensiones

La banca acelera su crecimiento en fondos y planes de pensiones para elevar su rentabilidad