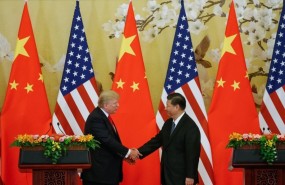

Todas las miradas están puestas esta semana en la esperada reunión entre el presidente de EEUU, Donald Trump, y su homólogo chino, Xi Jingping, que se verán en el marco de la cumbre del G20 que se celebra en Osaka (Japón). No se espera que estas potencias alcancen un acuerdo en este encuentro, aunque puede ser el primer paso para lograrlo acercando posturas tras el enfriamiento de las negociaciones. Precisamente, el secretario del Tesoro de EEUU ha asegurado que el acuerdo está "al 90%". El problema, dicen desde Allianz, es que aunque haya acuerdo comercial, ya sea antes o después, el "exceso de aranceles" se mantendrá.

En su opinión, la cuestión arancelaria es un tema "a largo plazo" porque, "incluso si se alcanza un acuerdo comercial, es probable que se mantenga el exceso de aranceles" como mecanismo de aplicación y también como parte de la estrategia comercial de Trump, dicen los expertos de Allianz Global Investors en su último informe. Además, señalan que ahora mismo los más perjudicados son los consumidores estadounidenses, que están "en el punto de mira" porque son los que van a sufrir las consecuencias de los aranceles.

Noticia relacionada

"Hasta ahora los productos de consumo han representado solo el 22% de los bienes chinos objeto de aranceles, pero el 60% de los productos objeto de la próxima ola arancelaria podrían ser bienes de consumo", de forma que los consumidores estadounidenses podrían "sentir un impacto mayor", y eso acabaría por "perjudicar la confianza y el crecimiento potencial" de EEUU. De hecho, la confianza de los consumidores en EEUU ha caído en junio a su nivel más bajo en casi dos años precisamente por la preocupación por las tensiones comerciales, sumándose a otros datos que prueban que el crecimiento económico se ha ralentizado y que ahora hay más pesimismo sobre el futuro.

Además, desde Allianz apuntan que aunque China sólo importa 125.000 millones de dólares de bienes estadounidenses, lo que hace que no pueda tomar "represalias en especie", sí que puede usar 'barreras no arancelarias', como limitar las inversiones estadounidenses, implantar obstáculos regulatorios adicionales, prohibir productos o marcas estadounidenses y aumentar la presión geopolítica, por ejemplo en Corea del Norte o en Irán, país con el que EEUU mantiene también una acalorada disputa.

LOS MERCADOS NO PODRÁN MANTENER EL RITMO

Precisamente los expertos de Allianz hacen todos estos comentarios en un informe titulado 'Se están formando nubes oscuras en EEUU', en el que explican que aunque esperan ver retornos positivos en los mercados a finales de año, lo que parece claro es que "no podrán mantener el ritmo de los primeros cuatro meses". Y es que "los cambios geopolíticos podrían aumentar la volatilidad". Por eso, dada la creciente incertidumbre que se cierne sobre el segundo semestre del año, recomiendan a los inversores "mantenerse activos, a la defensiva y diversificados".

Su consejo es claro: tanto en renta variable como en renta fija lo que hay que hacer es "avanzar en calidad, favoreciendo las inversiones más defensivas con balances más sólidos y métricas de flujo de caja libre". Por ejemplo, Allianz cree que la mejor apuesta para la bolsa es seguir el 'enfoque barbell', es decir, comprar acciones de empresas tecnológicas especializadas en pagos móviles, cloud computing y ciberseguridad, pero también incluir en cartera valores de los sectores defensivos, como la asistencia sanitaria, los productos básicos y las posiciones militares y de defensa.

Y por regiones, aunque se mantienen neutrales sobre China por la guerra comercial, sí que creen adecuado invertir en aquellas zonas de Asia que "pueden beneficiarse de las interrupciones de la cadena de suministro", como Tailandia y Vietnam. También en aquellas que han completado ciclos electorales positivos, como es el caso de India e Indonesia. Y nada de mirar a Europa: "Somos cautelosos, ya que ha experimentado un deterioro del crecimiento y está más expuesta a los descensos del comercio mundial", dicen los analistas de Allianz.

En cuanto a la renta fija, la firma alemana se mantiene neutral sobre la duración, aunque prefiere las "emisiones de mayor calidad con grado de inversión estadounidense y de alto rendimiento". Además, cree que hay un "potencial alfa adicional" en las inversiones centradas en cuestiones ambientales, sociales y de gobernanza. "Estas clases de activos podrían beneficiarse a medida que nos adentramos en la segunda mitad de 2019 y nos posicionamos en un ciclo económico de maduración", concluyen.

Noticias relacionadas

Alerta de Allianz: da un 40% de probabilidad al peor escenario de la guerra comercial

UBS: habrá una "recesión global suave" si China y EEUU no sellan una tregua

El mercado duda de un acuerdo definitivo entre Trump y Xi en el G20

S&P alerta: cada vez más empresas de EEUU sacan su producción de China