- El incremento de las posibilidades de Trump tiene al mundo económico y financiero en vilo

- El resultado de los comicios condicionará la retirada de los estímulos por parte de la Fed

Llegó el día. Ya es 8 de noviembre, la jornada marcada en rojo en las agendas de todo el mundo desde hace muchos meses. Hoy, los estadounidenses elegirán al próximo inquilino de la Casa Blanca. Quien gane, afrontará no pocos desafíos, y entre ellos figurará, porque la historia así lo anticipa, la gestión de la siguiente recesión que sufrirá la mayor economía del mundo.

Aunque sorprenda, porque los efectos de la crisis son tan prolongados y evidentes que generan la sensación de que no ha terminado de irse, EEUU lleva creciendo ininterrumpidamente desde julio de 2009. O lo que es lo mismo, su ciclo expansivo se prolonga ya durante 88 meses y está inmerso en el 89, con lo que ya es el cuarto más longevo desde mediados del siglo XIX, según los datos que recaba la Oficina Nacional de Investigación Económica (NBER, por sus siglas en inglés).

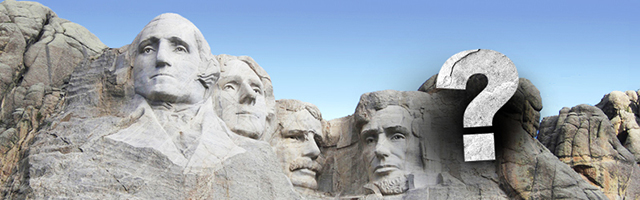

Por delante, sólo tiene los 92 meses acumulados entre diciembre de 1982 y julio de 1990; los 106 meses comprendidos entre marzo de 1961 y diciembre de 1969; y, sobre todo, los 120 meses vividos entre abril de 1991 y marzo de 2001. Como baremo para comprender mejor lo que suponen estos periodos, la duración media de un ciclo expansivo en EEUU en los últimos 160 años se limita a 39 meses. Es decir, la secuencia histórica dicta que la mayor economía del mundo cada vez está más cerca de su siguiente recesión y que, desde luego, esta se producirá en la legislatura que los estadounidenses encargarán este martes a la demócrata Hillary Clinton o al republicano Donald Trump.

MÁS ALLÁ DE LA HISTORIA

La historia, por tanto, juega en contra de los dos candidatos. Por mucho que los temores se centren en el posible triunfo de Trump, puesto que sus políticas de corte proteccionista y sus polémicas propuestas podrían provocar una mayor incertidumbre sobre el futuro de la economía, la espada de Damocles de la contracción pende sobre los dos. Ambos parecen condenados a encontrarse con una recesión más pronto que tarde, porque cuatro años más sin recesión marcarían un hito sin precedentes, con más de 130 meses seguidos de crecimiento. O lo que es lo mismo, con más de una década sin contraerse, algo que nunca ha ocurrido.

Sumándose a lo que el relato de los ciclos anticipa, en los últimos meses se han ido acumulando las voces que profetizan la proximidad de una recesión en EEUU. En marzo, el famoso inversor Jim Rogers daba un "100% de probabilidad a que Estados Unidos estuviera en recesión en un año". En agosto, el no menos conocido Bill Gross, histórico gestor de renta fija enrolado ahora en Janus Capital, aseguraba que "la economía, salvo por el consumo privado, está básicamente en recesión". A mediados de octubre, otro famoso inversor, Willbur Ross, avisaba de que "EEUU estaría en recesión en 18 meses".

Inversores como Jim Rogers, Bill Gross o Wilbur Ross han advertido en los últimos meses del creciente riesgo de recesión existente en EEUU

Ahora bien, más allá de lo que la historia establece y de lo que los expertos pronostican, ningún ciclo expansivo muere de 'viejo'. Tiene que haber algo que lo 'mate'. O que prenda la mecha para que salte por los aires. Y justamente eso, situaciones peligrosas o amenazantes, es lo que esboza la mayor economía del mundo. Porque, por un lado, se expone a episodios que pueden desencadenar el retorno de la contracción y porque, por otro, presenta ya síntomas que alertan de que el ciclo se está agotando.

Entre los primeros sobresale, sin duda, el grado de acierto que alcance la Reserva Federal (Fed), el banco central de EEUU, con la normalización de política monetaria. Tras combatir la Gran Recesión con unas medidas sin precedentes, con las que mantuvo los tipos de interés en el mínimo histórico en el 0-0,25% entre 2008 y 2015 y con las que inyectó 3,5 billones de dólares en la economía norteamericana, ahora se encuentra en el camino de vuelta. Y si se equivoca el riesgo de recesión crecerá por momentos.

De momento, difícilmente podría haber sido más comedida. Sólo ha subido los tipos de interés en una ocasión, para llevarlos al 0,25-0,50%. Y salvo que una victoria de Trump lo impida, la intención de la entidad presidida por Janet Yellen -cuyo cargo estaría en el aire en caso de triunfo del republicano- pasa por elevar el precio del dinero en otro cuarto de punto, hasta el 0,5-0,75% en la reunión de los días 13 y 14 de diciembre.

Pero incluso este pausado ritmo puede desencadenar el regreso a la recesión. Una voz tan influyente como la Larry Summers, economista y exsecretario del Tesoro de EEUU -precisamente con Bill Clinton-, no duda en calificar como erróneo el aumento de los tipos decretado en diciembre de 2015 y la voluntad de querer incrementarlos de nuevo un año después. "No es momento de que la Fed cree incertidumbre por aumentar el espectro de los tipos de interés en un tiempo en el que los mercado no esperan una inflación del 2% durante esta década", afirma. Y advierte de las consecuencias potenciales en caso de que siga con su idea de normalizar los tipos: "Una recesión expulsaría a millones de personas de su trabajo, griparía el crecimiento económico, incrementaría la desigualdad, inflaría la deuda pública y provocaría que todas nuestras políticas fueran más tóxicas y amargas".

Aunque lo contrario también contiene riesgos. Es decir, mantener los estímulos monetarios más tiempo del preciso puede alimentar excesos y desequilibrios financieros que agravarían los efectos de la futura recesión. La Gran Recesión sufrida entre enero de 2008 y junio de 2009, la más larga desde la Gran Depresión con 18 meses de duración, así lo atestigua. De hecho, otro famoso inversor, Stanley Druckenmiller -histórico socio de George Soros durante la crisis de la libra en 1992-, advirtió en mayo de que el mantenimiento del sesgo expansivo de las políticas de la Fed sólo está retrasando lo inevitable: una abrupta caída en Wall Street y el regreso de la recesión. Y avisó de que este 'juego' no es gratuito, sino que se está haciendo a costa de "haber tomado prestado del futuro más que en ningún otro momento de la historia". Desde esta perspectiva, la longevidad del ciclo actual y la posibilidad de que desafíe incluso el récord de los 120 meses se apoyan precisamente en que la extraordinaria política monetaria de la Fed lo está condicionando todo y, en particular, está sosteniendo el crecimiento con sus estímulos. Es decir, si esta vez es -y será- diferente... se debe -y se deberá- a la Fed.

Para completar este dilema y poner más deberes a Yellen, Kenneth Rogoff, economista y profesor de la Universidad de Harvard, previene a la Fed de la necesidad de ponerse a trabajar ya en si luchará contra la siguiente recesión con los tipos de interés negativos o con un objetivo de inflación más alto. "Podría no haber suficiente tiempo antes de la siguiente recesión profunda", avisa para que el banco central estadounidense estudie ya esas opciones.

UN CICLO LARGO... PERO VULNERABLE

Luego están los síntomas preocupantes. Uno de ellos atañe al mercado de trabajo. Aunque la tasa de paro ha bajado ya del 10% alcanzado en 2009 al 4,9%, el Índice de Condiciones Laborales de la Fed, uno de los indicadores de los que está más pendiente el banco central porque ha anticipado la llegada de ciclos recesivos, se ha situado en negativo -por debajo del 0%- en ocho de los diez primeros meses de 2016. Para el economista jefe para Estados Unidos de Deutsche Bank, Joseph LaVorgna, este comportamiento incrementa el riesgo de recesión en la mayor economía del mundo. "El resultado es que la perspectiva económica permanece frágil pese a la aparente robustez del mercado laboral", avisó en una nota a clientes enviada a finales de octubre.

Tampoco adelanta nada bueno el descenso del margen de beneficios de las empresas del S&P 500. Aunque reflejan tasas de crecimiento, pero menguantes. A la espera de cerrar las cuentas del tercer trimestre, ese margen ha descendido en los cinco últimos trimestres, una secuencia que suele anticipar la proximidad de una recesión.

El nuevo presidente afrontará la reválida de comprobar si la recuperación es capaz de soportar una retirada, por gradual y progresiva que sea, de los estímulos monetarios que la han alimentado

También preocupa la auténtica solidez de los cimientos de la recuperación. Aunque la economía transita por su cuarto ciclo expansivo más longevo desde mediados del siglo XIX, en los últimos seis años su tasa de crecimiento se ha limitado al 2,2%, cuando en la década previa al estallido de la crisis ofreció un promedio del 3%. De hecho, EEUU no crece a un ritmo superior al 3% desde 2005, una debilidad que incrementa el grado de sensibilidad de la economía a las subidas de los tipos. Es decir, existen dudas sobre la verdadera capacidad de los hogares, las empresas y los bancos para soportar las subidas de los tipos por graduales que sean.

DIFÍCIL EN TODOS LOS CASOS

En definitiva, Clinton o Trump, Trump o Clinton, no lo tendrán fácil. En ningún caso. En el mejor de los escenarios -EEUU desafía la historia y esquiva la recesión-, el nuevo presidente tendrá que luchar contra los prolongados efectos de la última crisis y contentarse con un crecimiento que no pasará de ser moderado -en torno al 2%- durante su mandato. "El próximo presidente, más allá del reinado de la política exterior, será evaluado por su efectividad para conseguir que el crecimiento económico pueda ser restaurado efectivamente hacia niveles que puedan reducir las desigualdades e incrementar el nivel de vida del americano medio", avisan desde la consultora Citigate Dewe Rogerson. Y en el peor -la historia se impone y EEUU no evita la recesión-, deberá luchar contra los nuevos problemas sin que los antiguos -principalmente, la deuda- hayan terminado de marcharse.

Y de todo ello estará pendiente el mundo entero, que para eso EEUU es la mayor economía del mundo y proporciona el 24,5% del Producto Interior Bruto (PIB) mundial. Porque desde Citigate Dewe Rogerson tienen clara la resonancia de la cita de este martes. "No son únicamente unas elecciones para EEUU, sino que son unos comicios cruciales para la configuración futura de la economía global". Sin recesión. Y mucho más con ella.